Проведенные расчеты показывают, что свыше 90% российского жилищного рынка функционирует в условиях ценовых пузырей. Расчетная капитализация отечественного рынка жилья в 2006 году составила 410% ВВП по сравнению с 300% в 2003 году и 250% в 2000 году. Все это свидетельствует о том, что подобная ситуация является преддверием масштабного кризиса на рынке недвижимости.

В связи с «неровными» рядами статистических данных по региональным рынкам жилья, нашу выборку по рынку первичного жилья будут представлять 62 субъекта Федерации, аккумулирующие 90% населения страны, 91% жилищного фонда и 95% годового объема жилищного строительства. По рынку вторичного жилья представительство регионов более широкое – 71 субъект Федерации, в которых проживало 95% населения и расположено 96% жилищного фонда России. Таким образом, с точки зрения репрезентативности потенциальных объемов рынков первичного и вторичного жилья данные выборки могут считаться вполне удовлетворительными.

В табл.1 и табл.2 показано, как рынки первичного и вторичного жилья регионов России в течение рассматриваемого периода времени изменяли свой статус в рамках предложенной типологии [3-4].

Таблица 1. Типы региональных рынков первичного жилья.

|

№ п/п |

Регион |

2003 |

2004 |

2005 |

2006 |

|

1 |

Белгородская область |

I |

IV |

I |

IV |

|

2 |

Брянская область |

IV |

I |

I |

IV |

|

3 |

Владимирская область |

IV |

IV |

I |

IV |

|

4 |

Воронежская область |

IV |

IV |

I |

IV |

|

5 |

Ивановская область |

I |

I |

I |

IV |

|

6 |

Калужская область |

I |

I |

IV |

IV |

|

7 |

Костромская область |

I |

IV |

I |

IV |

|

8 |

Курская область |

IV |

IV |

IV |

IV |

|

9 |

Липецкая область |

I |

IV |

I |

IV |

|

10 |

Московская область |

I |

I |

I |

IV |

|

11 |

Орловская область |

I |

I |

I |

I |

|

12 |

Рязанская область |

I |

I |

I |

IV |

|

13 |

Смоленская область |

IV |

IV |

I |

IV |

|

14 |

Тамбовская область |

I |

I |

I |

IV |

|

15 |

Тверская область |

IV |

I |

I |

IV |

|

16 |

Тульская область |

I |

IV |

I |

IV |

|

17 |

Ярославская область |

I |

IV |

I |

IV |

|

18 |

г. Москва |

IV |

IV |

I |

IV |

|

19 |

Республика Карелия |

IV |

IV |

III |

IV |

|

20 |

Республика Коми |

IV |

IV |

IV |

IV |

|

21 |

Архангельская область |

IV |

I |

IV |

IV |

|

22 |

Вологодская область |

IV |

I |

I |

IV |

|

23 |

Ленинградская область |

IV |

IV |

I |

IV |

|

24 |

Новгородская область |

IV |

I |

I |

IV |

|

25 |

Псковская область |

IV |

IV |

I |

IV |

|

26 |

г. Санкт-Петербург |

IV |

I |

I |

IV |

|

27 |

Республика Адыгея |

I |

I |

I |

II |

|

28 |

Республика Калмыкия |

IV |

I |

I |

I |

|

29 |

Краснодарский край |

I |

I |

IV |

IV |

|

30 |

Ставропольский край |

I |

IV |

I |

I |

|

31 |

Астраханская область |

I |

I |

I |

IV |

|

32 |

Волгоградская область |

I |

IV |

IV |

IV |

|

33 |

Ростовская область |

I |

IV |

I |

IV |

|

34 |

Республика Башкортостан |

I |

IV |

IV |

IV |

|

35 |

Республика Мордовия |

I |

I |

I |

I |

|

36 |

Республика Татарстан |

I |

I |

I |

IV |

|

37 |

Удмуртская Республика |

I |

IV |

IV |

IV |

|

38 |

Чувашская Республика |

I |

IV |

I |

IV |

|

39 |

Пермский край |

I |

IV |

IV |

IV |

|

40 |

Кировская область |

I |

I |

IV |

IV |

|

41 |

Нижегородская область |

I |

IV |

I |

IV |

|

42 |

Оренбургская область |

III |

I |

I |

IV |

|

43 |

Пензенская область |

I |

IV |

I |

IV |

|

44 |

Самарская область |

IV |

III |

I |

IV |

|

45 |

Саратовская область |

I |

IV |

I |

IV |

|

46 |

Ульяновская область |

I |

I |

I |

IV |

|

47 |

Свердловская область |

I |

IV |

I |

IV |

|

48 |

Тюменская область |

IV |

I |

IV |

IV |

|

49 |

в том числе Ханты-Мансийский автономный округ – Югра |

I |

I |

IV |

IV |

|

50 |

Челябинская область |

I |

IV |

IV |

I |

|

51 |

Республика Алтай |

I |

IV |

IV |

I |

|

52 |

Республика Бурятия |

IV |

I |

I |

III |

|

53 |

Республика Хакасия |

IV |

I |

IV |

I |

|

54 |

Алтайский край |

I |

I |

IV |

IV |

|

55 |

Красноярский край |

I |

IV |

I |

IV |

|

56 |

Кемеровская область |

I |

I |

IV |

I |

|

57 |

Новосибирская область |

I |

IV |

IV |

I |

|

58 |

Омская область |

I |

I |

I |

IV |

|

59 |

Томская область |

I |

IV |

IV |

IV |

|

60 |

Приморский край |

I |

I |

IV |

I |

|

61 |

Хабаровский край |

IV |

IV |

I |

I |

|

62 |

Амурская область |

IV |

I |

IV |

IV |

Таблица 2. Типы региональных рынков вторичного жилья.

|

№ п/п |

Регион |

2003 |

2004 |

2005 |

2006 |

|

1 |

Белгородская область |

IV |

IV |

I |

IV |

|

2 |

Брянская область |

I |

IV |

I |

IV |

|

3 |

Владимирская область |

I |

IV |

I |

IV |

|

4 |

Воронежская область |

I |

IV |

I |

IV |

|

5 |

Ивановская область |

I |

I |

I |

IV |

|

6 |

Калужская область |

IV |

I |

IV |

IV |

|

7 |

Костромская область |

IV |

IV |

I |

IV |

|

8 |

Липецкая область |

I |

IV |

I |

IV |

|

9 |

Московская область |

I |

I |

IV |

IV |

|

10 |

Орловская область |

I |

I |

I |

I |

|

11 |

Рязанская область |

I |

IV |

I |

IV |

|

12 |

Смоленская область |

IV |

I |

IV |

IV |

|

13 |

Тамбовская область |

I |

I |

I |

IV |

|

14 |

Тверская область |

I |

IV |

I |

IV |

|

15 |

Тульская область |

IV |

IV |

I |

IV |

|

16 |

Ярославская область |

III |

IV |

I |

IV |

|

17 |

г. Москва |

I |

I |

I |

IV |

|

18 |

Республика Карелия |

IV |

IV |

I |

IV |

|

19 |

Республика Коми |

I |

IV |

IV |

IV |

|

20 |

Архангельская область |

IV |

IV |

I |

IV |

|

21 |

Вологодская область |

IV |

IV |

I |

IV |

|

22 |

Калининградская область |

I |

I |

I |

I |

|

23 |

Ленинградская область |

IV |

IV |

I |

IV |

|

24 |

Новгородская область |

I |

IV |

I |

IV |

|

25 |

Псковская область |

IV |

IV |

I |

IV |

|

26 |

г. Санкт-Петербург |

IV |

IV |

I |

IV |

|

27 |

Республика Адыгея |

I |

I |

I |

III |

|

28 |

Республика Ингушетия |

I |

III |

I |

I |

|

29 |

Кабардино-Балкарская Республика |

I |

IV |

IV |

I |

|

30 |

Республика Калмыкия |

IV |

I |

I |

I |

|

31 |

Карачаево-Черкесская Республика |

I |

IV |

I |

I |

|

32 |

Республика Северная Осетия – Алания |

I |

I |

I |

I |

|

33 |

Краснодарский край |

I |

IV |

I |

IV |

|

34 |

Ставропольский край |

IV |

I |

IV |

I |

|

35 |

Астраханская область |

IV |

I |

I |

IV |

|

36 |

Волгоградская область |

I |

IV |

IV |

IV |

|

37 |

Ростовская область |

IV |

IV |

I |

IV |

|

38 |

Республика Башкортостан |

I |

IV |

IV |

IV |

|

39 |

Республика Мордовия |

IV |

IV |

I |

I |

|

40 |

Республика Татарстан |

I |

IV |

I |

IV |

|

41 |

Удмуртская Республика |

I |

IV |

I |

IV |

|

42 |

Чувашская Республика |

I |

IV |

I |

IV |

|

43 |

Пермский край |

III |

IV |

IV |

IV |

|

44 |

Кировская область |

I |

I |

I |

IV |

|

45 |

Нижегородская область |

IV |

IV |

I |

IV |

|

46 |

Оренбургская область |

I |

I |

I |

IV |

|

47 |

Пензенская область |

I |

IV |

I |

IV |

|

48 |

Самарская область |

I |

I |

I |

IV |

|

49 |

Саратовская область |

I |

IV |

I |

I |

|

50 |

Ульяновская область |

I |

I |

I |

IV |

|

51 |

Курганская область |

I |

IV |

IV |

I |

|

52 |

Свердловская область |

I |

I |

IV |

IV |

|

53 |

Тюменская область |

IV |

I |

IV |

IV |

|

54 |

в том числе Ханты-Мансийский автономный округ – Югра |

I |

III |

IV |

IV |

|

55 |

Челябинская область |

I |

IV |

IV |

I |

|

56 |

Республика Алтай |

IV |

I |

I |

IV |

|

57 |

Республика Бурятия |

IV |

I |

I |

IV |

|

58 |

Республика Хакасия |

IV |

IV |

IV |

I |

|

59 |

Алтайский край |

I |

I |

I |

IV |

|

60 |

Красноярский край |

III |

IV |

IV |

IV |

|

61 |

в том числе Таймырский (Долгано-Ненецкий) автономный округ |

I |

II |

III |

IV |

|

62 |

Иркутская область |

I |

IV |

I |

IV |

|

63 |

Кемеровская область |

I |

IV |

IV |

I |

|

64 |

Новосибирская область |

I |

I |

IV |

I |

|

65 |

Омская область |

I |

IV |

IV |

IV |

|

66 |

Томская область |

I |

IV |

IV |

IV |

|

67 |

Читинская область |

I |

IV |

IV |

IV |

|

68 |

Приморский край |

I |

IV |

IV |

IV |

|

69 |

Хабаровский край |

IV |

IV |

I |

IV |

|

70 |

Амурская область |

IV |

IV |

IV |

IV |

|

71 |

Магаданская область |

IV |

I |

IV |

IV |

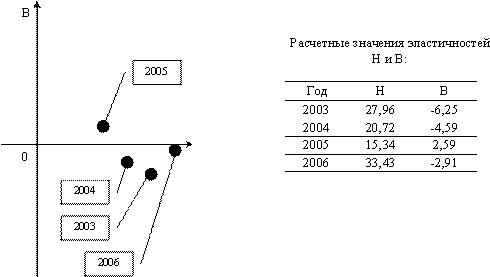

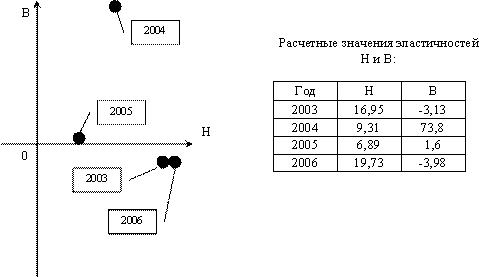

В качестве примера рассмотрим динамику статуса рынков первичного жилья городов федерального значения – Москвы и Санкт-Петербурга. В координатных плоскостях рис.1 и рис.2 в соответствии со значениями эластичностей точками условно показано состояние рынка. Графическая интерпретация позволяет увидеть относительно устойчивое позиционирование рынка жилья Москвы в четвертой четверти (рис.1). В тот же период рынок жилья северной столицы вел себя намного динамичнее, осуществляя значительные перемещения в первой и четвертой четвертях координатной плоскости HOB (рис.2). Аналогичным образом через графический анализ могут быть рассмотрены жилищные рынки и других регионов России.

Рисунок 1. Значения эластичностей рынка первичного жилья г. Москвы.

Рисунок 2. Значения эластичностей рынка первичного жилья Санкт-Петербурга.

В табл.3-4 приведена структура охвата типами рынков объемов нового жилья и совокупного жилищного фонда регионов соответственно.

Таблица 3. Распределение объемов нового жилья, построенного в регионах, по типам рынка недвижимости (рынок первичного жилья).

|

Тип Рынка |

Число регионов |

Доля охваченного нового жилья в общем объеме новостроек, % |

||||||

|

2003 |

2004 |

2005 |

2006 |

2003 |

2004 |

2005 |

2006 |

|

|

I |

39 |

30 |

40 |

11 |

60,7 |

47,6 |

68,4 |

10,2 |

|

II |

- |

- |

- |

1 |

- |

- |

- |

0,1 |

|

III |

1 |

1 |

1 |

1 |

1,4 |

2,1 |

0,2 |

0,4 |

|

IV |

22 |

31 |

21 |

49 |

33,4 |

46,4 |

26,8 |

84,5 |

Таблица 4. Распределение жилищного фонда регионов по типам рынка недвижимости (рынок вторичного жилья).

|

Тип Рынка |

Число регионов |

Доля охваченного жилищного фонда в общем его объеме, % |

||||||

|

2003 |

2004 |

2005 |

2006 |

2003 |

2004 |

2005 |

2006 |

|

|

I |

44 |

24 |

46 |

15 |

64,7 |

35,7 |

59,3 |

14,5 |

|

II |

- |

1 |

- |

- |

- |

0,02 |

- |

- |

|

III |

3 |

2 |

1 |

1 |

4,9 |

1,0 |

0,02 |

0,3 |

|

IV |

24 |

44 |

24 |

55 |

26,1 |

59,2 |

36,6 |

80,9 |

Представленные данные позволяют сделать следующие выводы.

Во-первых, для рынков первичного и вторичного жилья 2003-2006 гг. характерны I и IV типы рынков. Второй и третий типы жилищных рынков в российских регионах встречаются крайне редко. С одной стороны, национальный рынок не был депрессивным, с другой – ни один из региональных жилищных рынков не мог претендовать на статус развитого.

В 2006 году формально рынок первичного жилья Республики Адыгея мог быть отнесен ко второму типу, однако при ближайшем рассмотрении выясняется, что рост цен на жилье сопровождался снижением жилищной обеспеченности в 2006 году по сравнению с 2005 годом за счет сокращения жилищного фонда. Для развитых рынков такая ситуация не свойственна. На рынке вторичного жилья аналогичная картина отмечалась в Таймырском (Долгано-Ненецком) автономном округе в 2004 году. Таким образом, можно предположить, что в этих регионах рост цен вызван повышенным спросом на жилье в ответ на сокращение его объема.

Что касается рецессии региональных рынков первичного жилья, то в разные годы она фиксировалась в следующих субъектах РФ: Оренбургская область (2003), Самарская область (2004), Республика Карелия (2005), Республика Бурятия (2006). Состав регионов, рынки вторичного жилья которых попали в третий тип, см. в табл.1-2.

Во-вторых, если говорить о типах рынков первичного и вторичного жилья одного и того же региона, то в большинстве случаев эти типы совпадают. Что касается динамики, то большинство регионов демонстрируют определенную гибкость своего статуса, переходя из одного типа классификации в другой (как правило, с I на IV и наоборот). Тем не менее, есть примеры субъектов Федерации, жилищные рынки которых устойчиво демонстрируют принадлежность к одному типу. Например, на протяжении 2003-2006 гг. рынок первичного жилья Мордовии, рынки вторичного жилья Калининградской области, Северной Осетии принадлежали к первому типу. Интересно отметить, что в 2003-2006 гг. из всех регионов России только Орловская область имела одновременно рынки и первичного, и вторичного жилья в статусе «развивающихся». Приверженцами четвертого типа рынка на протяжении 2003-2006 гг. оставались рынки первичного жилья Курской области, Республики Коми, а также рынок вторичного жилья Амурской области (табл.1-2).

В-третьих, в рассматриваемый период времени имела место четкая тенденция потребительской деградации жилищных рынков российских регионов: из развивающихся они быстро переходили к ценовому перегреву. Всего за три года доля нового жилья, составляющего развивающиеся рынки, снизилась в 6 раз: с 60,7% до 10,2%, а доля новостроек, относящаяся к четвертому типу рынка, возросла в 2,5 раза, увеличившись с 33,4% до 84,5%. Примерно такие же по своим масштабам метаморфозы наблюдались и на рынке вторичного жилья: катастрофическое снижение развивающейся части рынка и раздувание ценовых пузырей.

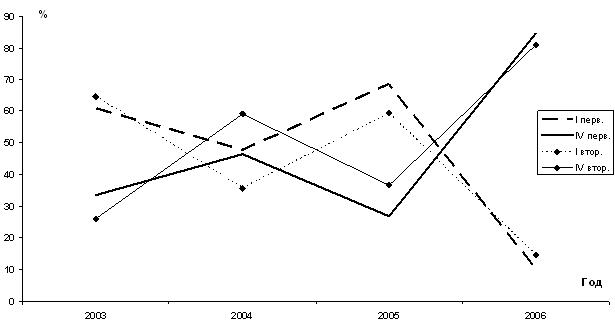

В-четвертых, детальное рассмотрение динамического ряда долей новостроек и жилищного фонда, охваченного первым и четвертым типами рынков, позволяют сделать вывод о краткосрочных (годовых) циклических колебаниях на рынках первичного и вторичного жилья со смещением в сторону «ценового перегрева» и, соответственно, социально неблагоприятного состояния. При этом годовая амплитуда колебаний с течением времени нарастала: от 13% до 58% (рис.1).

Рисунок 1. Динамика долей рынков первичного и вторичного жилья, охваченных первым и четвертым типами рынков.

2. Охват региональных жилищных рынков «ценовыми пузырями». От анализа типов жилищных рынков российских регионов перейдем к изучению масштабов раздувания ценовых пузырей. В табл.5-6 представлены доли рынков первичного и вторичного жилья, охваченных ценовыми пузырями 1-ого и 2-ого рода.

Таблица 5. Ценовые пузыри на региональных рынках первичного жилья.

|

Год |

Ценовой пузырь 1-ого рода |

Ценовой пузырь 2-ого рода |

||

|

Число регионов |

Доля охваченного нового жилья в общем объеме новостроек, % |

Число регионов |

Доля охваченного нового жилья в общем объеме новостроек, % |

|

|

2003 |

27 |

46,2 |

23 |

34,8 |

|

2004 |

25 |

41,9 |

32 |

48,5 |

|

2005 |

29 |

60,0 |

22 |

27,0 |

|

2006 |

8 |

6,3 |

50 |

84,9 |

Таблица 6. Ценовые пузыри на региональных рынках вторичного жилья.

|

Год |

Ценовой пузырь 1-ого рода |

Ценовой пузырь 2-ого рода |

||

|

Число регионов |

Доля охваченного жилищного фонда в общем его объеме, % |

Число регионов |

Доля охваченного жилищного фонда в общем его объеме, % |

|

|

2003 |

28 |

45,1 |

27 |

31,0 |

|

2004 |

21 |

34,0 |

46 |

60,1 |

|

2005 |

34 |

47,7 |

25 |

36,6 |

|

2006 |

11 |

11,5 |

56 |

81,3 |

Анализ полученных результатов показывает, что по состоянию на 2006 год российский жилищный рынок (первичный и вторичный) более чем на 80% был «инфицирован» ценовым пузырем 2-ого рода. В общей сложности, свыше 90% национального жилищного рынка функционирует в условиях ценовых пузырей. Это свидетельствует о разбалансировке рыночных механизмов ценообразования, и можно полагать, что подобная ситуация является преддверием масштабного кризиса на рынке недвижимости.

Тем не менее, кризису каждый год удается получать отсрочку в связи с его высокой конъюнктурной неустойчивостью, когда зоны действия ценовых пузырей 1-ого и 2-ого рода каждый год изменяются в разы (табл.5-6). В случае стабилизации жилищного рынка раздутый до 80% ценовой пузырь 2-ого рода неминуемо лопнет со всеми вытекающими социальными потрясениями и экономическими потерями.

Об источниках образования ценовых пузырей 1-ого и 2-ого рода сложно что-то однозначно утверждать, но, на наш взгляд, ценовые пузыри 1-ого рода порождаются избыточным потребительским спросом, а пузыри 2-ого рода – избыточным инвестиционным спросом на жилье. В соответствии с данной гипотезой национальный жилищный рынок является вовсе не потребительским, а представляет собой рынок капиталов, играющих на повышение стоимости жилищных активов. Так, расчетная капитализация этого рынка в 2006 году составила 410% ВВП по сравнению с 300% в 2003 году и 250% в 2000 году. Таким образом, российскому правительству необходимо срочно осуществлять широкомасштабные действия по недопущению «прокола» надувшегося ценного пузыря на жилищном рынке.

Работа выполнена при финансовой поддержке Российского гуманитарного научного фонда (проект №08-02-00065а).

Источники

1.www.gks.ru.

2.www.urban-planet.org.

Написать комментарий