Ожидаемое вползание Америки в очередную рецессию уже стало столь часто тиражируемой новостью, что напоминает известную сказку о мальчике, постоянно кричащем о нападении волка. С середины 2022 года экспертное со-общество считает, что рецессия не за горами. Отрицательный прирост ВВП во втором квартале 2022 года подогрел эти ожидания, но затем экономика США вроде бы вырулила в плюс. В первом квартале 2023 года ВВП США увеличился на 1,1% , а модель GDPNow в Атланте прогнозирует еще один прирост ВВП США на 1,7% во втором квартале.

Всевидящий МВФ в последнем июльском прогнозе МВФ повысил оценку роста экономики США в 2023 году до 1,8%, что на 0,2 процентных пункта выше, чем в апреле, сославшись на «устойчивый рост потребления в первом квартале».

Однако деловое сообщество Америки остается встревоженным относительно преспектив спада.

Согласно июньским опросам Wall Street Journal, экономисты оценивают вероятность рецессии в следующие 12 месяцев на уровне 61%. Согласно недавнему опросу Conference Board, около 93%руководителей компаний сообщают, что готовятся к рецессии в течение следующих 12–18 месяцев.

Остаются неопределенными поступающие обследования промышленников. Согласно отчету авторитетного Института управления поставками за июль 2023 года, экономическая активность в обрабатывающей промышленности продолжала сокращаться, поскольку индекс менеджеров по закупкам составил 46,4%. Показатели составного индекса за июль отражают ситуацию, когда компании продолжают сокращать объемы производства по мере того, как сохраняется мягкость заказов. Второй месяц подряд ни один из 10 субиндексов не превышал 50%. Все, что ниже 50%, представляет сокращение.

С другой стороны, на фоне снижения общего индекса индекс новых заказов и индекс производства зафиксировали рост на 1,7 и 1,6 пункта соответственно. Но индекс занятости снизился на 3,7 пункта до 44,4%.

Противоположные сведения предоставляет Министерство торговли США, которое сообщило, что заказы на промышленные товары длительного пользования выросли на 4,7% в июне по сравнению с месяцем ранее до 302,5 млрд долларов,

Это увеличение более чем в три раза превысило среднее ожидание роста заказов на 1,5% в опросе экономистов, проведенном MarketWatch.

Во многом это произошло из-за скачка новых заказов на транспортное оборудование, выросшее на 12,1%. Всплеск новых заказов в июне является четвертым месяцем роста подряд, что указывает на высокий спрос на товары длительного пользования, несмотря на агрессивную кампанию повышения процентных ставок Федеральной резервной системой США для сдерживания инфляции.

Таким образом, фактическая ситуация в промышленном секторе экономики США остается крайне неясной. Хотя некоторые российские аналитики уверенно предсказывают вползание США в глубочайшую рецессию, вызванную структурным кризисом, против которого бессильны традиционные инструменты антициклической политики. Один из популярнейших российских медийных экономистов ведет речь о ежемесячном спаде экономики США на 0,8-1 %, что означает годовой спад на 10%, а общее количество лет спада приведет к уполовиниванию американской экономики, Несмотря на то, что прогнозы данного экономиста, имя которого столь известно, что не требует дополнительного оглашения, транслируются им в разных вариантах с 2008 года и пока далеки от реализации, нельзя упрекать их в фантастической абсурдности, Потенциал спада экономики США накоплен за многие годы безудержной кредитной эмиссии, а также в результате огромных структурных перекосов, вызванных развитием постиндустриальной экономики и финансового сектора, с которым промышленники вступили в острую схватку.

Перспективы промышленного ренессанса США остаются пока крайне туманными, несмотря на триллионные вливания администрации Байдена в промышленную политику , что и подталкивает разговоры о вползании в очередной кризис.

Но за последние девять месяцев в США не было никаких признаков экономического спада. Почему так? Казалось бы, о грядущей рецессии свидетельствуют еще и такие факты как рост процентных ставок, высокая инфляция, перевернутая кривая доходности и банковский кризис.

Еще в марте ФРС прогнозировала рост ВВП в 2023 году всего на 0,4%, предполагая, что во второй половине года экономический рост может легко упасть на отрицательную территорию. С тех пор центральный банк продолжал повышать процентные ставки, а небольшой банковский кризис привел к банкротству заметных середнячков банковского мира — Silicon Valley Bank, Signature Bank и First Republic.

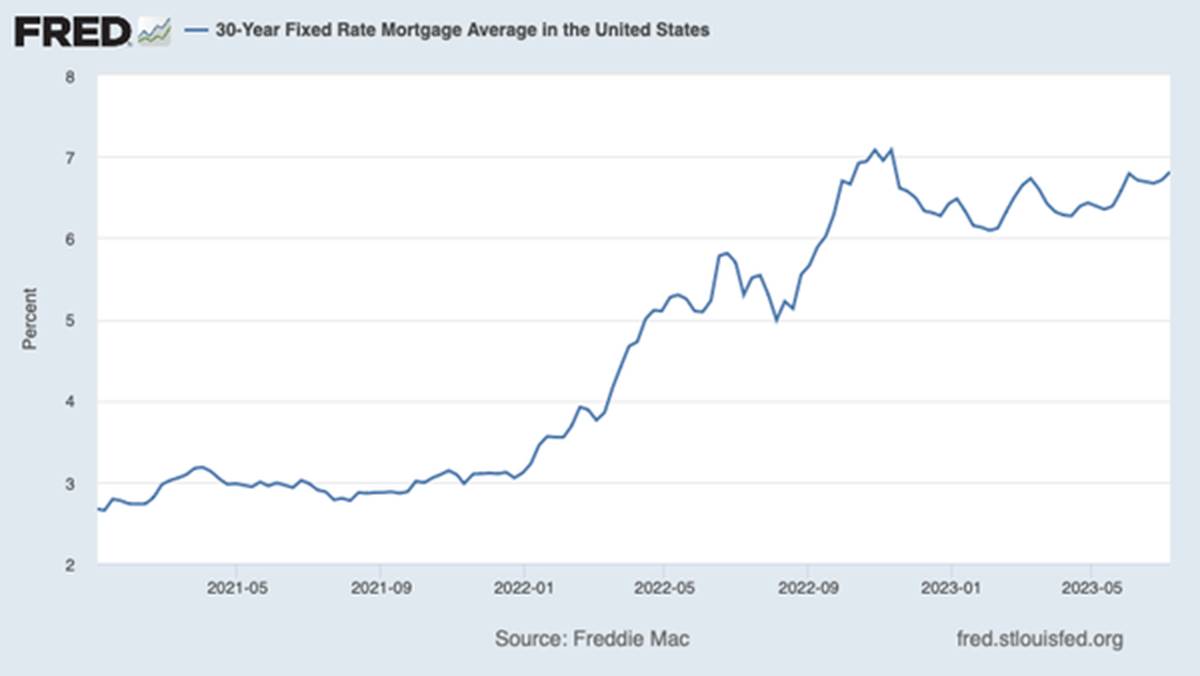

Очередное повышение ставки рефинансирования состоялось 26 июля. ФРС увеличила ключевую ставку на 25 базисных пунктов — до диапазона 5,25–5,5%. Ставка увеличилась в 11-й раз с начала 2022 года и достигла самого высокого уровня за 22 года. ФРС непрерывно повышала базовую ставку в течение 15 месяцев с марта 2022 года до июня 2023-го, в том числе четыре раза подряд — на 75 базисных пунктов.

Соответственно выросли ипотечные ставки, которые должны были затормозить ипотечный бизнес, являющийся мощным локомотивом американской экономики.

Тем не менее, ипотечный рынок не влез в глубокий кризис. Возможно, это объясняется тем. что спрос на жилье вырос в 2021–2022 годах, в основном в результате роста удаленной работы, и что этот рост спроса смягчил обычное негативное влияние более высоких ставок.

О вероятности спада свидетельствует и такой популярный индикатор как инверсия кривой доходности государственных казначейских облигаций.

Доходность 2-летних казначейских облигаций США уже год назад подскочила выше доходности 10-летних казначейских облигаций, явление, известное как инверсия кривой доходности. Популярная кривая доходности казначейских облигаций США с начала июля 2022 года стала перевернутой: краткосрочные ценные бумаги приносят больше, чем долгосрочные.

В нормальных экономических условиях доходность долгосрочных облигаций обычно выше, чем доходность краткосрочных облигаций. Это потому, что инвесторы, ожидая благоприятного будущего, готовы вложить свои деньги в инвестиции на более длительный срок. Однако чем больше инвесторов беспокоят краткосрочные перспективы, тем больше вероятность того, что они продадут краткосрочные облигации и купят долгосрочные. Повышение спроса на долгосрочные облигации поднимает их рыночные цены. Поскольку цены на облигации и доходность облигаций обратно пропорциональны, то доходность долгосрочных облигаций начинает падать, вплоть до уровней краткосрочных (двухлетних) и ниже. Это называется процессом инверсии (переворота) кривых доходностей и свидетельствует о предчувствии инвесторами экономических проблем в ближайшем будущем.

Каждой из последних семи рецессий в США предшествовала инверсия кривой доходности, также известная как отрицательная кривая доходности.

Фактически рецессии начинались в среднем через 19 месяцев после инверсии кривой доходности. Но перевернутые кривые доходности, имевшие место в сентябре 1966 г. и сентябре 1998 г., не сопровождались рецессиями.

Перевернутые кривые доходности исторически были сильным индикатором экономического спада. Исторически сложилось так, что в двух третях случаев переворота кривой доходности экономика США впадала в рецессию в течение 18 месяцев.

В последний раз кривая доходности переворачивалась в конце 2019 года, всего за несколько месяцев до рецессии Covid-19. В начале 2023 года кривая доходности перевернулась до самого низкого уровня с 1981 года.

Однако популярный американский экономист, лауреат нобелевской премии 2008 года Пол Кругман разъясняет, почему инверсию ошибочно принимают как предвестник кризиса: «значение перевернутой кривой доходности часто понимают неправильно. Это не вызывает рецессии. ... это неявное предсказание будущей политики ФРС, а именно, что ФРС резко снизит ставки в будущем, предположительно для борьбы с углубляющейся рецессией. Таким образом, перевернутая кривая доходности на самом деле не была независимым свидетельством, а просто рыночным отражением того же мнения о том, что рецессия грядет, которое вы слышали по кабельному телевидению».

Таким образом, набор финансовых индикаторов, которые должны уверенно сигнализировать о неизбежности спада, не выполняет ожидаемую функцию и экономика США продолжает барахтаться в ситуации неопределенности, но не сдается на милость теоретическим графоманам, убежденным в неотвратимости глубокой рецессии. Почему так? Ответ мы предложим в следующей статье, но приоткроя завесу скажем, что «виновником» алогичной динамики американской экономики является действительно серьезный курс на промышленную модернизацию, реализуемый в США в настоящее время.

Написать комментарий