Изменения налоговой системы, которые постоянно имели место в нашей стране все последнее время, приводят к росту затрат на налоговое администрирование. Насколько сильно влияют налоговые реформы на экономический рост? Насколько разрушительны фискальные потрясения для экономики?

Не будет преувеличением сказать, что для российской экономики прошедшие полтора десятилетия представляли собой своеобразную эпоху перманентного эксперимента в сфере фискального регулирования. Каждый год фискальная система страны претерпевала как количественные, так и качественные изменения: изменялись величины налоговых ставок, трансформировалась система налогового и бухгалтерского учета, менялся набор фискальных инструментов и требования к налогоплательщику. При этом проводимые фискальные реформы были направлены на нормализацию экономических отношений и ускорение экономического роста. Однако, как показывает практика, подавляющее большинство фискальных нововведений либо не повлияло на экономические тенденции, либо еще больше ухудшило положение отечественного производителя. Создавшееся парадоксальное положение требует, по крайней мере, адекватного объяснения. Развитию соответствующего аналитического аппарата, который позволяет раскрыть механизм отмеченных экономических аномалий, и посвящена данная статья.

1. Базовая аналитическая конструкция: модель экономического роста

Для исследования воздействия фискальных реформ на национальную экономику воспользуемся простейшей моделью роста предприятия, которая включает четыре соотношения:

Соотношения (1)-(4) легко редуцируются к однородному разностному уравнению

Если ввести в рассмотрение характеристику темпа прироста продукции (производства)

Формула (7) показывает связь темпов экономического роста с основными воспроизводственными характеристиками компании.

Теперь рассмотрим очевидный баланс:

Если перейти к относительным величинам

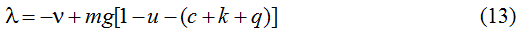

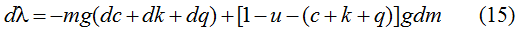

Формула (9) задает зависимость нормы прибыли от фискальных и прочих издержек. В дальнейшем коэффициенты u, z и r можно рассматривать в качестве параметров. Объединив соотношения (7) и (9), получим основное уравнение:

Таким образом, темпы экономического роста зависят от нормы выбытия (ν) и производительности (g) основного капитала, средней склонности к инвестированию (m), уровня удельных производственных (u) и фискальных (z) издержек1.

Основной смысл уравнения (10) заключается в формализации следующей закономерности: любое увеличение совокупных фискальных издержек представляет собой вычет из финансовых активов фирмы, предназначенных для поддержания воспроизводственного процесса, и соответственно уменьшает темпы экономического роста. Отталкиваясь от такой аналитической конструкции, можно перейти к более конструктивному анализу фискальных реформ.

Заметим, что похожая модель была предложена в [1], однако в данной работе она имеет более общий вид и является более универсальной. Так, с ее помощью можно анализировать не только функционирование предприятий сферы материального производства, для которых основной капитал играет ключевую роль, но и работу компаний непроизводственной сферы. Для этого некоторые переменные и параметры в модели получают несколько иное содержательное наполнение. Например, для предприятий некапиталоемких отраслей вместо основного капитала следует использовать совокупный финансовый капитал, находящийся в обороте («работающие» активы); коэффициент капиталоотдачи преобразуется в соотношение между выручкой фирмы и объемом ее совокупного финансового капитала, а параметр выбытия основного капитала превращается в коэффициент диссипации финансовых активов компании (рассеивание и «испарение» капитала может происходить из-за структурной инфляции и прочих факторов).

2. Совокупные фискальные издержки: экономический смысл, структура и калькуляция

В уравнении (10) фигурирует затратный параметр z. Раскроем его содержание и связь с фискальными реформами, проводимыми органами государственного регулирования.

Как было сказано выше, под параметром z подразумеваются те издержки, которые сопряжены с осуществлением фискальных платежей. Эти издержки можно разделить на две большие части: фискальные платежи (сумма денег, выплачиваемых предприятием в бюджеты всех уровней и внебюджетные фонды) и издержки на налоговое администрирование (затраты на ведение налогового учета и правильное осуществление налоговых платежей). Первая составляющая является традиционной и именно она используется в экономическом анализе; второй компонент редко учитывается и, насколько нам известно, впервые получил свое содержательное раскрытие в работе [2]. Рассмотрение величины совокупных фискальных издержек2, включающих два разноплановых компонента, имеет принципиальное значение для дальнейшего анализа. В связи с этим остановимся подробнее на агрегате издержек, связанных с налоговым администрированием.

Во-первых, данное явление присуще как отдельному налогоплательщику, так и государству. Для государства налоговое администрирование предполагает содержание соответствующих органов исполнительной (аппарата, ответственного за обеспечение сбора налогов), законодательной (аппарата, ответственного за нормотворчество в фискальной сфере) и судебной (аппарата, ответственного за урегулирование налоговых споров между государством и налогоплательщиком) власти. Для налогоплательщика данный вид издержек предполагает затраты на ведение бухгалтерского и налогового учета3, налоговое планирование и налоговую оптимизацию, всевозможные консультации и аудиторские проверки.

Во-вторых, затраты на налоговое администрирование распространяются как на физические, так и на юридические лица. Однако основную тяжесть данных затрат несут, прежде всего, юридические лица.

В-третьих, затраты физических и юридических лиц на налоговое администрирование, вообще говоря, включают в свой состав и некоторые «теневые» агрегаты. Например, затраты времени физическим лицом на заполнение налоговой декларации, сбор соответствующих справок о доходах и просиживание в очереди к налоговому инспектору не имеют непосредственного денежного выражения, однако при необходимости соответствующая редукция может быть легко осуществлена. Аналогично дача взяток юридическими лицами налоговым инспекторам и оплата соответствующих «крыш» точно также не включается в официальные затраты на ведение бухгалтерии, однако имеет вполне конкретное денежное наполнение. Учет подобных «теневых» издержек необходим при рассмотрении экономических последствий налоговых реформ.

Однако введения понятия издержек по налоговому администрированию самого по себе еще недостаточно для понимания того, как процесс «встряхивания» фискальной системы влияет на экономический рост. Для углубления анализа следует воспользоваться подходом, получившим свое развитие в теории институциональных и технологических ловушек [3-5], а именно: расщепить издержки по налоговому администрированию на текущие (постоянные) и капитальные (единовременные). Текущие издержки соответствуют действующей фискальной системе; капитальные издержки возникают при осуществлении фискальных реформ. Данные понятия имеют непосредственную аналогию с трансакционными и трансформационными издержками в теории институциональных ловушек.

В данном случае под фискальными реформами понимается переход от одной фискальной системы к другой. Иными словами, мы пользуемся расширенной трактовкой фискальных реформ, когда учитываются любые количественные и качественные изменения действующей системы. Даже если эти изменения незначительны, можно говорить о фискальных реформах в том смысле, что исходная система претерпела определенную трансформацию. Такое понимание автоматически ведет к количественной окраске фискальных реформ, то есть к учету величины и силы произошедших изменений налоговой системы, которые в свою очередь предопределяют темпы экономического роста.

При такой трактовке явлений становится понятным различие между текущими (постоянными плюс переменными) и капитальными (единовременными) издержками по налоговому администрированию. В отличие от текущих (постоянных) к капитальным (трансформационным) относятся дополнительные затраты, которые возникают из-за пересмотра действующих правил: на новую бухгалтерскую документацию, на новый программный продукт для бухгалтерского учета, на адаптацию этих программ (оплата услуг программистов), на консультации по новым схемам налогообложения, на обязательные аудиторские проверки, которые раньше были не нужны, на переобучение работников бухгалтерии и на рост их зарплаты и т.п. В результате завершения перехода на новую систему налогового учета капитальные издержки либо исчезают, либо становятся малозаметными для предприятия

Резюмировать все сказанное можно путем введения следующего разложения для совокупных фискальных издержек Z:

Если перейти к относительным величинам

Тогда с учетом формулы (12) уравнение (10) немного уточнится:

Теперь влияние на темпы экономического роста со стороны фискальных реформ, которые изменяют параметры совокупных фискальных издержек и не затрагивают остальные воспроизводственные характеристики, задается следующим простым выражением:

Разумеется, формула (14) является определенным упрощением реального механизма последствий от фискальных реформ. На практике изменение совокупных фискальных издержек сказывается, по крайней мере, еще на показателе средней склонности к инвестированию m. Иногда рост совокупных фискальных издержек приводит к угасанию инвестиционной активности

Однако так как предсказать изменение относительной инвестиционной активности в общем случае невозможно, то в дальнейшем мы будем пренебрегать данным эффектом.

Все построения, выполненные для предприятия, можно осуществить и применительно к государству, но с учетом определенной асимметрии в получении доходов и осуществлении затрат. Так, совокупный доход государства представлен фискальными платежами, а его чистый доход, то есть доход, очищенный от затрат на осуществление самих фискальных платежей, представляет собой разницу между суммой фискальных платежей и издержками на налоговое администрирование. Причем последние также как в случае предприятия состоят из текущих и единовременных (трансформационных) издержек. Формализация данного механизма не представляет никаких сложностей, и в целом аналогична модели предприятия, однако в данной работе мы ее рассматривать не будем.

3. Классификация фискальных реформ; фискальные квази- и псевдоловушки

Введенные понятия и полученные формулы позволяют по-новому взглянуть на проводимые в стране фискальные реформы. Прежде всего, их следует рассматривать на трех временных примыкающих друг к другу интервалах, включающих: период до начала реформы (t–1), период проведения реформы (t) и период после реформы (t+1). Такая временная градация предполагает довольно простую и элегантную классификацию самих реформ в зависимости от поведения совокупных фискальных издержек на разных отрезках времени.

Критерием, закладываемым в основу классификации, является эффективность фискальной реформы для экономики, то есть ее влияние на экономический рост. Тогда три разновидности фискальных реформ будут таковы:

- глобально эффективная реформа. Для нее характерно уменьшение совокупных фискальных издержек как в момент реформы, так и после нее по сравнению с их начальным значением:

Рис.1. Классификация фискальных реформ.

- локально эффективная реформа. Для нее характерно увеличение совокупных фискальных издержек в момент реформы и их уменьшение по сравнению с их начальным значением после нее:

- неэффективная реформа. Для нее характерен рост совокупных фискальных издержек как в момент реформы, так и после нее:

Данные определения базируются на поведении величины совокупных фискальных затрат. Однако в соответствии с формулами (11) и (12) указанная величина неоднородна, что позволяет дополнить построенную классификацию. Все три вида фискальных реформ могут подразделяться на две разновидности: либеральную и рестриктивную. Для либеральных фискальных преобразований характерно уменьшение налогового бремени (суммы изымаемых фискальных платежей) (

Таким образом, фискальные реформы могут различаться как по характеру влияния на производителя (глобально эффективные, локально эффективные и неэффективные), так и по методам реализации (либеральные и рестриктивные). При этом неэффективный рестриктивный режим в свою очередь подразделяется на два субрежима, когда рост налогового бремени сопровождается ростом (

Дело в том, что этот тип реформ является наиболее неоднозначным. С одной стороны он приводит к росту совокупных фискальных издержек производителя и в этом смысле неэффективен. С другой стороны он позволяет снизить текущие издержки предприятия на налоговое администрирование, и в этом смысле эффективен. Главное же заключается в том, что при изменении метода проведения реформы (с рестриктивного на либеральный) сама реформа превратится из неэффективной в эффективную. В этом смысле можно говорить о наличии определенных резервов при реализации данного вида фискальных реформ. И хотя внешне данный режим развития экономики выступает как некая фискальная ловушка, которая ухудшает положение производителя, на самом деле он таковым не является из-за имеющихся резервов для улучшения ситуации, в связи с чем он и классифицируется нами как фискальная псевдоловушка (то есть ложная ловушка).

Наряду с указанными режимами реформ можно выделить еще один, который связан с ними, но представляет определенное своеобразие. Речь идет о пролонгированной локально эффективной фискальной реформе. Особенность локально эффективной реформы заключается в росте совокупных фискальных издержек за счет единовременных (трансформационных) затрат в переходный период проведения реформ. Если переходный период заканчивается, то положение дел «выправляется»; если же реформы продолжить, повторить или затянуть на более долгий срок, то и срок, в течение которого совокупные фискальные издержки будут превышать свое исходное значение, тоже удлинится. На поверхности данное явление будет выглядеть как фискальная ловушка, в которую попала экономическая система, однако на самом деле такая ловушка имеет искусственное происхождение и правильнее будет классифицировать ее как фискальную квазиловушку. Глубинный смысл данного режима заключается в том, что данное неэффективное состояние будет ликвидировано сразу, как только прекратится реформа, которая постоянно генерирует единовременные издержки предприятий на налоговое администрирование. Таким образом, превращение даже по сути своей эффективной фискальной реформы в перманентный процесс приводит к формированию своеобразной фискальной квазиловушки. В данном случае проявляется связь между правительственными реформами и таким явлением, как институциональная ловушка: непрекращающиеся реформы могут перерастать в некие квазиловушки, которые внешне трудно отличить от обычных институциональных ловушек. 4

4. Объяснение фискальных парадоксов в терминах фискальных ловушек

Развитая выше схема анализа и введенные понятия позволяют объяснить некоторые явления, имевшие место в России последнего десятилетия. Центральным феноменом, требующим системного объяснения, является неэффективность проводимых в России фискальных реформ. Так, российские власти, понимая необходимость уменьшения фискальной нагрузки на отечественного производителя, все предыдущие годы старалось облегчить его существование за счет бесконечных снижений налоговых ставок и совершенствования процедуры налогообложения; ни один год из предыдущих полутора десятилетий не прошел без серьезных изменений в налоговом законодательстве. Так, по данным Бюро экономического анализа (БЭА) в период 1991-1999 гг. законодательство по налогу на прибыль менялось 15 раз, существовало 16 редакций закона о подоходном налоге и столько же по налогу на добавленную стоимость [6, с.144]. Между тем подобные «благие» нововведения, как правило, либо еще больше осложняли положение производителя, либо не оказывали на него никакого стимулирующего воздействия. Как можно объяснить подобный парадокс, и возможна ли вообще его какая-либо разумная интерпретация?

Один из возможных вариантов ответа на поставленный вопрос предполагает наличие ошибок при разработке изменений в налоговом законодательстве. До сих пор многие специалисты полагают, что все либеральные фискальные послабления властей компенсировались мерами рестриктивного характера. На наш взгляд, такое понимание проблемы не соответствует реальности. Будет правильней предположить, что само становление в стране рыночной бухгалтерии с разветвленным налоговым законодательством было сопряжено с медленным, но верным ростом затрат на налоговое администрирование (то есть имело место неравенство

Таким образом, фискальные реформы приводили к заметному росту затрат предприятий на налоговое администрирование. Тот факт, что реформы не прекращались, не позволял «убрать» часть административных издержек и тем самым улучшить положение производителя. По некоторым оценкам дополнительные издержки предприятий, связанные с выполнением формальностей по уплате налогов, в настоящее время достигают 15-30% самой суммы налога [7, с.46]. Происходящее на этом фоне уменьшение налогового бремени

Резюмируя все сказанное выше, можно констатировать, что затянувшаяся реформа российской системы налогообложения постепенно приняла форму фискальной квазиловушки и тем самым воспрепятствовала активизации отечественного производителя на начальном этапе экономических реформ. Отсюда со всей очевидностью вытекает, что проводимая ныне линия на реформирование фискальной системы страны станет эффективной только тогда, когда прекратится сама реформа и наступит стабилизация всех количественных и качественных параметров отечественной фискальной системы; именно тогда будет разрушена сформировавшаяся фискальная квазиловушка.

5. Потенциал фискальных квазиловушек: количественные закономерности

Для того, чтобы понять силу, с которой фискальные реформы давят на производителя, необходимо провести хотя бы ориентировочные расчеты. Для этого можно воспользоваться упрощенным вариантом формулы (14):

При такой схеме учета мы предполагаем, что налоговое бремя и текущие издержки на налоговое администрирование не меняются при проведении фискальной реформы. Для простоты будем также предполагать, что вся полученная предприятием чистая прибыль реинвестируется в расширение производства (m=1), а величина капиталоотдачи составляет 0,3 (это типичная величина, если учет выпуска вести относительно созданной добавленной стоимости).

В настоящее время достоверной статистики относительно издержек на налоговое администрирование и соответственно параметров c и k не существует. В связи с этим будем отталкиваться от выше приведенных цифр, в соответствии с которыми затратный параметр

Как же оценить полученные оценки силы фискальной квазиловушки?

На первый взгляд, цифры не столь уж впечатляющи. Действительно, для российской экономики периода трансформационного спада такие воздействия не могли оказать решающего значения. Разумеется, подобные эффекты углубляли кризис, но не вносили в его формирование слишком уж заметного вклада. Однако ситуация в корне меняется при рассмотрении более нормальной и стационарной экономики. Так, на этапе перехода от рецессии к росту, когда сам рост исчисляется долями процента, его урезание на 1-2 процентных пункта может задержать и сам выход экономики из фазы рецессии. Если же рост экономики невелик, то давления со стороны фискальных реформ, как оказывается, может быть вполне достаточно, чтобы «опрокинуть» производство и ввергнуть его либо в стагнацию, либо вообще в рецессию. Кроме того, не следует упускать из вида, что сложившаяся в России фискальная квазиловушка порождает постоянный (ежегодный) «навес» над темпами экономического роста в 1-2 процентных пункта, который через 5-6 лет может составить ощутимую цифру в 10% ВВП, недополученные страной из-за постоянных фискальных реформ. Таким образом, действие фискальной квазиловушки не следует недооценивать.

Проведение более масштабных и корректных прикладных расчетов в настоящее время невозможно из-за отсутствия официальной и достоверной статистики о величине издержек на налоговое администрирование. На наш взгляд, данный показатель целесообразно ввести в практику статистического учета, так как это позволит получить важную информацию не только о самих предприятиях, но и об эффективности проводимых в стране фискальных реформах.

- Балацкий Е.В. Воспроизводственный цикл и налоговое бремя// «Экономика и математические методы», №1, 2000.

- Кузнецов Ю.В. Что мы не знаем о налогах// «Отечественные записки», №4-5, 2002.

- Полтерович В.М. Институциональные ловушки и экономические реформы// «Экономика и математические методы», №2, 1999.

- Балацкий Е.В. Функциональные свойства институциональных ловушек// «Экономика и математические методы», №3, 2002.

- Балацкий Е.В. Экономический рост и технологические ловушки// «Общество и экономика», №11, 2003.

- Обзор экономической политики в России за 2003 год/ С.Б.Авдашева, С.А.Афонцев, В.Г.Воронина и др.; Бюро экономического анализа. М.: ТЕИС. 2004.

- Обзор экономической политики в России за 2002 год/ С.Б.Авдашева, Е.И.Андреева, В.Д.Андрианов и др.; Бюро экономического анализа. М.: ТЕИС. 2003.

Написать комментарий