Какова роль налога на имущество предприятия в системе российского налогообложения? Как можно проверить количественное влияние этого налога на экономический рост? Какие методы и модели в этом случае следует использовать? Влияет ли этот налог на производственные циклы? Насколько сильно он бьет по прибыли? О чем говорят количественные расчеты?

Одним из интереснейших направлений современной теории налогов является выяснение роли налога на имущество фирмы. Наиболее важные вопросы здесь связаны с влиянием налоговых ставок на динамику основных народнохозяйственных показателей. Так, до сих пор не ясно, как воздействует имущественный налог на экономическую активность юридических лиц. В данной статье анализируются следующие проблемные срезы:

- влияние налоговых ставок на прибыльность хозяйственной деятельности юридических лиц;

- влияние налоговых ставок на производственную активность фирм и, соответственно, на темпы экономического роста;

- влияние налоговых ставок на динамику накопления основного капитала предприятия;

- влияние налоговых ставок на величину фискальных сборов.

Хотя каждый из этих вопросов имеет вполне самостоятельное звучание, все они тесно связаны между собой и их рассмотрение предполагает единую методолого-методическую базу. Кроме того, внутренняя логика взаимодействия указанных сторон экономической жизни предприятия такова, что ответ на один из поставленных вопросов во многом определяет ответы на другие. Распутать обозначенный выше проблемный узел можно, опираясь на объективно существующие формально-математические зависимости между изучаемыми экономическими переменными и проведенные на их основе расчеты с использованием статистических данных, близких к реальным.

1. ВЛИЯНИЕ НАЛОГОВЫХ СТАВОК НА ПРОИЗВОДСТВЕННУЮ АКТИВНОСТЬ ФИРМЫ

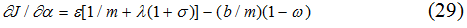

Рассмотрим силу того “удара”, который наносит налог на имущество по финансовым показателям фирмы. Для этого запишем соотношение для чистой прибыли πt, уточняя и углубляя аналитическую схему работ [1-9]1

Дополним соотношение (1) простейшей производственной функцией типа [10]:

Дальнейшее исследование направлено на выяснение экономических условий, при которых чистая прибыль предприятия положительна:

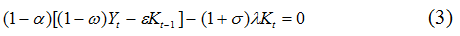

Ответ на поставленный вопрос получается непосредственно из условия:

С учетом введенных обозначений и уравнения (2) соотношение (3) позволяет получить искомую формулу для расчета критического индекса роста производства J*:

Таким образом, при

Выявленная нами дихотомия представляется достаточно важной. Содержательно она означает следующее. Налог на имущество, участвуя в формировании нижней планки J*, является достаточно жестким регулятором уровня производственной активности хозяйственных структур. Если фирма оказывается недостаточно динамичной и расширение ее деятельности идет медленнее, чем это необходимо в соответствии с J*, то она автоматически оказывается в числе аутсайдеров и выходит в “тираж”. Если же предприятие, наоборот, раскручивается со скоростью, значительно превышающей темп J*, то оно может “позволить” себе дальнейшее накопление основного капитала и осуществление производственной экспансии соответствующих товарных рынков.

Таким образом, налог на имущество, с одной стороны, подстегивает экономический рост, а, с другой - подрывает финансовые возможности предприятий. Оказывая стимулирующее влияние на передовые хозяйственные структуры, он приносит в жертву слабые, статичные фирмы. Из сказанного хорошо видна та неоднозначная роль, которую играет данный налог в качестве регулятора уровня деловой активности.

Теперь попытаемся оценить, насколько “сурова” критическая граница J*, воздвигаемая налогом на имущество. Для этого воспользуемся формулой (4) и следующими параметрами, характерными для российской экономики последних лет:

Результаты расчетов дают следующий результат: γ*=4,9%, где

2. НАЛОГ НА ИМУЩЕСТВО И АККУМУЛИРОВАНИЕ ОСНОВНОГО КАПИТАЛА

Для ответа на поставленный вопрос построим простую дескриптивную динамическую модель производственного процесса. На наш взгляд, именно дескриптивная идеология является наиболее приемлемой для выявления функциональных свойств производственной системы.

В общем случае динамика основных средств фирмы описывается следующим хорошо известным уравнением:

Однако в реальности амортизационные отчисления активно реинвестируются, что несколько видоизменяет уравнение (5). Если же еще учесть, что инвестиции в основные фонды производятся предприятием из чистой прибыли в соответствии со сложившейся склонностью к инвестированию m модель (5) принимает следующий вид:

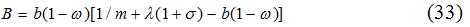

Выражения (1), (2) и (6) представляют искомую модель, которая описывает динамику воспроизводства основного капитала и может быть сведена к простому разностному уравнению:

Соотношение (7) является ядром всей нашей аналитической схемы и в дальнейшем будет активно “эксплуатироваться”. Оговоримся, что нами намеренно не рассматриваются ценовые стратегии фирм (этот вопрос подробно разбирается в [8]). Помимо этого, мы абстрагируемся от влияния рынка капитала, который часто приводит к отвлечению финансовых ресурсов фирмы от “собственной” инвестиционной деятельности в пользу вложений в ценные бумаги; не учитываем мы и имеющуюся “конкуренцию” между нормой прибыли предприятия и банковским процентом по депозитам. Таким образом, модель (7) отображает потенциальные производственные возможности хозяйственной структуры без учета возможных спросовых и иных ограничений.

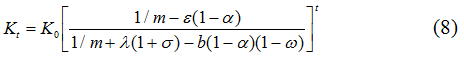

Решением уравнения (7) является обычная степенная функция (мы будем рассматривать только стационарные траектории, то есть полагать, что все параметры в (7) стабильны во времени):

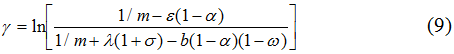

В квадратных скобках в (8) стоит темп роста основного капитала, который в соответствии с (2) совпадает с темпом роста производства:

Из уравнения (8) автоматически вытекает соотношение для критической ставки λ*, при которой имеет место простое воспроизводство γ=0:

Соответственно при

Теперь попытаемся оценить нынешнюю ситуацию с 2-процентным налогом на имущество с точки зрения того, какой налоговый климат он формирует для реализации инвестиционной активности предприятий. Для этого будем исходить из m=0,8; такая величина параметра представляется наиболее типичной.

В соответствии с формулой (9) мы получаем результат:

Теперь зададимся логичным вопросом: можно ли изменить сложившееся положение с помощью некоторого уменьшения фискального давления и, в частности, снизив ставку налога на имущество?

Ответ на этот вопрос легко получить с помощью формулы (10). Так, например, расчеты дают следующий результат:

3. ФИСКАЛЬНЫЕ СВОЙСТВА НАЛОГА НА ИМУЩЕСТВО

Альтернативой жесткой фискальной политики в отношении налога на имущество является некоторое снижение его ставки с целью оживить экономическую активность фирм. Однако в этом случае возникает сакраментальный вопрос: будет ли стимулирующее воздействие этой меры достаточным для того, чтобы произошедшее расширение налоговой базы перекрыло урон бюджета, понесенного в результате снижения налоговой ставки?

Рассмотрим этот процесс более детально, для чего запишем соотношение для налога на имущество:4

Исследуем зависимость (11) на наличие точек Лаффера.

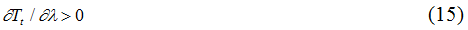

Прежде всего заметим, что масса накопленного предприятием основного капитала и объем производимой им продукции абсолютно однозначно связаны со ставкой налога на имущество (это вытекает из (8)):

Следовательно, для ставки налога на имущество характерно отсутствие так называемой автономной точки Лаффера 1-ого рода [5], ибо любое увеличение λ оказывает понижательное воздействие на выходные показатели фирмы. В связи с этим хотелось бы особо подчеркнуть, что точка λ*, определяемая по формуле (10), представляет собой всего лишь обычную бифуркационную точку переключения, в которой система сменяет один режим развития на другой, прямо противоположный (например, экономический рост переходит в рецессию и, наоборот); никаких эффектов перегиба, характерных для производственной кривой Лаффера, здесь не возникает.

Применительно к фискальным сборам (11) ситуация несколько усложняется и становится более интересной. Для предварительного анализа запишем зависимость (11) в виде:

Отсюда легко получить, что

Даже без специального анализа ясно, что через определенный период времени уменьшение ставки налога на имущество должно “окупиться”. Действительный вопрос состоит в количественной оценке этого срока. Здесь можно предложить следующую аналитическую схему.

Введем понятие кумулятивных фискальных поступлений с имущества фирм:

Учитывая предыдущие построения, соотношение (16) можно переписать в виде:

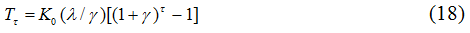

Проинтегрировав (17) и выполнив некоторые преобразования, получим

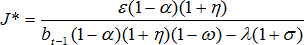

В общем случае для выяснения роли налога на имущество достаточно продифференцировать (18) и получить соотношение для

Для того, чтобы определить период времени τ*, в течение которого фискальный урон нейтрализуется благодаря более быстрому экономическому росту, следует решить уравнение:

Решая уравнение (19) с учетом (18) получаем соотношение

Здесь γ0 и γK - темпы прироста основных фондов при налоговых ставках γ0 и γK, соответственно.

Уравнение (20) в неявной форме задает зависимость срока “окупаемости” τ* от исходной и изменной величин ставки налога на имущество. Для прикладных расчетов можно воспользоваться формулой (20), линеаризованной относительно τ:5

Таким образом, неоднозначность воздействия налоговой ставки на сумму фискальных сборов проявляется только в длительной перспективе. Фактически введенный нами в рассмотрение фактор времени обобщает и наполняет новым содержанием традиционную теорию Лаффера. К подобным обобщениям можно прийти и несколько иным путем. Так, например, из формулы (14) с учетом зависимости (8) можно получить в явном виде динамизированную точку Лаффера λ0, при которой

Формула (22) является чрезвычайно информативной. Во-первых, в ней уже “сидит” фактор времени, то есть автономная точка Лаффера λ0 оказывается “плавающей” и с течением времени меняет свое значение. Во-вторых, на коротких временных интервалах

Теперь перейдем к “прощупыванию” цифровых закономерностей. Попытаемся выяснить, через сколько лет будет полностью погашен дефицит в результате сокращения ставки налога на имущество с λ0=2% до λK=1%.

Расчеты по формуле (9) показывают, что в этом случае темп накопления основного капитала изменяется с γ0=-0,4% до γK =0,7%. Подставив эти значения в соотношение (21), получим τ*=134 года. На первый взгляд такое число кажется фантастическим. Однако, если принять во внимание, что усечение налоговой ставки происходит на 50%, то 130-летний компенсационный цикл не так уж и удивителен.

Главный вывод состоит в том, что стимулирование государством экономического роста и накопления фирмами основного капитала путем снижения ставки налога на имущество имеет свою “цену” - некомпенсируемое сокращение фискальных поступлений в бюджет. Учитывая масштабы налоговой базы Kt, в несколько раз превосходящей произведенный за год валовой внутренний продукт, любое снижение ставки налога на имущество наносит слишком заметный ущерб доходной части государственного бюджета. Кроме того, приведенные выше цифры показывают, что даже радикальное “отпускание” ставки налога на имущество дает не слишком сильный эффект в смысле увеличения темпов экономического роста. Согласно расчетам даже если бы государство полностью отказалось от взимания налога на имущество

Сказанное позволяет лучше понять то положение, в котором оказывается государство в период экономической рецессии, сопровождающейся хроническим бюджетным дефицитом. Вместе с тем проведенный анализ позволяет увидеть те ошибки, которые были допущены российским правительством при ужесточении фискального нажима посредством увеличения ставки налога на имущество. Дело в том, что действительно тяжкий выбор ложится на органы государственного управления, когда существующий налоговый климат стимулирует производственный спад, не выполняя при этом функции по балансированию бюджета. В этом случае стоит дилемма - либо продолжающаяся экономическая рецессия, либо резкий рост бюджетного дефицита. В первом случае налоговые ставки остаются прежними, во втором - налог на имущество снижается. Но в России была совершенно иная ситуация: при 1,5-процентной ставке налога на имущество налоговый климат был таков, что позволял экономике функционировать в режиме роста. Нехватка доходов бюджета представляла самостоятельную, довольно серьезную проблему, однако ее решение за счет перевода экономики в режим рецессии вряд ли может считаться обоснованным. Если отечественное производство долго не сможет “подняться”, то осуществленная акция будет иметь однозначно негативный характер, так как на протяжении нескольких лет будет происходить сужение налоговой базы применительно не только к налогу на имущество, но и к другим фискальным инструментам.

4. НАЛОГ НА ИМУЩЕСТВО КАК ПОТЕНЦИАЛЬНЫЙ ИСТОЧНИК ЦИКЛИЧНОСТИ

Выше нами были рассмотрены основные функциональные свойства налога на имущество и выяснена его роль в накоплении основного капитала. Теперь коснемся более “мелких” аспектов экономической динамики. В частности, попытаемся разобраться в следующем вопросе: может ли налог на имущество служить генератором периодических колебаний в динамике выпуска и основных фондов или нет? Иными словами, может ли этот налог дестабилизировать экономическую динамику?

Выяснив, что с помощью налога на имущество можно менять направление развития экономической системы, мы вправе предположить следующее: его использование позволяет так или иначе воздействовать на циклический рисунок основных макропоказателей. Если это так, то налог на имущество может быть эффективно задействован в качестве антициклического регулятора. Но так ли он “силен” на самом деле?

Соотношение (6), имеющее важное значение в нашем анализе, является несколько упрощенным. В частности, прибыль, инвестируемая в основные фонды, отнюдь не всегда овеществляется в течение одного года. В ряде случаев при осуществлении строительства дополнительных производственных объектов окончательная материализация финансовых средств происходит лишь через несколько лет. В связи с этим уравнение (6) можно переписать в виде (θ - инвестиционный лаг):

Тогда уравнение (7) примет следующую форму:

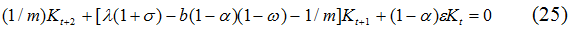

В соотношении (24) переплетение фискальных и технологических параметров с периодом запаздывания в “освоении” инвестиционных средств сильно усложняет анализ. Чтобы облегчить процедуру получения конкретных количественных оценок рассмотрим частный случай, когда θ=1. Тогда уравнение (24) модифицируется следующим образом:

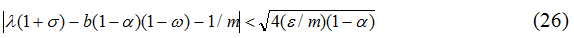

Из (25) вытекает условие возникновения циклических колебаний:

Отсюда видно, что увеличение ставки налога на имущество ведет к уменьшению правой части неравенства (26) и росту вероятности его выполнения, то есть налог на имущество способствует возникновению колебательных тенденций. Таким образом, налог на имущество является потенциальным источником цикличности и экономической нестабильности. Насколько же мощным является данный источник?

При прежних значениях всех модельных параметров и при λ=2% условие (26) не выполняется: 1,8>0,5. Следовательно, нынешняя ставка налога на имущество не представляет никакой угрозы для экономической стабильности. Не меняется положение даже при существенном увеличении ставки. Формально периодические колебания могут возникнуть при λ=60%. Однако такие цифры выходят за область допустимых значений. Более того, вычислительные эксперименты с уравнением (24) показывают, что даже при θ>10 система не срывается в колебательный режим, а значит сам налог на имущество ни при каких обстоятельствах не может “пошатнуть” стабильные траектории основных макропоказателей.

5. НЕКОТОРЫЕ ОБОБЩЕНИЯ И КОММЕНТАРИИ

До сих пор наше внимание было сконцентрировано на налоге на имущество? Однако предложенная аналитическая схема позволяет исследовать роль любого налога. Например, для налога на добавленную стоимость β и начислений на заработную плату μ формула (1) уточняется следующим образом:

В этом случае темп роста производства и накопления капитала J будет зависеть от налоговых ставок β и μ.

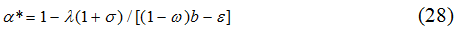

С точки зрения фискального регулирования очевидно, что стимулировать экономический рост можно с помощью снижения каких-либо других налогов, кроме налога на имущество. Так, например, точка переключения для ставки налога на прибыль α* может быть расчитана по формуле (без учета налогов на заработную плату и добавленную стоимость):

Расчеты показывают, что при α*=20%, то есть снизив налог на прибыль более чем на 15%, можно создать в стране вполне удовлетворительный инвестиционный климат. При необходимости можно “двигать” одновременно несколько налогов. Таким образом, возникают альтернативы в манипулировании фискальными инструментами.

Рассматривая влияние налога на прибыль на динамику основного капитала легко убедиться, что здесь также отсутствуют точки Лаффера 1-го рода. Так как

Для наших данных

Из выражения (30) несложно получить, что

При наличии корней уравнения (31) один из низ теоретически является точкой Лаффера 2-го рода. Таким образом, влияние ставки налога на прибыль менее однозначно на бюджетные поступления, нежели ставки налога на имущество. Однако для нашего случая расчеты не дают содержательных результатов - оба корня уравнения (31) оказываются экономически бессмысленными (один из них - отрицательный, другой - равен 100%).

Полученный отрицательный результат в совокупности с результатами работ [5-6] наводят на вполне определенную мысль: точки Лаффера, будучи чрезвычайно интересными теоретическими объектами, на практике обнаружить, как правило, не удается. Если таковые все-таки и возникают, то очень редко, в исключительных случаях. В основном лафферовы эффекты проявляются на “нерабочих” участках налоговой шкалы, которые заведомо не могут быть задействованы на практике.

Можно утверждать, что предложенная в данной работе базовая модель является более удачной, чем те, которые ранее использовались в теории налогов. Это связано прежде всего с тем, что в ней отражен не только процесс образования прибыли предприятия, но и ее расходования. Иными словами, в нашей модели присутствуют как прямые, так и обратные производственные связи. Наличие в модели замнутого воспроизводственного цикла позволяет говорить о ее полноте. Плюсом предложенной схемы является ее способность к адаптации практически под любую проблему теории налогов. При этом она не будет терять своей изначальной наглядности и простоты.

Выбранная схема анализа свойств налога на имущество в целом оправдала себя, позволив получить логически выверенные и достаточно прозрачные содержательные выводы. Однако в отличие от базовых моделей, которые, на наш взгляд, могут считаться универсальными, представленные количественные оценки не следует абсолютизировать. Это связано по крайней мере с четырьмя методологическими моментами.

Во-первых, наши модели не претендуют на детальное отображение всех нюансов процесса накопления фирмами основного капитала. Так, например, модель (24) воспроизводит процесс инвестирования с сосредоточенным лагом, в то время как в реальности запаздывания являются, как правило, распределенными во времени. Имеются существенные различия и в политике аккумулирования и расходования амортизации. Это означает, что для каждого конкретного предприятия при необходимости следует корректировать исходную модель, что приведет к изменению основных параметрических конфигураций и скажется на количественных оценках. При проведении макрорасчетов данная проблема еще больше актуализируется, так как простые усреднения не всегда правомерны.

Во-вторых, нами рассматривалось предприятие, развивающееся только за счет собственных финансовых средств. Вместе с тем в ряде случаев факт наличия кредитного механизма нельзя игнорировать, ибо он может оказывать решающую роль в выборе фирмой своей производственной и инвестиционной стратегии. Для примера укажем, что в соответствии с (8) устойчивые циклы обновления основных фондов возникают только при 10,3<m<10,8, что, как указывалось выше, возможно только при системном задействовании кредита. Однако введение в анализ заемных средств предполагает перестройку исходной модели, что не может не сказаться на результатах расчетов.

В-третьих, нами чрезвычайно упрощенно отображался процесс образования чистой прибыли. На практике механизм начисления прибыли не только сложней с точки зрения числа используемых фискальных параметров, но и с позиции самой схемы расчета, которая предполагает альтернативные варианты в зависимости от специфики деятельности хозяйственной структуры. Безусловно, указанный факт также приводит к смещению искомых оценок относительно тех, которые мы получили.

В-четвертых, в конкретных расчетах нами использовались параметры, которые, как подразумевалось, характерны для российских условий. Однако адекватность этих цифр, по-видимому, еще долгое время будет под вопросом. Для примера укажем на один несомненный факт: наличие гигантского теневого сектора и “левых” доходов населения занижает истинные масштабы валового внутреннего продукта и затрат на оплату труда, что искажает все остальные параметры модели. Тем не менее данный аспект является наименее “болезненным” для нашей аналитической схемы, так как при работе с более правдоподобными и реалистичными статистическими данными будут получены и более точные результаты модельных расчетов.

- Л.Е.Соколовский. Налог на добавленную стоимость и предприятие, максимизирующее прибыль (“Экономика и математические методы”. Т.28, вып.4, 1992).

- С.М.Мовшович, Л.Е.Соколовский. Выпуск, налоги и кривая Лаффера (“Экономика и математические методы”. Т.30, вып.3, 1994).

- Е.В.Балацкий. Инфляционные налоги и экономический рост (“Экономика и математические методы”. Т.33, вып.3, 1997).

- Е.В.Балацкий. Фискальное регулирование в инфляционной среде (“Мировая экономика и международные отношения”. №1, 1997).

- Е.В.Балацкий. Лафферовы эффекты и финансовые критерии экономической деятельности (“Мировая экономика и международные отношения”. №11, 1997).

- Е.В.Балацкий. Точки Лаффера и их количественная оценка (“Мировая экономика и международные отношения”. №12, 1997).

- Е.В.Балацкий. Гибкость рынка труда: опыт макроэкономической оценки (“Мировая экономика и международные отношения”. №2, 1998).

- Е.В.Балацкий. Ценовые стратегии фирм в условиях фискального давления. (“Мировая экономика и международные отношения”. №9, 1998).

- Е.В.Балацкий. Эффективность внешнеторговых операций: тарифы и валютное равновесие (“Мировая экономика и международные отношения”. №6, 1998).

- И.Н.Ляшенко. Макромодели экономического роста. Киев. 1979.

Написать комментарий