Додд–Фрэнк и Гласс–Стигалл: операция спасения американской финансовой системы

В США был принят грандиозный закон – закон Додда–Фрэнка, являющийся дальним аналогом закона Гласса–Стигалла. Каковы причины введения нового акта? Чего следует ожидать от его введения? Каковы его недостатки? И что ждет весь и мир и глобализационный тренд в будущем?

1. Судьбоносное решение. В серии наших предыдущих публикаций в журнале «Капитал страны»i мы показали, что ключевую роль в развертывании мирового финансового кризиса сыграла политика дерегулирования американского финансового рынка в виде отмены законодательства Гласса-Стигалла, которое длительное время разделяло коммерческие и фондовые операции американских банков. Соответственно, политика оздоровления финансовых рынков не могла не содержать в себе элементов возврата к положениям данного закона. В последней статье мы отразили активизацию политики команды Обамы, в которой ведущую роль играл бывший председатель ФРС Пол Волкер, по продвижению такой финансовой реформы, которая возвращает финансовые рынки к жестким мерам регулирования времен Великой Депрессии. Там же мы резонно предположили, что по мере оформления революционных идей финансовой реформы в законодательную оболочку, их содержание претерпит вполне ожидаемые изменения: «Есть большие основания полагать, что во время обсуждения этого вопроса в Конгрессе США все его революционные положения будут успешно выхолощены «слугами народа», подкормленными финансовой олигархией». «Солдатская смекалка» нас не подвела. В разгар одуряющей летней жары в Москве, помноженной на «химическую атаку» горящих торфяников законодательная машина США приняла судьбоносное решение. 16 июля 2010 г. Сенат США одобрил законопроект о финансовом регулировании, предусматривающий самые радикальные 30-х годов прошлого века реформы в этой сфере. Документ получил название «закон Додда-Фрэнка» (ДФ) — по именам главы комитета по финансовым услугам Палаты представителей Конгресса Барни Фрэнка и сенатора Кристофера Додда, возглавляющего банковский комитет верхней палаты Конгресса.

22 июля 2010 г. Президент США Барак Обама подписал закон о самой масштабной реформе финансовой системы США со времен Великой депрессии.

Прежде чем перейти к детальному анализу этого закона и его возможных последствий для американской экономики, отметим его интеллектуальное обеспечение в лице суперпопулярных ныне экономистов кейнсианского направления, нобелевских лауреатов – Джозефа Стиглица и моего любимого Пола Кругманаii.

В основу идущей сейчас перекройки регулирования финансовой сис-темы, вообще, положены идеи представителей «нового кейнсианства», которые они оттачивают в острой полемике с опозоренными светилами «чикагской школы», придерживающейся идеи эффективных рынков, не требующих государственного регулирования.

Для того чтобы финансовый кошмар 2008–2009 годов не повторился, Джозеф Стиглиц в своих последних выступлениях и публикациях предлагает ряд местами довольно радикальных реформ. Во-первых, это защита потребителей финансовых услуг как от ипотечных кредитов, ставки по которым со временем взлетают выше способности заемщика платить, так и от продаж деривативов тем, кто не может правильно оценить их риски. Во-вторых, максимальная прозрачность рынка деривативов, использование клиринговых домов и бирж для торговли этими продуктами плюс их субсидиарная ответственность за коллапсы рынков, которые они обслуживают. В-третьих, банки должны заниматься только своим ключевым бизнесом – брать депозиты и выдавать кредиты. Особенно это касается тех институтов, чье банкротство нежелательно для банковской системы. Банки с таким статусом имеют доступ к более дешевому капиталу, так как инвесторы несут меньшие риски. Таким образом, они получают реальную субсидию от государства, а это плохой вид вмешательства. Поэтому большие банки надо разбивать на мелкие, накладывать на них дополнительные требования по капиталу и дополнительные налоги. В-четвертых, ФРС нужно сделать более прозрачной и ответственной в части принятия монетарных решений, ведь на ней лежит существенная доля ответственности за кризис.

Как мы увидим ниже, практически все идеи уважаемого «нобеляра» нашли определенный отклик в итоговом варианте Закона ДФ.

Радикальные реформы финансового сектора поддерживает и другой нобелевский лауреат, профессор Принстона Пол Кругман. Он считает, что финансовый сектор США последнее время занимался тем, что изобретал иллюзию безопасности, производя и продавая инвесторам ложные заменители старых добрых депозитов. Этот бизнес оказался настолько успешным, что в 2008 году финансовый сектор производил треть суммарной прибыли в экономике страны, примерно в два раза больше, чем 20 лет назад. Эти прибыли могли быть оправданны, если бы банковский сектор исправно выполнял свое предназначение в экономике: направлял капитал на производительные цели, распределял риски, наращивал финансовую стабильность. Но ничего из этого банкиры не выполняли. «Факт в том, что мы вложили слишком большую часть нашего благосостояния и еще большую часть лучших умов в бизнес по созданию и втюхиванию сложных финансовых схем – схем, которые склонны взрывать экономику», – пишет Пол Кругман в своей колонке в New York Timesiii. В итоге он поддерживает любые реформы по сужению финансового сектора, в том числе дополнительное налогообложение.

Чтобы лучше понимать, почему финансовая реформа, направленная на ограничение самостоятельности банков, приветствуется в США практически всеми слоями общества, нужно показать, что виновники финансового кризиса оказались самыми крупными его бенефициарами. Когда Президент Обама использовал для характеристики крупнейших американских банков эффектный эпитет «жирные коты», он чрезвычайно точно отразил поведение банкиров во время кризиса: ничего не делая, они получили жирную сметану.

Американское правительство за два года инвестировало в банки и страховые компании $309 млрд. Когда в октябре 2008 г. правительство США впервые объявило о намерениях поддержать крупнейшие банки, многие опасались, что это приведет к убыткам на сотни миллиардов долларов. Однако спустя два года оказалось, что подобные госпрограммы вполне прибыльны. По оценкам министерства финансов на начало октября, государство потеряет около $17 млрд. по $80-миллиардной программе спасения автоконцернов General Motors и Chrysler, в то время как программы поддержки финансовых компаний принесут прибыль в размере $11 млрд. Доход правительства США от вложений в спасение компаний Уолл-стрит в период кризиса составил 8,2%, превысив прибыль от инвестиций в 30-летние US Treasuries, высокодоходные сберегательные счета, фонды денежного рынка и депозитные свидетельстваiv.

Однако глупо радоваться этой бумажной прибыли в ситуации, когда реальный сектор продолжает стагнировать. Реальное капиталообразование в США фактически заморожено. Денежные инъекции не превращаются в реальные инвестиции из-за продолжающихся опасений продолжения депрессии. Инстинктивная реакция бизнесменов и домохозяйств на неуверенность в завтрашнем дне проявляется в отсутствии четких инвестиционных планов. Для нефинансовых организаций (на которые приходится добрая половина ВВП США), этот отказ инвестировать лучше всего измеряется долей наличности, направленной на инвестиции в долгосрочные неликвидные активы. За первую половину 2010 г. эта доля снизилась до 79% — минимального уровня за последние 58 лет. Одновременно рост количества ликвидных активов после банкротства Lehman Brothers был самым быстрым в послевоенной истории и достиг почти $400 млрд. К середине этого года общий объем ликвидных средств составил $1,8 трлн. — самой высокой доли в общем количестве активов за последние 50 летv.

О том, что «жирные коты», во-первых, действительно очень жирны, и, во-вторых, действительно, нелюбимы американским народом, говорит пикантная история о том, как «главный кот», инвестиционный банк Goldman Sachs, решил полюбовно разойтись с властями США, которые обвинили его в мошенничестве по отношению к инвесторам во время финансового кризиса. В июле 2010 г. банк согласился заплатить Комиссии по ценным бумагам и биржам (SEC) США, а также своим инвесторам штраф и компенсации общим объемом 550 млн. долл. Таким образом Goldman избежал дальнейшего расследования и, возможно, еще более суровых санкций. При этом в заявлении SEC отмечается, что инвестбанк признал, что предоставлял своим вкладчикам «неполную информацию», и обязался пересмотреть некоторые методы ведения своей финансовой деятельности. SEC также подчеркнула, что другие компании Уолл-стрит должны извлечь урок из произошедшего и не допускать нарушений фундаментальных принципов честного ведения бизнесаvi.

Но двусторонние потоки бюджетных средств между банками и федеральной казной – это сущие пустяки по сравнению с кредитной эмиссией и выкупом плохих банковских долгов, осуществленных ФРС. По самым скромным подсчетам в ходе первого периода «количественного послабления» с начала 2009 года ФРС напечатала 1,7 трлн. долл., которые пошли на утилизацию «токсичных активов», а в день, когда пишется эта статья, все обозреватели ожидают очередного заседания Совета управляющих ФРС 2-3 ноября 2010, когда будет принято решение о втором этапе «количественного послабления» на сумму около 1 трлн. долл.

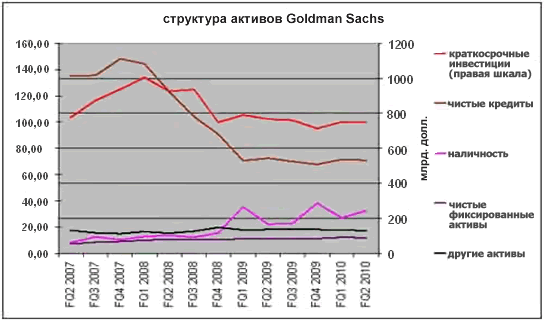

В результате массированной помощи от ФРС уже на первом этапе крупнейший американский банк, являвшийся лидером по накоплению дериватов, превратившихся в токсичные активы, Goldman Sachs резко нарастил долю наличности и еще более резко сократил чистые кредиты (рис.1).

Рис.1. Изменение структуры активов банка Goldman Sachs в результате кризиса.

Источник: http://fintimes.km.ru/tsennye-bumagi/frs/13054

То есть, Goldman Sachs начал купаться в свободной ликвидности благодаря поддержке ФРС, сократив в два раза масштабы собственно банковской кредитной деятельности.

Сама же ФРС в результате беспрецедентной помощи шатающимся гигантам в течение второй половины 2009 года в четыре (!) раза увеличила объем ценных бумаг на своем балансе, причем почти весь прирост пришелся на сгоревшие ипотечные ценные бумаги коммерческих банков (рис.2).

Рис.2. Динамика ценных бумаг на балансе ФРС.

Источник: http://fintimes.km.ru/tsennye-bumagi/frs/13054.

2. Суть нового закона. С учетом всего этого финансового безобразия и руководствуясь благородной идеей усмирить и подстричь «жирных котов», американский истэблишмент в кратчайшие сроки протащил упомянутый законопроект ДФ. Его масштаб соответствует сложностям объекта регулирования. В законе ДФ 2315 страниц. Чтобы он окончательно заработал, требуется принять 243 подзаконных акта и провести свыше 150 дополнительных исследований по различным темам.

Законопроект призван сократить риски для финансовой системы. Он предоставляет регуляторам большие полномочия для надзора за банками и финансовыми учреждениями, а также наделяет их правом ликвидировать крупные проблемные кредитные организации.

Документ предусматривает, что возможности банков по проведению собственных операций на рынке на собственные средства будут ограничены (так называемое «правило Волкера»). Банки впредь смогут вкладывать средства в хедж-фонды и фонды частных инвестиций в объеме, не превышающем 3% от их капитала первого уровня, и владеть не более чем 3% капитала этих фондов.

Кроме того, законопроект ограничивает возможности банков, участвующих в программе федерального страхования, в торговле деривативами. Для такой торговли кредитным организациям необходимо будет создавать отдельные аффилированные компании. Разрешено будет сохранить операции со свопами, если они используются банками для страхования рисков.

Пакет включает в себя создание совета из представителей регулирующих органов США для отслеживания системных рисков в финансовой системе; наделение Федерального резерва функциями по надзору за крупнейшими финансовыми институтами; наделение правительства правом брать под контроль проблемные финансовые организации, проводить их реорганизацию; создание механизмов регулирования рынка производных инструментов и повышения его прозрачности за счет создания механизмов биржевой торговли; введение системы надзора для хедж-фондов и фондов частных инвестиций.

Закон предполагает ликвидацию трех главных пробелов в нынешней финансовой системе: отсутствие общего контроля, отсутствие механизмов выявления организаций, ставящих под угрозу деятельность всей экономической системы страны, отсутствие механизма регулирования небанковских институтов.

Закон усиливает контроль над ФРС. В частности, народные избранники будут контролировать так называемые «чрезвычайные» программы купли-продажи ФРС ценных бумаг с рынка, а сами программы будут проходить аудит. Кроме того, от ФРС теперь будут требовать отчитываться перед Конгрессом обо всех кредитах, выданных банкам. Прежде такого контроля не было. Эксперты считают новое положение скорее политическим, призванным ослабить контроль президента над ФРС, чем экономически целесообразным. Однако ясно, что излишние бюрократические проволочки, несомненно, ослабят эффективность монетарных властей.

Закон ДФ учреждает три новых института: Совет по контролю финансовой стабильности (межведомственный орган), Агентство по защите потребителей финансовых услуг (независимый орган при Федеральной резервной системе) и Инвестиционный консультативный комитет по защите прав инвесторов (при Комиссии по ценным бумагам и биржам, SEC).

1. Совет по контролю финансовой стабильности вправе давать рекомендации ФРС по регулированию системообразующих институтов и требованиям к ним по достаточности капитала, ликвидности и рискам. Теоретически для крупного банка остаются лазейки для спасения за счет налогоплательщиков – но только если его крах может нанести ущерб финансовой стабильности США, и за это проголосуют две трети членов Совета. Однако предотвратить подобные ситуации должна специальная команда экспертов при Минфине, которая займется выявлением и анализом системных рисков для информирования Совета, а также «похоронные» планы банков. Эти планы будут показывать, каким образом банк будет рассчитываться по обязательствам при потере устойчивости или его ликвидации. Регулятор может ограничить банк в операциях, если сочтет план неприемлемым.

Служба финансовых исследований, обладающая широкими полномочиями по истребованию информации у финансовых компаний, будет использовать свои возможности, чтобы собрать данные о работе финансовых институтов на непрозрачных рынках, таких, например, как рынок репо. Предполагается, что системная картина рисков даст регуляторам возможность заметить области, где возможен эффект домино — когда дефолт одного института способен привести к дефолту другого, а тот — стать причиной системного кризиса. В этом случае регуляторы могут потребовать, чтобы один или несколько банков снизили риски в конкретных областях.

2. Агентство защиты потребителей финансовых услуг регулирует деятельность банков и кредитных союзов с активами свыше $10 млрд., а также всех связанных с ними компаний, включая сборщиков долгов. В компетенции агентства – обеспечение потребителей информацией о банковских продуктах и обучение финансовой грамотности, защита потребителей от скрытых комиссий, противоправных условий и вводящих в заблуждение методов, оперативная реакция на сообщения, сомнительные сделки и финансовые схемы, в том числе поступившие по телефонной «горячей линии». Ранее американским потребителям, как и в России, приходилось обращаться в различные ведомства, единого центра не существовало.

Кроме институциональных реформ, предусматривается ряд ограничений, защищающих потребителей от безответственного кредитования банками. Например, для ипотечных заемщиков плавающие процентные ставки по кредитам ограничиваются установленным в договоре «потолком». В России такой «потолок» предусмотрен только по стандартным кредитам АИЖК, коммерческие банки по своим программам плавающие ставки не ограничивают, так что на практике они могут вырасти до 30% годовых. Есть и другие «приятные мелочи»: например, потребителям гарантирован свободный доступ к их кредитной оценке, если она негативно влияет на кредитное решение банка.

3. Инвестиционный консультативный комитет выявляет области, где у инвесторов есть значимые проблемы, и дает Комиссии по ценным бумагам рекомендации о мерах, необходимых для защиты инвесторов. Конкретные жалобы инвесторов рассматривает «омбудсмен». Пожаловаться можно и на рейтинговое агентство, и на управляющих хедж-фонда. Инвесторы могут предъявлять требования к рейтинговым агентствам в случае неудачной сделки, так как у них появляется ответственность за экспертное суждение. За плохой рейтинг SEC может лишить агентство регистрации. По закону, хедж-фонды с объемом активов свыше $100 млн. должны регистрироваться и отчитываться перед SEC. Эту информацию SEC направляет в Совет по финансовой стабильности и раз в год отчитывается перед Конгрессом о том, как эта информация были использована для защиты инвесторов. За плохой рейтинг SEC может лишить регистрации или оштрафоватьvii.

3. Каковые результаты нового закона? Как оценить основные результаты принятия закона ДФ?

Пол Волкер, экс-глава ФРС и нынешний советник Барака Обамы, остался разочарован окончательным вариантом правила, которое представлено в законопроекте о финансовой реформе в США и носит его имя. Как предусматривалось изначально, правило Волкера запретило бы банкам работать с частными инвесткомпаниями и хеджевыми фондами, что ограничило бы риски кредитных организаций. Однако на последней стадии переговоров в рамках комиссии, состоящей из членов обеих палат американского парламента, чтобы завоевать поддержку части республиканцев банкам все же было позволено инвестировать до 3% собственного капитала в такие фонды.

Пола Волкера можно назвать отцом всей нынешней реформы. Он пришел в Белый дом вместе с Бараком Обамой и почти сразу же стал продвигать радикальные идеи по реформированию банковской системы. К примеру, предлагал разделить банки на коммерческие и остальные – чтобы первые занимались только выдачей кредитов и приемом депозитов, а прочие делали что хотят. По сути это была попытка реанимировать знаменитый закон Гласса–Стигала образца 1933 года. Этот документ времен Великой депрессии разрешал коммерческим банкам заниматься андеррайтингом, но только через дочерние структуры и ограничивал размер прибыли от инвестиционной деятельности в 10% от всей полученной прибыли. Инвестбанкиров к деньгам населения допускать нельзя и спасать не надо, говорил Пол Волкер. Другие предложения советника Барака Обамы касались запрета на вложения собственных средств коммерческих банков в хедж-фонды и ограничения спекулятивных операций с ними. К примеру, в «тучные» годы прибыль Goldman Sachs от собственных операций на фондовом рынке могла доходить до 70% от всей полученной прибыли. При этом банк работал и работает с населением.

В окончательном варианте законопроекта такие американские банки, как Goldman Sachs и Citigroup, имеют в своем распоряжении буквально десятки лет для того, чтобы уменьшить долю в хедж-фондах и частных инвесткомпаниях, говорят юристыviii. Лоббисты на славу поработали во время обсуждения законопроекта в обеих палатах Конгресса; некоторые эксперты считают, что банкиры с Wall Street, понимая, что не могут развернуть процесс вспять, просто возглавили его.

Несмотря на длительные сроки, отведенные банкам для реформы, крупнейшие американские банки вскоре после принятия закона ДФ решили закрыть операции по торговле ценными бумагами за свой счет. Goldman Sachs, не дожидаясь установленных сроков, уже перевел часть своих трейдеров в подразделение по управлению активами. И теперь трейдеры торгуют как бы не от имени банка, а от имени клиентов.

Банк JP Morgan в конце лета 2010 г. отдал распоряжения двум десяткам трейдеров закрыть все существующие позиции и приготовиться к завершению работы в банке. В основном увольнения коснутся сотрудников, находящихся в Лондоне. Именно там располагалось подразделение по торговле финансовыми инструментами за счет средств самого банка. В октябре 2009 года банк Citigroup согласился продать свое аналогичное подразделение Phibro примерно за 250 млн доллix.

Главными бенефициарами закона Додда–Фрэнка по американской традиции стали юристы и лоббистские конторы в Вашингтоне. В выигрыше оказались биржевые площадки, которые уже предоставляют платформу для торговли деривативами и, как бы странно это ни выглядело, ведущие игроки Wall Street – акционеры этих площадок. Коммерческие банки вроде Wells Fargo уже поспешили заявить о грядущих потерях – законодательство значительно ограничивает, к примеру, размер штрафов по просрочкам по кредитным картам. Введение остальных требований – к размеру капитала банков, резервам по убыткам и прочих – растянется как минимум на несколько лет. В целом же новое «беззубое» законодательство появилось таковым не случайно – обескровленной экономике США сейчас меньше всего нужны жесткие ограниченияx.

Надеяться на быстрое оздоровление финансовых рынков и активизацию реальных инвестиций после принятия закона Додда-Фрэнка не стоит. Потребуются годы, чтобы справиться со всеми тонкостями, прописанными в этом законе. Заложенные в них неопределенности будут препятствовать финансовым инновациям и сделают все правила, которые будут управлять будущими финансовыми рынками, слишком гипотетическими. Все это серьезно скажется на экономическом росте. Аналитикам теперь придется учитывать гораздо большее количество сценариев, которые могут сказаться на прибылях и повлиять на долгосрочные обязательства. Все это лишь нарастит премии за риски на неликвидные активы.

Кроме того, непонятно, как будет решаться проблема ужесточения законодательства по финансовым операциям в США с учетом сохранения глобалистической финансовой инфраструктуры. В условиях отсутствия контроля за движением капитала финансовая активность начнет перетекать из США в другие мировые финансовые центры: в Лондон или Гонконг. Эту проблему можно решить только на глобальном уровне, но тут очень сложно договориться, потому что в том же Гонконге будут очень рады видеть новых клиентов, и им выгоднее, чтобы США свои ограничительные меры произвели в одностороннем порядке.

Другая проблема непосредственных результатов закона ДФ – это замедление экономического роста. Учитывая, что Нью-Йорк как финансовый центр дает примерно 1% ВВП в год, ограничения могут существенно сказаться на экономическом развитии страны.

Но все-таки главный недостаток, точнее, главная беда закона ДФ состоит в том, что установленные в нем механизмы регулирования финансовых рынков будут существовать в рамках безнадежно устаревшей мировой финансовой архитектуры, предназначенной для развития спекулятивных, а не реальных инвестиций. Легендарный закон Гласса-Стигалла принес свои плодотворные результаты в виде содействия заключительной фазе индустриализации США в 30-50-х гг., именно потому, что в этот период мировая валютно-финансовая система отличалась жестким регулированием межгосударственных капитальных потоков и содействовала национальным инвестициям за счет национальной сберегательной системы. Сбережения домохозяйств, дополненные когда нужно дефицитным государственным финансированием, создавали мощную основу для национального инвестиционного процесса. Система валютных ограничений и валютного контроля, порожденная естественными для того времени обстоятельствами «вокруг» Второй мировой войны, препятствовала неконтролируемому перетоку капитала. Мы в ряде своих публикаций обосновывали точку зрения о неизбежности возврата мирового финансового устройства к модели «нового протекционизма» после окончательного развала существующей валютной системы. Представляется, что закон ДФ заиграет в полную силу только в рамках намечаемой «новой старой» архитектуры неоизоляционизма. Без этого он напоминает попытку влить «молодое вино в старые меха».

i Толкачёв С.А. Мировой финансовый кризис: настоящее монетарное звено, упущенное Полом Кругманом// «Капитал страны», 20.09.2010; Толкачёв С.А. Пол Кругман и Гласс-Стигалл// «Капитал страны», 02.11.2009; Толкачёв С.А. Призрак Гласса-Стигалла бродит по Америке// «Капитал страны», 01.02.2010.

ii Здесь я намекаю только на беспрецедентную публицистическую активность этого автора, благодаря которой появились первые две мои статьи из вышеприведенного списка.

iii См.: http://www.nytimes.com/2010/04/23/opinion/23krugman.html?ref=paulkrugman.

vi Goldman Sachs согласился с обвинениями в мошенничестве (http://www.rbcdaily.ru/2010/07/16/world/495226).

vii Зубова Е. Как Обама защитил потребителей (http://slon.ru/blogs/zubovaea/post/426282/).

viii См.: http://www.k2kapital.com/news/275490/.

ix JP Morgan сворачивает торговлю. РБК daily. 02.09.2010.

x Чайка Федор. Дьявол в законе Додда–Фрэнка (http://www.finansmag.ru/96152/).

Написать комментарий

На мой взгляд, в данной статье автор затрагивает одну из самых актуальных проблем мира, на сегодняшний момент. Не смотря на то, что первая волна мирового финансового кризиса позади, проблемы модернизации финансовой системы до сих пор стоят достаточно остро. В данной статье автор дает нам понять что, столь серьезные масштабы закона Додда-Фрэнка создают большую неопределенность в плане его реализации. Конечно же, действие этого закона можно будет ощутить лишь по прошествии какого-то времени. Ряд положений данного закона вступили в силу на следующий же день после его подписания президентом, однако многие пункты приобретают законную силу постепенно, в частности по прошествии года. В своей статье автор приводит ряд аргументов, которые подтверждают возможную несостоятельность данного законопроекта. Новое законодательство требует от участников рынка переводить операции с деривативами на биржу. Между тем это неочевидное решение – поскольку не внебиржевые контракты создали условия для обвалов рынков в 2008–2009 годах. Проблема осталась – она заключается в никем не регулируемых «плечах» – так называемых «голых» срочных контрактах без обеспечения. В документе лишь дается регуляторам указание установить лимиты по плечам в течение одного года. Вольная трактовка этого положения уже привела к всевозможным спекуляциям. Безусловно, автор прав, когда указывает на то что механизмы регулирования финансовых рынков предназначены для развития спекулятивных, а не реальных инвестиций.

После прочтения статьи отмечаешь для себя несколько основополагающих проблем. В первую очередь это то, что очень сложно представить себе все масштабы такой реформы, которая предстанет перед США не только в виде десятков дополнительных законопроектов, разработок и многомиллионных инвестиций, но в виде тотального изменения структуры банков и банковской системы в принципе. Во-вторых, из данной статьи можно заметить, что уже со своих первых шагов закон Додда-Фрэнка столкнулся со стеной личных интересов истеблишмента и борьбой за власть в вышестоящих кругах. Уже на первых этапах реформы начинают примешиваться политические интересы руководящих США партий, и настоящая цель подвинута в сторону в погоне за дополнительными голосами избирателей. Другая проблема, которую поднимает автор в данной статье, на мой взгляд, заслуживает более пристального рассмотрения: закон ДФ рассчитан на долгосрочную перспективу, для всей банковской системы потребуется очень много времени, чтобы начать функционировать согласно задумке американцев, не говоря уже о том, сколько раз придется видоизменять и дополнять данную идею новыми внедрениями, так не потеряет ли она актуальность к тому времени, когда сможет полноценно функционировать? Точнее можно сказать уже сейчас, что, скорее всего, сама идея борется за неправильные идеалы. Возможно, вместо того, чтобы тратить огромное количество ресурсов на урегулирование финансовых спекулятивных операций банков, нужно искать способы отвлечения внимания банков от «легких денег» к реальному сектору экономики? Ведь, казалось бы, именно в этом и заключалась идея «мыльного пузыря» банковской системы США, о которой так много говорилось экономистами всех стран после грянувшего финансового кризиса. Так зачем же США пытается лечить последствия болезни, оставляя саму причину болезни в стороне? Почему игнорирует проблему реального сектора экономики, погружаясь с головой в новый проект, который выпьет оставшуюся кровь из уже и так обескровленной финансовой системы? На мой взгляд, тема данной статьи остается актуальной и спустя год после ее написания. Ведь самое главное: правильно распознавать причину и следствие и попытаться найти подходящее решение, ведь только проанализировав прошлые ошибки и сбои системы можно попытаться ее вылечить и заставить правильно функционировать. А если принятое США решение проблемы в конечном итоге не сработает или сработает неверно, то мировое сообщество получит еще один опыт того, чего не нужно делать в таких ситуациях.

В данной статье меня больше всего заинтересовал третий вопрос касательно результатов нового закона. Автор уточнил, что для того, чтобы закон заработал, потребуется принятие еще 243 подзаконных актов и проведение различных исследований. Если учесть, что благодаря внушительному объему закона (а это 2315 страниц) количество людей, ознакомившихся с законом Додда-Фрэнка, будет достаточно ограниченно, то может последовать ситуация, когда юристы будут использовать многочисленные нестыковки и двусмысленности в его содержании в свою пользу, что, к сожалению, так близко по духу нашему законодательству. 2. Крупные банки ( они же «жирные коты») привыкли к получению сверхприбылей, и не будут спешить расставаться с ними. К примеру, в ответ на на решение властей США ограничить плату за транзакции, взимаемую банками с торговых точек, в которых покупатели расплачиваются картами, банки планируют ввести / уже ввели комиссию за использование карты, которая составит от $3 до $5 в месяц. То есть все сводиться к тому, что конечная нагрузка ложится на плечи потребителя. 3. Дополнительно хотелось бы посмотреть, каким образом власти США хотят добиться такой поставленной цели как « разбиение больших банков на мелкие». Представьте себе на минуту, что такие гиганты как Bank of America, Wells Fargo, JP Morgan Chase вдруг перестали существовать или разделились на мелкие банки. В этом случае есть все основания ожидать со стороны потребителей кризиса доверия банковской системы. Мне кажется, что здесь, как и в российской банковской системе, позиции крупных игроков на рынке банковских услуг сильно не пошатнутся. Основная тяжесть закона ляжет на плечи мелких игроков, что, несомненно, ухудшит их позиции на рынке банковских услуг, что не сможет остаться незамеченным для потребителей.

Обама, как достаточно осмотрительный политик, не мог не предпринять мер по внутреннему оздоровлению экономики страны (ведь на него смотрел весь мир с надеждой на то, что это оздоровление последует как можно скорей и всё станет на круги своя). И опять всем было ясно, что никто в США не захочет отказываться от прежнего образа жизни, при том, что большАя часть правительства страны резко против наметившихся, и по сути своей необходимых, реформ. Первые шаги сделаны, неустойчивые и не везде к декларированной цели. Что касается первого заданного мной вопроса: сложно представить масштабы инфраструктуры для вновь появляющихся госорганов, а сколько скурпулёзной, небыстрой, аналитической работы придётся проделать, чтобы запустить механизм закона. Колоссальные издержки! Но, безусловно, оправданные и в мастабах страны, и мира. ...возможно даже придётся напечатать ещё денег, но ведь никто не будет против??

Глядя на приведённый в статье краткий анализ основных положений "закона ДФ" невольно задаёшься вопросом: Насколько колоссальны будут изменения в сложившейся за последние 70 лет (ведь именно после Второй мировой войны американская экономика получила мощнейший, попутный, толчок, и, именно тогда мир, одурманенный победой над фашизмом и измождённый войной, положился на сильное, вовремя предложенное, плечо союзника) банковской системе США? Став системообразующим в мировой экономике, доллар всегда работал только на себя, но, и его ресурс, как оказалось, не бесконечен. Вспоминая Кейнса с его тезисом о том, что рынок должен регулироваться государством, задаёшься ещё одним вопросом: А кто будет регулировать мировой рынок? Казалось бы, ответ очевиден: человечество давно научилось договариваться и создало множество регулирующих международные отношения институтов. Но очевидно также и то, что работа этих институтов далека от совершенства: любой спорный вопрос на мировом уровне до сих пор решается с помощью силы, которая, в том числе, определяется экономической силой страны и её союзников в этом вопросе. Отсюда видно, что стабильность мировой экономики в целом, интересует лишь маленькие, развивающиеся страны, которым нужна эта стабильность, чтобы набраться сил, преодолеть внутренний кризис. Сильные же экономики за всю историю никогда не сбавляли оборотов и всегда использовали в свою пользу чью-то слабость. Когда заложенная в мировой экономической системе мина, начала обдавать мир первой ударной волной, все поняли, что виноваты в этом США, но тут же прикусили языки ибо также всем было ясно, что только благодаря всеобщему молчаливому согласию, произошло то, что не могло не произойти. Естественно все бросились на поддержку того самого сильного плеча, на котором висели всё это время.

Глядя на приведённый в статье краткий анализ основных положений "закона ДФ" невольно задаёшься вопросом: Насколько колоссальны будут изменения в сложившейся за последние 70 лет (ведь именно после Второй мировой войны американская экономика получила мощнейший, попутный, толчок, и, именно тогда мир, одурманенный победой над фашизмом и измождённый войной, положился на сильное, вовремя предложенное, плечо союзника) банковской системе США? Став системообразующим в мировой экономике, доллар всегда работал только на себя, но, и его ресурс, как оказалось, не бесконечен. Вспоминая Кейнса с его тезисом о том, что рынок должен регулироваться государством, задаёшься ещё одним вопросом: А кто будет регулировать мировой рынок? Казалось бы, ответ очевиден: человечество давно научилось договариваться и создало множество регулирующих международные отношения институтов. Но очевидно также и то, что работа этих институтов далека от совершенства: любой спорный вопрос на мировом уровне до сих пор решается с помощью силы, которая, в том числе, определяется экономической силой страны и её союзников в этом вопросе. Отсюда видно, что стабильность мировой экономики в целом, интересует лишь маленькие, развивающиеся страны, которым нужна эта стабильность, чтобы набраться сил, преодолеть внутренний кризис. Сильные же экономики за всю историю никогда не сбавляли оборотов и всегда использовали в свою пользу чью-то слабость. Когда заложенная в мировой экономической системе мина, начала обдавать мир первой ударной волной, все поняли, что виноваты в этом США, но тут же прикусили языки ибо также всем было ясно, что только благодаря всеобщему молчаливому согласию, произошло то, что не могло не произойти. Естественно все бросились на поддержку того самого сильного плеча, на котором висели всё это время. Обама, как достаточно осмотрительный политик, не мог не предпринять мер по внутреннему оздоровлению экономики страны (ведь на него смотрел весь мир с надеждой на то, что это оздоровление последует как можно скорей и всё станет на круги своя). И опять всем было ясно, что никто в США не захочет отказываться от прежнего образа жизни, при том, что большАя часть правительства страны резко против наметившихся, и по сути своей необходимых, реформ. Первые шаги сделаны, неустойчивые и не везде к декларированной цели. Что касается первого заданного мной вопроса: сложно представить масштабы инфраструктуры для вновь появляющихся госорганов, а сколько скурпулёзной, небыстрой, аналитической работы придётся проделать, чтобы запустить механизм закона. Колоссальные издержки! Но, безусловно, оправданные и в мастабах страны, и мира. ...возможно даже придётся напечатать ещё денег, но ведь никто не будет против??

В данной статье "Додд–Фрэнк и Гласс–Стигалл: операция спасения американской финансовой системы" автор Толкачев С.А. затронул актуальную тему. По глубине понимания эта тема актуальна не только для Америки, но также и для России. Только для России подход в осмыслении другой. По сути дела в статье речь идет о структурном дисбалансе экономики США. И как следствие - финансовый кризис, разросшийся до мировых масштабов. Предлагаемые меры спасения американсокой экономики нобелевскими лауреатами - Джозефом Стиглицом и Полом Кругманом, это попытка регулирования и внедрения в рыночную экономику плановых инструментов - согласование интересов и взаимосвязей. Советская научно-техническая цивилизация оставила нам в наследство административно-командную плановую экономику. Это другая система экономики, принадлежащая другой цивилизации, которой не хватало при стратегическом планировании наличия рыночных механизмов. Но новая действительность превзошла ожидание. Надеясь, что рынок сам все отрегулирует, мы имеем то, что имеем. Катастрофа, которая постигла нас, не только экономическая, но и социальная, а также духовная. И искать ответы в одном лишь устройстве финансовой системы и в разных ее вариантах наврятли правильно, хотя, надежды на "волшебный" рынок и забвение плана именно как согласование интересов и взаимосвязей лежит в основе падения. Сумеет ли Россия вписаться в единую технологическую цивилизацию в должном качестве - вот важный вопрос и точка опоры. Лекарства от кризиса таким образом прописаны одинаковые, что для Америки, что для России. Речь идет только о пропорциях. А третей части своей статьи автор задается вопросом оценки результатов принятия закона ДФ. Автор выносит суждение, что «Потребуются годы, чтобы справиться со всеми тонкостями, прописанными в этом законе. Заложенные в них неопределенности будут препятствовать финансовым инновациям и сделают все правила, которые будут управлять будущими финансовыми рынками, слишком гипотетическими”. Также автор видит другую проблему введения закона ДФ – это замедление экономического роста. Но главный недостаток, точнее, главная беда закона ДФ состоит в том, что установленные в нем механизмы регулирования финансовых рынков будут существовать в рамках безнадежно устаревшей мировой финансовой архитектуры, предназначенной для развития спекулятивных, а не реальных инвестиций. Но с другой стороны, те процессы, которые вызывают кризиз идут не запрограмированно, а вариабельно и зависят от такого большого числа факторов, что их даже невозможно учесть, а не то чтобы противодействовать их возникновению. При дальнейшем внедрении стратегического планирования, именно как согласование интересов и взаимсвязей, эти проблемы для мировой экономики будут менее болезненными. Как говорил Парацельс: «Всё — яд, всё — лекарство; то и другое определяет доза».

Можно только приветствовать "возвращение" Джозефа Стиглица м других "мракобесов от генетики и кибернетики" в ряды крупнейших мировых экономических авторитетов. Именно Джозеф Стиглиц был наиболее резким критиком российских реформ Гайдара, которые ныне уже можно назвать либертарианистской революцией в экономике России. В отношении России Джозеф Стиглиц оказался прав: нынешние "успехи" страны, увы, это лучшая иллюстрация того, как в очередной раз провалились идеи "чикагских мальчиков". И вель сколько писали в 90-х настояшие российские экономисты, которых в стране было немало, о том, что неокласический путь приведёт страну к трагическим результатам. Не для тех, кого делали "капиталистами первоначального накопления капитала", а для народа. Так и получилось. Нужно вспомнить имена тех, кто понимал и тогда. Их было немало... Львов, Хасбулатов, Нигматулин, Меньшиков, Полтерович, Гельман и многие многие другие. Они знали ещё тогда, когда и в США главенствовала неоклассическая школа. Т.е. в "отсталой" России были специалисты-экономисты, которые видели перспективу. Им не дали вмешиваться в реформы. Реформами занимались "ошибайлы" - Гайдар, Чубайс, Филлипов... Ошиблись ли эти "реформаторы"? Т.е. полезли ли неграмотные в "калашный ряд"? Тогда об этом нужно сказать громко, чтобы страна знала своих "героев". Или они знали, но намеренно вели страну к краху - для того, чтобы дать поживиться избранным за счёт национального богатства страны? Тогда это предательство. Уж точно - в КГБ, где готовили людей для внешней разведки, знали всё о том, как работает современная экономика. Именно для таких ещё в 1964 году был издан учебник Самуэлсона, о котором и слыхом не слышали "гуру от рыночной экономики" вплоть до середины 80-х. Иначе каждый советский разведчик рисковал быть разоблачёенным даже западным школьником, если вдруг этот товарищ говорил чушь про капитализм и прочее из советской политэкономии. Точно так знали современное экономическое учение и те, кто работал за рубежом, занмаясь внешней торговлей. Чего ст0ит советский импорт зерна: покупали дешёвое преимущественно кормовое зерно, в цене которого лежали субсидии государств своим фермерам, т.е. получали эти субсидии в свою экономику, а это зерно превращали в мясо в своем трудоизбыточном сельском хозяйстве, с его предельно дешёвым трудом, при этом ограничивали миграцию сельского населения в города, экономили на городской инфраструктуре и т.п. И при этом импорт зерна в среднем был в объёме 15% от собственного производства зерна. Т.е. страна сохраняла продовольственную безопасность. Вдобавок, зерно приобреталось за счёт продажи дешёвой нефти и газа, да и трубы, производство которых было не под силу стране в необходимом объёме, поставлял СССР тот же Запад. Если бы такие выгодные сделки проворачивали "капиталисты-эксплуататоры", советская печать истекала бы негодованием. Говорить о плохих советский экономистах, занимавшихся внешней торговлей - это просто вешать лапшу. Тем более, что экономически советский рубль был эквивалентен трём долларам, а официальный курс был 60 копеек - современная китайская политика "слабой" валюты, дающая прибыль экспортёру и "убивающая" импортёра. Но всё станет на место, если поверить в "Андроповский проект" и "догадаться", что "реформаторы" работали именно на него. Речь не илёт о поиске ведм, речь идёт об истории. Ещё живы многие из тех, кто участвовал. И если их обвиняют, то никто не мешает им зашишать демократическим путём свои мотивы. Ведь всё равно история докопается... Оксанов, США