Амортизационные льготы и их влияние на воспроизводственный цикл предприятия

Бизнес-круги мечтают об амортизационных льготах. Об этом много говорят и на уровне правительства. Однако каков потенциал данного экономического инструмента? Чего можно ожидать от амортизационных льгот в смысле роста инвестиционной активности и экономического роста?

Вступление мира в качественно новое состояние, предполагающее непрерывное генерирование всевозможных инноваций, ставит перед каждой страной и каждым предприятием новые проблемы. Беспрецедентное усложнение производственных технологий и ускорение процесса морального устаревания средств труда означает своеобразный вызов со стороны НТП всем участникам хозяйственной жизни. Не будет преувеличением сказать, что подобные экономические сдвиги сотрясают казавшиеся незыблемыми устои экономической науки. Так, постепенно размывается грань между основным и оборотным капиталом. В настоящее время длительность производственного цикла некоторых производств настолько увеличилась (самолето-, судо- и ракетостроение), что оборотный капитал, участвующий в создании соответствующего продукта, может иметь жизненный цикл, составляющий 2-3 года. Вместе с тем многие виды производственного оборудования (компьютеры, программный продукт, факсы, ксероксы и т.п.), относящиеся к основному капиталу, так быстро устаревают и так интенсивно эксплуатируются, что их жизненный цикл ограничивается теми же двумя-тремя годами. Таким образом, в ряде случаев основной и оборотный капитал имеют весьма условные различия.

Если в создавшихся условиях государство будет придерживаться прежних регулятивных норм, то это может затормозить развитие экономики и снизить конкурентоспособность национального бизнеса. Осознавая данный факт, правительства многих государств идут на различные послабления предприятиям, применяющим новые технологии. Чаще всего такие послабления принимают форму амортизационных льгот. Например, в 1977 году Министерство международной торговли и промышленности Японии сократило срок амортизации факсимильных аппаратов с 10 до 5 лет, чтобы побудить пользователей покупать более дорогие модели, обладавшие большими возможностями1. Аналогичная ситуация имела место и в робототехнике, где были уменьшены сроки амортизации на высокопроизводительные роботы, управляемые компьютерами. В 1978-1979 гг. специальная амортизационная скидка достигла своего пика, когда покупатели могли в течение первого года эксплуатации оборудования списать 25% их стоимости2.

На наш взгляд, подобные меры должны чрезвычайно активно использоваться и в России, которой как никогда раньше необходимо усиливать свое присутствие на рынке инноваций. Однако при всей простоте применения данный инструмент экономического стимулирования в нашей стране пока не приживается. Это связано с противоречием инструмента амортизационных льгот фискальным интересам государства. Чтобы лучше понять стимулирующие возможности рассматриваемого инструмента, необходимо провести количественную оценку тех потерь, которые государство несет, отказываясь от него. Раскрытию количественных закономерностей влияния амортизационных льгот на экономический рост в стране и посвящена данная статья.

1. Инструмент амортизационных льгот как элемент воспроизводственного цикла предприятий

В настоящее время амортизационная политика в России предполагает две «степени свободы». Первая из них связана с возможностью выбора предприятиями одной из двух схем начисления амортизации: линейную (равномерную) или нелинейную (ускоренную). Данная «степень свободы» распространяется на систему микроэкономических инструментов регулирования хозяйственной жизни. Вторая связана с выбором государством конкретной величины нормы амортизации, что эквивалентно определению им нормативного срока службы того или иного вида оборудования и сооружения. Понятно, что данная «степень свободы» распространяется на систему макроэкономических инструментов государственного регулирования. Ниже мы рассмотрим именно этот тип амортизационной политики, который для предприятия выступает в качестве экзогенного фактора.

Для анализа действенности амортизационной политики необходимо рассмотреть воспроизводственный цикл, включающий все входящие в него элементы. С учетом амортизационного блока она выглядит примерно так: закупка нового оборудования (производственных фондов); производство с его помощью добавленной стоимости (продукции); начисление амортизации на действующие производственные фонды; получение прибыли; осуществление инвестиций на закупку нового оборудования путем капитализации чистой прибыли и реинвестирования амортизации и т.д. Воздействие на «амортизационный узел» данной воспроизводственной цепочки с помощью изменения норм амортизации естественным образом меняет весь воспроизводственный режим. Уже только этот факт предопределяет методологию и инструментарий исследования влияния амортизационной политики государства на экономическую динамику посредством построения модели роста предприятия имитационного типа.

Главным моментом в моделируемой воспроизводственной цепочке является тот факт, что фактический срок эксплуатации производственных фондов может не совпадать с его нормативным сроком. Это означает, что производственное оборудование выбывает либо до момента своей полной амортизации, либо после того, как вся амортизация уже начислена. Данный момент сказывается на скорости накопления производственных мощностей и интенсивности экономического роста выпускаемой продукции. Так, если фактический срок эксплуатации фондов систематически превышает период их амортизации, то это приводит к накоплению «неучтенных», то есть «переамортизированных» (или полностью самортизированных), производственных мощностей, за счет которых обеспечивается дополнительный прирост производства. С точки зрения бухгалтерского учета данный факт приводит к рассогласованию объемов производственных мощностей предприятия в реальности и на бумаге. Объем реальных производственных мощностей представляет собой сумму мощностей на бумаге (на балансе предприятия) и «переамортизированного» оборудования, которое, будучи списанным, продолжает работать. Если же фактический срок эксплуатации фондов оказывается ниже периода их амортизации, то их стоимость все равно списывается, однако не в составе себестоимости, а в составе балансовой прибыли. Иными словами, та порция денег, за счет которой образуется эффект ускоренной амортизации, погашается из чистой прибыли.

Многократное повторение воспроизводственного цикла приводит к тому, что различия между амортизационными режимами на каждом витке накапливаются и становятся все больше и больше. Это означает, что если на первых шагах воспроизводственного цикла различия между режимами могут быть и небольшими, то на конечной стадии цикла эти различия могут стать принципиальными. Соответственно чем больше период исследования воспроизводственного процесса, тем более значимыми становятся различия между экономическими результатами амортизационных режимов.

Наибольший интерес для нас представляет режим, когда фактический срок эксплуатации фондов больше периода их амортизации. Дело в том, что такое положение дел может инициироваться самим государством путем уменьшения нормативного срока службы соответствующих видов производственных фондов относительно его фактического срока. Такая политика приводит к тому, что предприятие получает своего рода амортизационную льготу, влияние которой в условиях ускорения НТП и быстрого морального устаревания производственных мощностей имеет для нас непосредственный интерес. Обратная ситуация, когда фактический срок эксплуатации фондов меньше периода их амортизации, представляется менее интересной, так как и без тщательного количественного анализа ясно, что подобная схема развития наносит сильный финансовый урон предприятию и крайне негативно сказывается на всем воспроизводственном процессе.

Такое представление о ходе воспроизводственного процесса, на наш взгляд, значительно ближе к реальности и, кроме того, позволяет учесть деятельность государства по нормативному регулированию хозяйственной жизни предприятий. Задание величины «зазора» между двумя нормой амортизации и нормой выбытия основных средств позволяет с единых методологических позиций изучать закономерности расширенного воспроизводства.

Примененное нами размежевание процессов амортизации и выбытия основных фондов вполне соответствует современному пониманию воспроизводственного процесса. Так, классическое определение основных средств таково: это средства, участвующие в хозяйственной деятельности продолжительное время и изнашивающиеся постепенно. В данном определении акцент делается на технические характеристики основных средств и проблему их физического и морального старения. С позиций же современного бухгалтерского учета основные средства определяются как часть имущества организации, используемая в качестве средств труда или целей управления в течение срока свыше 12 месяцев. В данном определении акцент делается на финансовые характеристики основных средств, главная из которых заключается в сроке их окупаемости. Как справедливо отмечает В.Я.Кожинов, с финансовой точки зрения основные средства не изнашиваются, а амортизируются3.

Не менее важным представляется и роль государства, «заложенная» в механизм формирования амортизационной льготы. В соответствии с действующим законодательством срок полезного использования предмета (средства труда), вообще говоря, определяется самим бухгалтером на основе технического паспорта эксплуатации данного предмета4. Однако на практике действия бухгалтера, как правило, сильно ограничены действующей «Классификацией основных средств», в которой заданы нормативные сроки службы различных категорий основных фондов, а следовательно и их нормы амортизации. Таким образом, путем пересмотра уполномоченными государственными ведомствами нормативов эксплуатации основных средств власти могут воздействовать на амортизационную политику. В этом и заключается активная регулирующая роль государства.

Принятая нами методология рассмотрения амортизационной льготы предполагает некоторое упрощение реальных воспроизводственных процессов. Дело в том, что производственные мощности предприятия, как правило, неоднородны – существуют различные виды машин и оборудования, каждый из которых имеет свой, не совпадающий с другими срок службы5. Средний срок службы, а следовательно, и средняя фактическая норма выбытия, являются чисто расчетными величинами, которые довольно грубо отражают закономерности выбытия средств производства. Однако, если рассматривать процессы выбытия и обновления производственных мощностей как непрерывный во времени процесс, то подобное усреднение не мешает пониманию основных тенденций в формировании воспроизводственного цикла.

Особого обсуждения заслуживает вопрос о форме кривой выбытия производственных мощностей. Так, при среднем сроке службы некоего вида производственных мощностей в τ лет, некоторые мощности выбывают из строя раньше, некоторые позже. Традиционной гипотезой в отношении формы кривой выбытия является использование так называемой кривой Уинфри, в соответствии с которой средства труда начинают выбывать лишь через 0,45τ лет после их ввода в действие и полностью выбывают только через 1,55τ лет; распределение выбытия на интервале между 0,45τ и 1,55τ предполагается нормальным6. Учет такого рода эффектов в рамках имитационной модели затруднителен. Однако, если не моделировать воспроизводственный цикл вновь создаваемого предприятия, на котором все фонды внедрены залпом, то наложение кривых выбытия мощностей разного возраста существенно «выпрямляет» исходные кривые Уинфри и для уяснения качественных моментов в развитии можно пользоваться усредненными нормами выбытия.

Вместе с тем наличие эмпирических подтверждений существования кривой Уинфри может служить еще одним доводом в пользу рассмотрения амортизационной льготы. Даже в типовых ситуациях производственные мощности перерабатывают свой нормативный срок службы. Если же идти на дополнительное снижение нормативного срока эксплуатации, то возникновение эффекта амортизационной льготы становится системным инструментом инициирования более масштабных инвестиционных программ.

Нельзя обойти стороной еще один аспект амортизационной политики. С одной стороны микроэкономические и отраслевые кривые Уинфри показывают, что в большинстве случаев действующие нормы амортизации и без того являются весьма щадящими. С другой стороны статистика убедительно показывает, что как на макроуровне, так и на уровне отраслей нормы выбытия (1-7%) примерно на порядок ниже действующих норм амортизации (3-50%). Следовательно, амортизационная льгота и без того действует практически всегда. Тогда вполне резонно задать вопрос: а стоит ли тогда дополнительно усиливать данный механизм?

Дело в том, что такого рода эмпирические сопоставления плохо приложимы к современности. В настоящее время сроки службы производственных мощностей резко сократились из-за их катастрофического морального устаревания. Типичным примером такого положения дел служит экономика России, где к концу 20 века уровень загрузки мощностей по промышленности в целом составлял 51,4%, в промышленности стройматериалов – 34,9%, а в легкой промышленности – 19,2%7. Главная же проблема такой высокой недозагруженности производственных мощностей состоит, прежде всего, в их качественном несоответствии требованиям сегодняшнего дня. Фактически весь имеющийся в России резерв производственных мощностей уже никогда не будет снова задействован в производстве именно по причине его устаревания. Таким образом, в настоящее время задача амортизационной политики ставится так: надо резко сократить фактические сроки службы фондов, стимулируя тем самым их быструю и окупаемость обновляемость. В противном случае выпуск продукции будет продолжаться на базе архаичного оборудования с чрезвычайно низкой экономической отдачей.

Характеристикой степенью остроты проблемы устаревания производственных мощностей в России могут служить сравнительные данные об эффективности традиционных и инновационных производственных мощностей. Так, по имеющимся оценкам затраты на производство единицы продукции с помощью старых технологий в 7,4 раза выше, чем с помощью инновационных8. Однако дороговизна новых технологий и длительные сроки их окупаемости сдерживают процесс массированного обновления производственных мощностей. Таким образом, применительно к предприятиям, осуществляющим инновационные программы, введение амортизационной льготы является насущной потребностью.

Выше мы рассматривали воспроизводственный процесс с точки зрения интересов предприятия, однако не менее значимым аспектом нашего анализа является блок государственных интересов, выражающихся в основном в фискальных задачах властей. И здесь имеет определенное противоречие между интересами предприятия и государства. С одной стороны амортизационная льгота позволяет больший объем созданной стоимости вывести из-под налогообложения и тем самым способствует увеличению рентабельности предприятия и его инвестиционных ресурсов с последующим более интенсивным ростом производства. С другой стороны амортизационная льгота, по своей сути эквивалентная налоговой льготе, приводит к уменьшению фискальных сборов государства и ослабляет доходную часть бюджета страны.

Из сказанного вытекает, что решение проблем одной стороны за счет другой, вообще говоря, является неприемлемым. В подавляющем большинстве случаев синхронизация интересов двух сторон в рамках краткосрочного периода (год-два) оказывается невозможна. Отсюда вытекает необходимость рассмотрения достаточно длинных временных траекторий, на которых ущерб государства в первые годы может окупиться в последующие отрезки времени. Соответственно целью исследования воспроизводственного процесса является не только изучение динамики производства предприятия, но и динамики величины изымаемых у него налогов. В этом случае налоговый механизм, вплетаясь в воспроизводственный цикл на стадии механизма формирования прибыли предприятия, позволяет определить выходные параметры предприятия, включая объем фискальных платежей в казну государства. Соответственно при выборе амортизационной политики необходимо вести более сбалансированный и комплексный учет интересов обеих сторон производственного процесса.

В целом рассмотренная схема круговорота капитала предприятия позволяет определить логику исследуемого процесса и перейти к непосредственному конструированию поведенческой модели предприятия, позволяющей рассмотреть различные воспроизводственные режимы в зависимости от величины амортизационной льготы, устанавливаемой государством.

2. Простая микроэкономическая модель воспроизводства с учетом фактора амортизации основного капитала

Намеченная в предыдущем разделе схема включения амортизационной политики государства в общую схему воспроизводственного цикла позволяет построить соответствующую модель развития предприятия. Рассмотрим ее основные элементы.

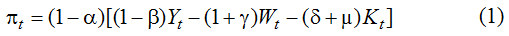

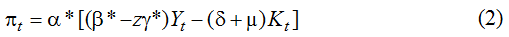

Ключевым блоком всего воспроизводственного цикла является блок формирования прибыли. В модельной схеме отразить все стороны и нюансы налогообложения не только проблематично, но и не имеет смысла, так как это сильно осложнит восприятие результатов вычислительных экспериментов. Поэтому в дальнейшем ограничимся четырьмя самыми важными и показательными налогами. Для этого введем соответствующие фискальные регуляторы: α – ставка налога на прибыль; β – ставка налога на добавленную стоимость; γ – ставка единого социального налога; μ – ставка налога на имущество. Если ввести в рассмотрение показатель затрат на оплату труда W, объем произведенной предприятием добавленной стоимости Y, объем основных фондов K, находящихся на балансе предприятия, и норму амортизации δ, то прибыль предприятия π можно выразить в виде следующего выражения:

Для удобства введем дополнительную гипотезу, в соответствии с которой доля добавленной стоимости, идущая на оплату труда, постоянна во времени и обозначается буквой

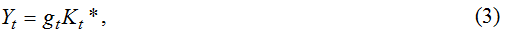

Следующим блоком модели является производственный блок, который описывается простейшей однофакторной производственной функцией следующего вида:

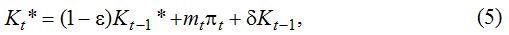

Уже при рассмотрении формул (2) и (3) видно, что они не стыкуются между собой. Это связано с тем, что в процессе производства участвуют все имеющиеся в распоряжении предприятия производственные мощности K*, в то время как при формировании чистой прибыли участвует «фиктивная» (фигурирующая в бухгалтерской отчетности) масса основных средств К. Чтобы обеспечить увязку формул (2) и (3) надо дополнить модель еще двумя уравнениями, которые описывают динамику реального и «фиктивного» основного производственного капитала. Соответствующие формулы имеют вид:

Уравнения (4) и (5) моделируют такой процесс реинвестирования, когда вся амортизация пускается на закупку нового производственного оборудования. Сопоставление этих двух уравнений позволяет увидеть, что расхождения в динамике двух переменных детерминируются величиной амортизационной льготы

Надо сказать, что предложенная схема рассмотрения воспроизводственного цикла, опирающаяся на существующие расхождения между номинальной и фактической нормой выбытия основных средств, не является принципиально новой. Например, хорошо известно, что в условиях расширенного воспроизводства величина амортизации превышает величину выбытия, а увеличение производства может происходить даже при отсутствии капитализации прибыли предприятия. В частности, классическая модель Е.Домара в явном виде оперирует подобными расхождениями9. Однако, несмотря на то, что модель Е.Домара учитывает рассогласование «амортизация-выбытие», она не предназначена для исследования поведенческих свойств экономической системы; в ней лишь аналитически увязываются основные воспроизводственные параметры, а темп прироста капиталовложений задается как экзогенный. В нашей же схеме он формируется под непосредственным воздействием амортизационной политики государства.

По сравнению с имеющимися воспроизводственными моделями модель (2)-(5) несет в себе определенное своеобразие. Так, с одной стороны в ней исследуются динамические свойства производственной системы в зависимости от нормы амортизации. Такая постановка задачи в частности имела место в модели И.Н.Ляшенко10. Однако в указанной модели была, во-первых, использована аналитическая схема построения динамической траектории выпуска, а во-вторых, норма амортизации отождествлялась с нормой выбытия производственных мощностей. Такой подход в применении к нашей постановке задачи с «расщеплением» физической и финансовой сторон износа основного капитала не позволяет получить хорошо интерпретируемые и содержательные результаты. В этой связи мы воспользовались имитационной идеологией, которая лучше подходит для исследования сложных динамических систем. Воспроизводственная модель подобного типа была в частности предложена В.В.Поповым11, однако она так же, как и модель И.Н.Ляшенко основывалась на постулате о тождестве амортизации и выбытия фондов. Кроме того, модель В.В.Попова была направлена на исследование циклических колебаний производства и его связи с механизмом формирования объема прибылей фирмы.

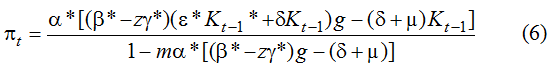

С вычислительной точки зрения специфика построенной модели (2)-(5) состоит в том, что ее уравнения не могут быть представлены в такой последовательности, которая позволила бы прямым счетом определить все инструментальные переменные. Это связано с тем, что все четыре переменные (чистая прибыль, добавленная стоимость, реальный и фиктивный основной капитал) определяются одновременно в процессе реализации всего воспроизводственного механизма как единого процесса. Данный момент предопределяет необходимость решения модели (2)-(5) как системы, состоящей из четырех уравнений, относительно показателя прибыли π.

Введя в рассмотрение дополнительный показатель

Несложно видеть, что при определении величины π в заданный период времени все остальные три переменные определяются тривиально по формулам (3), (4), (5).

Несложно видеть, что соотношение (6) является рекуррентным, то есть искомая переменная в текущем году зависит от переменных в предыдущий год. Соответственно необходимым условием запуска модели является определение реального и фиктивного объемов производственных мощностей в начальный момент времени.

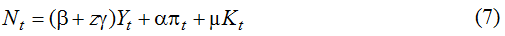

Фискальный блок государственных доходов стоит особняком к данной модели в том смысле, что величина фискальных сборов автоматически вытекает из ее решения. Уравнение, описывающее объем фискальных поступлений N в казну государства, имеет следующий вид:

Из уравнения (7) хорошо видны прямые и обратные связи между государством и предприятиям: устанавливая величины налоговых ставок и задавая норму амортизации, государство влияет на объем прибыли, выпуска и основных фондов предприятия, от которых в свою очередь зависит величина собираемых налогов.

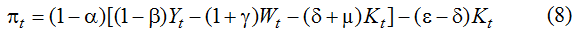

В построенной модели неявно заложено определенное ограничение, а именно: модель воспроизводит только два режима – когда δ>ε и δ=ε. Режим же, когда сроки службы оказываются меньше, чем период амортизации и соответственно δ<ε, модель описывает неточно. Дело в том, что при возникновении подобной ситуации вступает в работу другое институциональное правило: весь остаток амортизации уже не включается в себестоимость и списывается из чистой прибыли. В этом случае уравнение формирования прибыли (1) немного видоизменяется:

Строго говоря, режим катастрофического выбытия мощностей должен описываться именно уравнением (8). Учитывая, что нашей основной целью является исследование влияния положительной амортизационной льготы

Построенную модель (2)-(5) следует воспринимать в качестве базовой конструкции, которая предполагает довольно большие возможности с точки зрения углубления и уточнения основных сторон воспроизводственного механизма.

Отметим еще один важный момент построенной модели. Дело в том, что в ней фигурирует показатель основных производственных фондов, в то время как в ряде случаев в анализе используются все основные фонды предприятия. Нам представляется, что усеченный вариант, когда в модели фигурирует только активная часть основных средств (машины и оборудование), более точно отражает сущность рассматриваемого воспроизводственного процесса. Дело в том, что здания и сооружения имеют чрезвычайно длительный период эксплуатации и применительно к ним процесс морального устаревания, характерный для активной части основных фондов, практически неприменим. В данном случае речь должна идти, прежде всего, о тех средствах труда, которые с одной стороны непосредственно определяют эффективность производственного процесса, а с другой – подвержены сильному влиянию с точки зрения возможного обесценивания в результате появляющихся технологических инноваций. Таким образом, использование в модели показателя активных производственных мощностей позволяет повысить чувствительность модели к возмущениям со стороны НТП и действующих амортизационных льгот.

Если же говорить о порядке цифр, с которым имеет смысл работать в рамках рассматриваемой модели, то это период эксплуатации и амортизации от 3 до 5 лет. Это связано с тем, что именно за такой период утрачивается преимущество в новой технике и технологии. Соответственно именно за этот период времени и необходимо обеспечить возврат денег, потраченных на закупку новых технологий. Сроки более короткие уже характерны не для технологий, а скорее для их отдельных узлов и деталей; сроки более длинные не имеет смысла рассматривать, так как они превосходят действующий в настоящее время период генерирования технологических инноваций.

При исследовании амортизационной льготы в виде величины «зазора» между нормой выбытия и нормой амортизации возникает вопрос о том, что происходит в конце моделируемого воспроизводственного цикла. Дело в том, что в конце периода времени в 10-15 лет исходная даже небольшая величина амортизационной льготы приведет к весьма существенному «перенакоплению» основного капитала. Однако такое положение дел ни с теоретической, ни с практической точки зрения нельзя считать нормальным. Иными словами, в методологическом плане возникает проблема поведения «хвоста» рассчитываемой траектории роста производства. Слишком большой избыток самортизированных производственных мощностей на каком-то этапе прекращает выступать в качестве позитивного фактора развития производства и наоборот начинает отягощать воспроизводственный цикл устаревшим оборудованием. На наш взгляд, решение подобной проблемы лежит в области периодической инвентаризации имущества предприятия, когда фактические фонды и фонды на «бумаге» приводятся в соответствие. В ряде случаев сообразование двух величин может происходить в результате масштабной замены производственных мощностей старого поколения и переходу к новому воспроизводственному циклу. Подразумевая наличие процесса периодического «стряхивания» руководством предприятия накопленных избыточных производственных мощностей, мы не будем включать его в схему моделирования, чтобы не осложнять понимание ключевых тенденций.

3. Принципы формирования амортизационной политики государства

Построенная модель позволяет «проиграть» различные варианты амортизационной политики государства. Модельные эксперименты позволяют уяснить два момента в развитии предприятия. С одной стороны они раскрывают масштабы эффекта, который получается в результате «льготы» со стороны государства, то есть при установлении нормы амортизации выше фактического коэффициента выбытия основных средств. С другой стороны модельные расчеты позволяют понять характер и силу влияния других экономических параметров на воспроизводственный процесс в условиях действия амортизационной льготы.

Для уяснения количественных зависимостей в воспроизводственном процессе используем следующую схему анализа. Сформируем базовый сценарий развития, который впоследствии будем «раскачивать» во все стороны, то есть подвергать возмущению входящие в него параметры. При этом базовый сценарий соответствует некоему условному промышленному предприятию, которое имеет параметры, характерные для быстро растущих и развивающихся компаний с высокотехнологичным производственным оборудованием. На практике построенная модель и схема анализа может быть адаптирована для любого промышленного предприятия.

Важным допущением нашей схемы расчета является отсутствие ограничений со стороны рынка на выпускаемую предприятием продукцию. Данная гипотеза использована нами сознательно, так как с ее помощью можно промоделировать долгосрочное воздействие амортизационной политики на динамику производства предприятия. Разумеется, в реальности могут возникать любые проблемы в области сбыта, однако для предприятий, работающих на молодых и быстро развивающихся рынках, данные проблемы, как правило, либо не возникают, либо стоят не слишком остро. В любом случае получаемые гипотетические траектории развития могут использоваться в качестве оценок потенциального предложения продукции предприятия.

Рассмотрим более подробно результаты модельных расчетов.

Базовый сценарий соответствует нынешнему налоговому режиму (эффективная ставка единого социального налога берется, равной 25%), предполагает, что вся прибыль пускается на закупку нового оборудования и доля добавленной стоимости, идущая на оплату труда, соответствует 30%. Кроме того, в данном варианте предполагается, что амортизация основных фондов происходит несколько быстрее, чем их реальное выбытие (табл.1). Результаты расчетов усредненных темпов прироста пяти выходных переменных за 15 лет, составляющих в нашем исследовании длительность моделируемого периода, приведены в табл.2, из которой следует, что подобный «льготный» амортизационный режим приводит к интенсивному нарастанию прибыли и довольно быстрому росту других показателей. Причем рост налоговых сборов государства даже немного опережает рост физических объемов производимой предприятием добавленной стоимости и накапливаемых основных производственных фондов. Таким образом, уже на данном этапе можно сделать предварительный вывод о благотворности «льготного» режима амортизации, причем как для предприятия, так и для государства.

Теперь проверим, что произойдет, если нормы амортизации и выбытия совпадают (сценарий 1) (в табл.1 темным цветом обозначены элементы, которые изменяются по сравнению с базовым сценарием). Как оказывается, в этом случае все выходные показатели изменяются синхронно (одинаковым темпом), однако все они уменьшаются (табл.2). Таким образом, мы приходим к двум важным выводам. Во-первых, даже небольшое превышение нормы амортизации над действующей нормой выбытия очень заметно улучшает все показатели деятельности предприятия. Причем, что особенно важно, амортизационная льгота со стороны государства оказывается выгодна самому государству, так как ведет к росту его налоговых доходов. Во-вторых, «нейтральный» амортизационный режим, когда нормы амортизации и выбытия совпадают, фактически неработоспособен и должен исключаться из амортизационной политики государства. Так или иначе, но государство всегда должно устанавливать такие нормы амортизации, которые превосходят нормы выбытия соответствующего оборудования. В противном случае велика вероятность попадания предприятия в режим производственной рецессии.

| Параметры* | α | β | γ | μ | ε | δ | g | m | z | K | К* |

|---|---|---|---|---|---|---|---|---|---|---|---|

| Базовый сценарий | 24 | 15 | 25 | 2 | 20 | 25 | 0,55 | 1 | 0,3 | 1 | 1 |

| Сценарий 1. | 24 | 15 | 25 | 2 | 25 | 25 | 0,55 | 1 | 0,3 | 1 | 1 |

| Сценарий 2. | 24 | 15 | 25 | 2 | 20 | 30 | 0,55 | 1 | 0,3 | 1 | 1 |

| Сценарий 3. | 24 | 15 | 25 | 2 | 25 | 30 | 0,55 | 1 | 0,3 | 1 | 1 |

| Сценарий 4. | 24 | 15 | 25 | 2 | 15 | 25 | 0,55 | 1 | 0,3 | 1 | 1 |

| Сценарий 5. | 24 | 15 | 25 | 2 | 20 | 25 | 0,55 | 0,5 | 0,3 | 1 | 1 |

| Сценарий 6. | 24 | 15 | 25 | 2 | 20 | 25 | 0,55 | 0 | 0,3 | 1 | 1 |

| Сценарий 7. | 24 | 15 | 25 | 2 | 20 | 25 | 0,65 | 1 | 0,3 | 1 | 1 |

| Сценарий 8. | 24 | 15 | 25 | 2 | 20 | 25 | 0,75 | 1 | 0,3 | 1 | 1 |

| Сценарий 9. | 24 | 15 | 25 | 1 | 20 | 25 | 0,55 | 1 | 0,3 | 1 | 1 |

| Сценарий 10. | 24 | 15 | 15 | 2 | 20 | 25 | 0,55 | 1 | 0,3 | 1 | 1 |

| Сценарий 11. | 24 | 5 | 25 | 2 | 20 | 25 | 0,55 | 1 | 0,3 | 1 | 1 |

| Сценарий 12. | 14 | 15 | 25 | 2 | 20 | 25 | 0,55 | 1 | 0,3 | 1 | 1 |

Теперь интересно разобраться, что произойдет, если амортизационная льгота увеличится (сценарий 2). Оказывается, на фоне ускоряющегося роста производства и собираемых налогов имеет место аномальный эффект в части получаемой предприятием прибыли – в первые два года она оказывается отрицательной. Иными словами, подобная «доброта» со стороны государства для предприятия может обернуться опасностью его банкротства. Разумеется, данное банкротство имеет место только на бумаге, в реальности функционирование фирмы продолжается. Хотя впоследствии начинается мощный рост прибыли, это не меняет основного результата: слишком большая амортизационная льгота приводит к коллизиям в сфере бухгалтерского учета компании и такого хода событий следует избегать.

Следующий сценарий позволяет выяснить очень интересное свойство амортизационной политики. Так, если имеет место амортизационная льгота, но срок службы мощностей составляет всего лишь 4 года (сценарий 3), то все показатели деятельности предприятия ухудшаются; незначительно увеличиваются лишь налоговые сборы государства. Данный результат говорит о том, что амортизационная льгота имеет смысл только для оборудования, срок службы которого превышает 4 года. Основные фонды со слишком коротким жизненным циклом не должны подпадать под режим амортизационных льгот. Данное ограничение, накладываемое на амортизационную политику государства, является чрезвычайно важным и должно быть использовано в практике государственного регулирования.

| Параметры | π | K | К* | Y | T |

|---|---|---|---|---|---|

| Базовый сценарий | 20,3 | 2,7 | 3,7 | 3,7 | 3,9 |

| Сценарий 1. | –0,6 | –0,6 | –0,6 | –0,6 | –0,6 |

| Сценарий 2. | ** | 2,5 | 4,2 | 4,2 | 4,6 |

| Сценарий 3. | –13,3 | –0,9 | 0,0 | 0,0 | 0,2 |

| Сценарий 4. | 19,9 | 6,4 | 8,3 | 8,3 | 8,6 |

| Сценарий 5. | 19,3 | 1,4 | 2,4 | 2,4 | 2,7 |

| Сценарий 6. | 18,3 | 0,0 | 1,1 | 1,1 | 1,3 |

| Сценарий 7. | 10,7 | 6,6 | 7,4 | 7,4 | 7,6 |

| Сценарий 8. | 13,1 | 10,7 | 11,4 | 11,4 | 11,5 |

| Сценарий 9. | 13,1 | 3,4 | 4,4 | 4,4 | 4,6 |

| Сценарий 10. | 11,8 | 4,1 | 4,9 | 4,9 | 5,2 |

| Сценарий 11. | 10,9 | 7,2 | 8,0 | 8,0 | 8,3 |

| Сценарий 12. | 20,6 | 3,1 | 4,0 | 4,0 | 4,1 |

Чтобы убедиться, насколько сильно влияет на воспроизводственный процесс сама величина нормы выбытия, проанализируем сценарий 4, для которого характерны более длительные сроки эксплуатации (более 6 лет) и амортизации (4 года) оборудования при сохранении амортизационной льготы. Расчеты показывают, что темпы роста всех результирующих показателей фирмы резко возрастают. Кроме того, данный сценарий окончательно подтверждает генеральный вывод относительно целесообразности для государства введения амортизационных льгот: во всех сценариях рост доходов идет более высокими темпами, чем остальные переменные предприятия. Таким образом, амортизационные льготы приводят к такому ускорению накопления основного капитала, которое в свою очередь приводит к ускоренному росту налоговых доходов государства.

Важным элементом воспроизводственного цикла является поведение самого производителя и, прежде всего, его инвестиционные предпочтения. В нашей модели склонность предприятия к реинвестированию своей прибыли улавливается посредством коэффициента m. Соответственно сценарии 5 и 6 проигрывают ситуации, когда реинвестируется половина полученной чистой прибыли и не инвестируется ничего (прибыль «проедается»). В обоих случаях выходные характеристики заметно ухудшаются, но даже в случае отсутствия реинвестирования прибыли имеет место некоторый положительный рост производства за счет реинвестирования амортизационных отчислений. В среднем же вариант полного исчерпания прибыли на инвестиционные нужды по сравнению со случаем отсутствия реинвестирования прибыли дает выигрыш в темпах прироста объемов производства примерно в 3 раза. Это довольно значительный эффект, однако ясно и другое: уже одного наличия амортизационной льготы достаточно, чтобы обеспечить нормальный воспроизводственный процесс. Таким образом, для молодых предприятий, работающих на развивающихся рынках и не успевших наладить процесс реинвестирования прибыли, амортизационная льгота имеет решающее значение для поддержания нормального режима производства.

Еще один важный для нашей схемы момент – это эффективность производственных фондов, отражаемая коэффициентом капиталоотдачи g. Очевидно, что данный показатель играет решающую роль для всей воспроизводственной цепочки. Если его значение недостаточно велико, то никакие амортизационные льготы не помогут предприятию в налаживании нормального ритма производства. Однако интересно, насколько велико влияние сдвигов в капиталоотдаче на выходные параметры предприятия? Для уяснения этого вопроса рассмотрим сценарии 7 и 8. Расчеты оказываются весьма интересными и позволяют сделать несколько важных выводов.

Во-первых, даже незначительное снижение коэффициента капиталоотдачи приводит к разрушению всей воспроизводственной цепочки. Таким образом, амортизационные льготы имеет смысл распространять только на достаточно эффективные производственные фонды. Как правило, это фонды нового поколения, приобретаемые молодыми предприятиями, осуществляющими внедрение НТП. Именно для таких предприятий и для таких видов оборудования должны действовать амортизационные льготы. В противном случае, когда коэффициент капиталоотдачи меньше 0,5, инструмент амортизационных льгот утрачивает свою действенность.

Во-вторых, эластичность темпов роста производства по коэффициенту капиталоотдачи чрезвычайно высока. Так, при переходе от базового сценария к сценарию 8 с соответствующим изменением капиталоотдачи на 36% происходит увеличение темпов экономического роста на 208%, то есть эластичность темпов роста производства по коэффициенту капиталоотдачи составляет 5,8. Иными словами, воспроизводственный эффект, получаемый компаниями от амортизационной льготы, в значительной степени зависит от самих компаний и их технологической политики.

В-третьих, при наличии амортизационной льготы рост эффективности производственных фондов неоднозначно влияет на показатель чистой прибыли предприятия. Увеличивая массу прибыли, данное изменение нелинейно воздействует на скорость ее роста. Так, при переходе от базового сценария к сценарию 7 с увеличением капиталоотдачи на 0,1 темп роста прибыли уменьшается с 20,3% до 10,7%, а при переходе к сценарию 8 с дополнительным увеличением капиталоотдачи еще на 0,1 – до 13,1%. Следовательно, наиболее чувствительным элементом производственного процесса к происходящим сдвигам в его эффективности является показатель чистой прибыли. Именно этот эффект может частично ослаблять в целом позитивное воздействие со стороны ввода прогрессивных основных фондов.

Еще один важный и непростой вопрос – это влияние налоговых послаблений на развивающееся предприятие в условиях действия амортизационной льготы. Для этого рассмотрим сценарии 9-12, в которых моделируется снижение одного из четырех налогов. Априори предсказать результаты для построенных сценариев практически невозможно. Это связано с тем, что амортизационная льгота сама по себе представляет собой некий эквивалент налоговых льгот. Переплетаясь между собой, два вида льгот – амортизационные и налоговые – могут дать неочевидный результат. Тем не менее, расчеты показывают, что общим итогом налоговых послаблений является увеличение не только темпов роста производства, но и темпов роста налоговых сборов. Таким образом, снижение налогов при опережающей норме амортизации по сравнению с нормой выбытия оказывает мощный стимулирующий эффект на инвестиционные и производственные процессы с последующим ростом налоговых сборов.

В сценариях 9 и 10 абсолютная величина собираемых налогов начинает превышать соответствующую величину в базовом сценарии только на восьмом году моделируемого цикла, в сценарии 11 – на девятом, а в сценарии 12 – уже на седьмом году. Таким образом, выигрыш в абсолютной массе фискальных платежей происходит только в долгосрочной перспективе, равной 7-9 годам. Это примерно тот период, за который стабильные рынки превращаются в консервативные. Таким образом, если для предприятий польза от налоговых послаблений очевидна, то для государства в лице фискальных органов эта польза проявляется в весьма отдаленной перспективе. Данный факт говорит о том, что налоговые льготы в условиях действующей амортизационной льготы государство должно предоставлять с большой осторожностью в рамках селективной политики налоговых послаблений.

Еще один важный вывод, вытекающий из анализа сценариев 9-12, связан с приоритетом в выделении льгот по конкретному виду фискальных инструментов. Так, наиболее быстро «окупающейся» налоговой льготой оказывается льгота по налогу на прибыль, в то время как льгота по налогу на имущество оправдывает себя в более длительном периоде. Таким образом, при проведении политики налоговых льгот особое внимание следует уделять налогу на прибыль; остальные фискальные инструменты (налог на добавленную стоимость, единый социальный налог и налог на имущество) играют второстепенную роль.

Подводя итоги проведенным вычислительным экспериментам, можно сформулировать некоторые рекомендации к амортизационной политике государства.

1. Одним из главных принципов амортизационной политики должен стать принцип формирования амортизационной льготы, под которой понимается положительная разница между нормой амортизации и нормой выбытия производственных фондов:

2. Принцип амортизационной льготы должен стать широко применимым в отношении производственных фондов, в то время как непроизводственные фонды (здания, сооружения и пр.) под него могут и не подпадать.

3. Внедрение принципа амортизационной льготы должно быть строго дозированным, то есть величина относительной амортизационной льготы не должна быть слишком большой. В соответствии с проведенными расчетами ее величина не должна превышать ¼ от нормы выбытия: (Δ/ε)100%=(δ/ε–1)100%≤25%. В противном случае происходит слишком сильное искусственное завышение текущей прибыли предприятия, что может приводить к конфликтам с фискальными властями.

4. Амортизационная льгота должна распространяться на производственные фонды (машины и оборудование), срок службы которых составляет более 4 лет. В соответствии с действующей «Классификацией основных средств, включаемых в амортизационные группы» (всего 10 групп), первые две группы основных фондов со сроком эксплуатации от 1 до 3 лет автоматически «отсекаются» сформулированным принципом. Таким образом, под действие амортизационной льготы подпадают 4-10 группы Классификации и частично 3-я группа. Таким образом, все недолговечное и быстроизнашивающееся имущество следует выводить из-под действия принципа амортизационной льготы.

5. Амортизационная льгота должна распространяться на производственные фонды, эффективность которых не ниже некоторой критической величины. Критерием отбора «льготников» может служить коэффициент капиталоотдачи: Y/К*, где Y – объем произведенной предприятием добавленной стоимости; К* – объем производственных мощностей предприятия. Согласно проведенным расчетам следует придерживаться следующего «фильтрационного» правила:

6. Наряду с амортизационной льготой в некоторых случаях целесообразно использовать налоговые льготы (снижение налоговых ставок вплоть до введения налоговых каникул). Однако такой механизм стимулирования предприятий должен использоваться исключительно в целях формирования новых отраслевых рынков и поддержания на стадии старта деятельности инновационных предприятий. При этом налоговая льгота или налоговые каникулы должны идти в основном по направлению налога на прибыль, причем льгота не должна быть долговременной (максимум 2 года).

Особого комментария заслуживает вопрос о пересмотре норм амортизации. В данном случае речь идет фактически о пересмотре нормативного срока эксплуатации различных видов производственного оборудования. Так, в настоящее время электронно-вычислительная техника, включая персональные компьютеры и печатающие устройства к ним, попадает в третью группу «Классификации основных средств, включаемых в амортизационные группы». Это означает, что нормативный срок эксплуатации компьютеров составляет до 5 лет. Между тем сегодня практически ни один компьютер не работает 5 лет, и уж тем более он не в состоянии проработать этот срок без существенной модификации, которая, вообще говоря, по своим функциональным качествам и цене сопоставима с покупкой дополнительной единицы используемой техники. В отношении более сложных машин ситуация с выработкой нормативного срока эксплуатации стоит еще острее. По всей вероятности данные сроки должны быть снижены процентов на 20-25, что позволит активизировать процесс обновления основных фондов за счет более быстрого возврата вложенных в их покупку средств.

Разумеется, все предложения по проведению амортизационной политики требуют осторожного отношения. Однако и отрицать их потребность бессмысленно. При необходимости можно усовершенствовать модельный инструментарий для проведения прикладных расчетов, что приведет к корректировке наших количественных оценок. Однако вряд ли эти оценки претерпят принципиальные изменения. Поэтому речь идет лишь о правильном применении инструмента амортизационных льгот.

Многие страны уже продемонстрировали бескомпромиссное следование этому принципу. Так, в Великобритании для информационного оборудования введена система 100%-ного амортизационного списания в первый же год его функционирования в отличие от 20-33% в России12. В Швеции действует система, в соответствии с которой компании, ведущие НИОКР, имеют право списывать все некапитальные затраты на издержки данного года, включая приборы и оборудование со сроком службы до 3 лет; практически для всего производственного оборудования установлена норма списания в 20%.

Совершенно очевидно, что «фронтальная атака» с помощью метода амортизационных льгот абсолютна ни к чему. Было бы правильнее пойти по пути Японии, где ускоренное списание активов происходит по строго определенному перечню, в который попадает оборудование научных лабораторий, опытных и экспериментальных цехов, отдельные виды нового отечественного оборудования. Как показывают экспериментальные расчеты и опыт развитых стран, такие меры способны дать весьма ощутимый эффект с точки зрения повышения инвестиционной активности и обновления устаревшего парка производственного оборудования.

Написать комментарий