Кризис плохих долгов

В российском банковском секторе в 2013 году назревает кризис плохих долгов. Растет ничем не подкрепленная доля розничных долгов. Падает уровень достаточности капитала у ведущих банков. «Капитал страны» спросил у ведущих экспертов, как это скажется на системе кредитования в 2013 году?

Как это скажется на системе кредитования в 2013 году?

Александра Лозовая, Директор аналитического департамента ИК Вектор секьюритиз: Говорить о назревающем кризисе плохих долгов, по моему мнению, преждевременно. Несмотря на существенный рост портфеля розничных кредитов (+26% за 8 месяцев 2012 года), доля просроченной задолженности в нем сократилась. По данным Банка России, объем кредитного портфеля частным лицам составил почти 7 трлн рублей, доля просрочки в нем – 4,5% (317 млрд рублей). Для сравнения, на начало года доля просроченной задолженности физических лиц составляла 5,2%. То есть по факту мы видим улучшение качества кредитных портфелей банков.

Но с экономистами можно согласится в том, что бум потребкредитования, наблюдаемый в этом году, увеличивает риски банковской системы в случае экономической рецессии и роста безработицы. Кроме того, рост потребкредитования вызывает рост спроса на товары и услуги, то есть стимулирует инфляцию. В этом году правительству и Банку России не удастся удержать инфляцию в запланированных рамках 6,-6,5%, по прогнозам экономистов она превысит 7% по итогам года. Из-за роста риска и повышательного давления на цены ЦБ решил "охладить" рынок потребкредитования, повысив ставку рефинансирования в сентябре и выдвинув предложение по увеличению резервных требований для банков по беззалоговым кредитам (в эту категорию входят потребительские кредиты).

Политика ЦБ по ужесточению условий для рынка потребкредитования приведет к замедлению темпов роста розничного кредитования в перспективе ближайшего года, а в случае, если прогнозы по замедлению экономического роста в России оправдаются, то "торможение" будет более резким.

Александр Осин, Главный экономист УК «Финам Менеджмент»: Текущие темпы прироста рынка потребительского кредитования заметно опережают темпы номинального роста ВВП и доходов населения и подобная ситуация сохраняется уже второй год. Ситуация, влияющая на динамику потребительского кредитования в целом по РФ похожа на прошлогоднюю. Денежные доходы населения по данным на август 2012 г. выросли на 12,4%(г/г), рост объема кредитования населения в целом по РФ увеличился на 26%. В прошлом году при схожих темпах роста денежных доходов населения, составлявших около 10,5%, темп прироста потребительского кредитования был схожим, составляя 26,5%. Да, рынок «разогрет» и финансовые власти, а, вместе с ними квазигосударственные банки, на это реагируют.

В виде «кнута» для рынка потребкредитования выступает политика властей, квазигосударственных банков и рост инфляции. К примеру, согласно опубликованному во вторник заявлению первого зампреда ЦБР А. Симановского, Центробанк РФ хочет повысить нормы резервирования по потребительским кредитам, по которым нет просроченной задолженности или она не превышает 30 дней. Поводом для этого стали опасения того, что бурный рост портфеля скрывает дополнительные риски для банковской системы. Информация носит благоприятный характер, поскольку предполагает смещение интереса банков в сферу кредитования нефинансовых предприятий, что благоприятно для инвестиционного сектора ВВП, и в сферу инвестиций на рынке ценных бумаг.

Сбербанк вступил в период сравнительно активного формирования резервов.

Сбербанк показал сокращение прибыли на 0,5%(г/г) за первое полугодие 2012 г., о до начисления резервов под обесценение кредитного портфеля операционные доходы Сбербанка увеличились на 22,7% до 431,7 млрд рублей против 351,9 млрд рублей за I полугодие 2011 года. Это отражается на активности банка в сфере кредитования наиболее активно развивавшихся сегментов. Сбербанк лидер рынка потребкредитования повышает ставки и свою рентабельность, что стимулирует другие кредитные организации делать аналогичные изменения в процентной политике, тем более, что для многих банков настала пора оптимизации балансов после периода бумового, с темами на уровне более 42%(г/г) роста рынка потребительских займов.

Я ожидаю повышения средних ставок на рынке потребительского кредитования в ближайшие месяцы от 0,5% до порядка 1,5% годовых и замедления темпов прироста кредитования физлиц по крайней мере до 1%(м/м).

Олег Дмитриенко, Заместитель Председателя Правления М2М Прайвет Банка: На мой взгляд, проблема кризиса «плохих долгов» сильно преувеличена. Если под таковым понимать рост необслуживаемых кредитов до уровня, который приводит к банкротству нескольких значимых банков, то мы от него еще очень далеки. Дело в том, что прогноз подобных кризисов строится не совсем корректно на основе динамики роста проблемных кредитных портфелей. Между тем, важно сопоставлять их размеры как с показателями каждого конкретного банка (резервы, капитал, прибыль и т.п.), так и с рядом макроэкономических показателей (уровень доходов населения, инфляция, ситуация с занятостью и т. п.). Как показывает мировой опыт, сам по себе размер «плохих» долгов не приводит к кризису, который обуславливается множеством причин. Я думаю, система кредитования в 2013г. в части потребительского кредитования, если и будет меняться, то под влиянием внешних факторов, обусловленных, в первую очередь, ситуацией с долговым кризисом в Европе и ценами на нефть, поскольку именно они будут определять ситуацию в 2013 г. на рынке ликвидности и стоимости ресурсов.

Екатерина Кондрашова, аналитик Инвесткафе: Несмотря на то, что доля проблемных долгов у банков вновь начала расти, я полагаю, что вряд ли в связи с этим фактором банки станут в 2013 году меньше выдавать кредиты. Кредитные организации учли все ошибки кризисного 2008 года, когда столкнулись с данной проблемой, и теперь более тщательно следят за качеством своего кредитного портфеля, а также закладывают риски невозврата кредитов в процентные ставки по ним. Возможно, что подорожают некоторые кредитные продукты, но не все.

Стоит ли, учитывая все риски, брать сегодня мелкие и крупные кредиты? Что будет с кредитами для мелкого и среднего бизнеса?

Александра Лозовая, Директор аналитического департамента ИК Вектор секьюритиз: Со второго полугодия 2012 года крупные банки, и прежде всего Сбербанк, на который приходится треть всех выданных кредитов в России, начали плавно повышать ставки по кредитам. Однако ставки продолжают оставаться гораздо ниже докризисных уровней 2005-2008 годов. Поэтому брать кредиты по-прежнему выгодно, но при обязательном условии стабильного источника доходов. С учетом повышательного давления на цены, складывающегося в условиях низких ставок и высокой ликвидности – той политики, которую сейчас проводят крупнейшие центробанки мира, – повышательное давление на цены будет присутствовать постоянно, поэтому ставки по кредитам в России, по-видимому, будут плавно расти в перспективе ближайшего года.

Здесь нет прямой зависимости с политикой центрального банка, но есть прямая зависимость с экономическим ростом. Как говорят бизнесмены, можно привлечь кредит и под 20%, если дело принесет доход, скажем в 30%. Но нет смысла брать кредит даже под 1%, если у бизнеса нет перспектив.

Александр Осин, Главный экономист УК «Финам Менеджмент»: Риски не носят системного характера. Темпы прироста кредитного рынка неоднородны по сегментам. За счет этого и на фоне активизации действий по наращиванию капитала и резервов при параллельном постепенном снижении темпов роста кредитования потребительского сегмента, банки в августе и сентябре стабилизировали показатель достаточности капитала Н1 на уровне 13,3%, при минимальном нормативе ЦБР в 10%. С учетом текущей динамики резервов банков при реализации сценария плавного замедления прироста активов банков до 1%(м/м), соотношение капитала и резервов банков к активам, взвешенным по уровню риска, вырастет с 19% - 19,1% в августе и сентябре до 19,5%. Это достаточно высокий показатель, в январе и октябре 2008 г. он, для сравнения равнялся 18% и 19%. Учитывая накопленную в 2012 г. прибыль банков в 677,8 млрд руб. и средства Резервного Фонда составляющие по последним данным 1,9 трлн руб., пакет средств обеспечивающих достаточность капитала и резервов банковской системы РФ при необходимости может быть быстро увеличен до 25,4% от активов, взвешенных по уровню риска в рамках указанного выше сценария. К концу 2012 г. с учетом планируемого роста Резервного фонда до 2,22 трлн руб. и принимая объем прибыли банков на уровне, схожем с прошлогодним, при указанном выше росте активов и резервов, достаточность банковской системы РФ сможет быть увеличена уже до 26,4%. Это близкий к максимальному уровень периода 2008 – 2012 гг. и весьма существенный показатель. На пике кризиса 2009 г. рейтинговые агентства оценивали доли проблемных кредитов российских банков в 40% - 60%, но даже в тех условиях, сценарий такого масштабного роста «плохих» долгов банков не был реализован. В тот период оказалось достаточно увеличения капитала и резервов банков до 30% - 35% с последующим частичным роспуском резервов.

В данной ситуации при решении о том брать кредит или нет, надо ориентироваться на собственные оценки своей платежеспособности, которая должна быть достаточной для получения дохода хотя бы в два раза выше, чем сумма платежей по кредиту в долгосрочном периоде. Второе важнейшее условие, это выбор банка. В последнее время, ряд новостей указывают на то, что малые и средние банки, выдающие ипотеку, могут нарушать условия договора на фоне некоторого повышения общего уровня рыночных рисков для их бизнеса в ипотеке. Для примера, в настоящий момент многие жители пострадавшего от наводнения Крымска жалуются на банки и коллекторов. Несмотря на трагедию, кредитные организации продолжают требовать оплату просроченных задолженностей и штрафы.

Олег Дмитриенко, Заместитель Председателя Правления М2М Прайвет Банка: Смотря о каком кредите речь. Если о потребительском, то ответ зависит от вашей уверенности в ваших будущих доходах и объективной необходимости покупки. Если на коммерческие цели, то для физического лица на текущем рынке сейчас довольно рискованно искать объекты инвестиций, который гарантированно принесут доходность выше ставки по кредиту. Ничего принципиально нового в будущем году с ними не произойдет. Все будет меняться в рамках общего тренда на рынке кредитования. Какие-то существенные изменения можно ждать только после прихода на этот рынок крупного иностранного капитала, (в виде иностранных банков с соответствующими целевыми программами кредитования), который будет в состоянии обеспечить потребности малого/среднего бизнеса длинными и относительно недорогими ресурсами. Но проблема в другом: в России сейчас нет нормальных условий для развития такого бизнеса, т.е. у нас просто мало таких заемщиков.

Екатерина Кондрашова, аналитик Инвесткафе: В текущей ситуации, принимая во внимание нестабильность на мировых рынках, велика вероятность дальнейшего увеличения кредитных ставок в ближайшей перспективе. В связи с этим, отложить покупку машины или квартиры, на несколько месяцев не является, на мой взгляд, хорошим решением, так как цены на объекты, а также стоимость кредита будут уже выше. Малый и средний бизнес сейчас не так активно кредитуется, тем более что банки с августа текущего года ужесточили требования к корпоративным заемщикам. Однако и сам МСБ сейчас предпочитает не брать кредиты у банка, в связи с чем наблюдается снижение спроса со стороны малого и среднего бизнеса. В том случае, если экономическая ситуация в стране улучшиться, то и спрос на кредиты со стороны МСБ вновь вырастет.

Ваш прогноз по кредитам на 2013 год, сбудутся ли опасения о кризисе?

Александра Лозовая, Директор аналитического департамента ИК Вектор секьюритиз: Экономисты снижают прогнозы по темпам экономического роста как в мировой экономике, так и по России. В таких условиях кредиты МСБ, по-видимому, будут расти медленно. В текущем году рост корпоративного кредитного портфеля за 8 месяцев составил лишь 9,4%. Пока все указывает на то, что в следующем году рост корпоративного кредитования останется в рамках 10-15%.

Александр Осин, Главный экономист УК «Финам Менеджмент»: Эта сфера в большей степени зависит от динамики рынка ценных бумаг, который сейчас напротив подержан политикой властей в сфере предоставления денежной ликвилности. Полагаю, что данный сегмент рынка продолжит в ближайшие несколько кварталов сравнительно активный рост при относительно стабильных ставках и возможно продемонстрирует более активные темпы прироста по сравнению с потрекредитованием в среднесрочном периоде.

Олег Дмитриенко, Заместитель Председателя Правления М2М Прайвет Банка: Если речь о кризисе, вызванный ростом «плохих долгов», то нет. Но вполне реальна другая ситуация: европейский кризис снизит цены на нефть, что ударит по всей российской экономике и рано или поздно приведет к кризису в банковской сфере.

Екатерина Кондрашова, аналитик Инвесткафе: На мой взгляд, опасения о кризисе преждевременны. В тоже время, спрос на кредиты в 2013 году продолжится, но будет носить более умеренный характер, чем в 2012 году. Вероятно, что подорожают некоторые кредитные продукты, но не все. Более того, в борьбе за клиента, банки будут довольно осторожно повышать ставки по кредитам.

Семен Немцов, аналитик ОАО «ИК РУСС-ИНВЕСТ»: Растущий объем кредитования, имеющий сегодня место, в большинстве своем связан с отложенным спросом. В разгар кризиса получить кредит было весьма проблематично, да и ставки превосходили текущие более чем полтора раза. По итогам 8 мес. 2012 г. было выдано кредитов на сумму 4,5 трлн руб., что на 40% больше, чем годом ранее и практически втрое больше, чем за 8 мес. 2009.

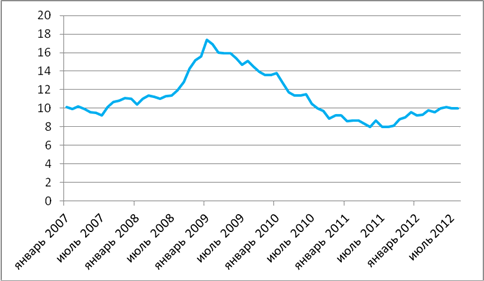

С начала года средние процентные ставки по кредитам нефинансовым организациям незначительно выросли с 9,2% до 10% и фактически находятся на уровне двухлетней давности. В настоящее время банки сохраняют низкие процентные ставки, порой ниже, чем до кризиса. Стоит отметить, что ввиду доступности кредитования для населения банки продолжают борьбу за наиболее кредитоспособных заемщиков, предлагая новые продукты и снижая проценты для лояльных лиц, а также имеющих хорошую кредитную историю.

Что касается перспектив розничного кредитования, то, принимая во внимание растущую инфляцию, Банк России будет и дальше придерживаться стратегии ужесточения монетарной политики, и как следствие процентные ставки будут иметь тенденцию к росту.

Этот материал основан на заметке «Кризис плохих долгов»

Написать комментарий