Финансовый кризис поставил серьезные вопросы относительно мирового лидера – США. Не подорвано ли доверие к Америке как к мировому финансовому центру? Не закончилась ли эра американского доллара? Не дискредитировала ли себя вся система англо-саксонского капитализма? Ответ прост: нет, нет и нет

Лично мне хотелось бы встать на защиту Америки. Давайте без эмоций разберемся в случившемся.

1. Кто виноват в возникновении пузыря? После лопнувшего пузыря высокотехнологичных компаний американские инвесторы искали новые сферы для приложения своих капиталов. И, не найдя ничего нового, начали их вкладывать в проверенные активы – в недвижимость. Это был не самый разумный шаг отчаявшихся американских инвесторов, но стоит ли их за это упрекать?

А что делали в это время все остальные? Они смотрели на американцев и копировали их действия. А кто им мешал самим искать новые ниши для капитала? Так ведь не искали, а только смотрели на то, как другим не удается найти. Конечный итог – инвесторы всех стран делали то же, что делали инвесторы в США. Между прочим, и Россия не отличалась от Штатов большой оригинальностью: ее инвесторы тоже напропалую вкладывались в недвижимость. Да, американцы надули не слабый пузырь в сфере ипотечного кредитования, но ведь и Россия надула не менее солидный пузырь в жилищном строительстве. И хваленый и великий Китай тоже не остался в стороне от этого процесса: его недвижимость последние годы дорожала как на дрожжах. Более того, китайский капитал активно внедрялся в такую «неправильную» американскую экономику. Стоит ли говорить, что и Европа внесла свой достойный вклад в общее дело конструирования пузыря. Здесь, конечно, можно возразить, что и Европа, и Россия, и Китай учились у США. А как сказал китайский лидер: «У наших учителей есть проблемы». В ответ на это британский журнал «The Economist» справедливо говорит, что надо было лучше учиться, тогда, быть может, и удалось бы избежать проблем своих учителей.

Вообще не стоит преувеличивать роль американской финансовой системы для всех стран мира. Проблема в другом – весь мир скопировал ошибку американцев. Но даже в самой Америке не все совершили эту ошибку! Например, отнюдь не все американские банки оказались банкротами. Многие из них не позволили втянуть себя в ипотечную авантюру и сейчас находятся в устойчивом состоянии. Так что даже сами США отнюдь не едины в приписываемой им глупости. И если бы экономические агенты других стран проявили бы здравомыслие, то их экономикам сейчас ничего бы не угрожало.

Таким образом, перекладывать ответственность за нынешний кризис на США неверно, это результат коллективных, можно сказать, интернациональных действий всех стран. Соответственно и расхлебывать эту кашу придется всем в равной степени.

2. У кого пузырь больше? А теперь зададимся вопросом: а у кого пузыри больше и у кого они лопаются катастрофичней? И кто больше тяготеет к надуванию пузырей?

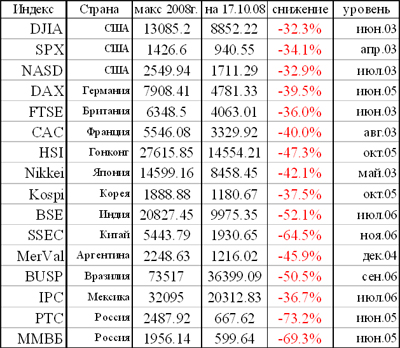

Для ответа на эти вопросы обратимся к таблице 1. Оказывается, в США пузырь сдувается не так резко, как в других странах. Например, минимальное падение биржевых индексов произошло именно в США, а не в какой-либо другой стране. Для сравнения: в Китае падение фондового индекса было в 2 раза глубже, чем в США (И это при слабой интегрированности китайского рынка капитала в мировой!) Следовательно, напряжение на американском фондовом рынке было меньше, чем на рынках других стран.

Таблица 1. Падение биржевых индексов в 2008 г.

Источник: расчеты Владимира Елаховского (Финансовая компания Интраст, Высшая школа экономики).

Но это еще не все. Оказывается, то относительно небольшое падение, которое имело место на рынке США, отбросило страну к середине 2003 года, тогда как, например, Китай оказался отодвинутым всего лишь на конец 2006 года. Следовательно, пузырь в Штатах надувался чрезвычайно долго, а лопнул довольно мягко, ибо в других странах он надулся гораздо быстрее, а сдуваться начал гораздо активнее. Отсюда вытекает, что для американского пузыря характерен более пологий рисунок с гораздо меньшей амплитудой. Тем самым именно другие страны генерировали быстрое надувание пузыря, а никак не Америка. Кстати говоря, медленно надувающийся пузырь с небольшим «хлопком» в конце своей жизни очень похож на обычный технологический цикл. И о пузыре правомерно говорить только в том случае, когда весь процесс развития рынка сжимается во времени и увеличивается по амплитуде.

Так что американский пузырь можно классифицировать как наименее ярко выраженный и наиболее похожий на обычный экономический цикл. Например, если пузырь будет надуваться 20 лет, а потом мягко сдуется, то вряд ли это явление вообще можно назвать пузырем. А коль скоро это так, то и обвинять Америку можно с гораздо меньшими основаниями, нежели любую другую страну, пострадавшую от синдрома пузыря.

3. Крах англо-саксонского капитализма? Проблемы, которые породил кризис на фондовом рынке США, достаточно серьезны, чтобы начали высказываться резкие мнения в адрес Америки. Многие политики, включая российских, говорят, прежде всего, о кризисе доверия к самой Америке и созданной ею финансовой системе. Некоторые даже заявляют о крахе англо-саксонской модели капитализма. В менее радикальной форме подобные утверждения трансформируются в призывы усилить государственное регулирование. Например, французский лидер Николя Саркози почти в истерике заявил о том, что саморегуляция закончилась. Высший истеблишмент многих стран выдвигает идею, согласно которой надо гораздо больше управлять экономикой и увеличивать государственный сектор. Свобода в экономике закончилась.

Однако, как справедливо замечает «The Economist», есть нужда в том, чтобы было не больше правительства и управления, а в том, чтобы управление было лучше. И бессмысленно видеть панацею от всех бед в национализации экономики. Например, правительства Финляндии и Швеции в 1990-х годах национализировали банки, а потом, разочаровавшись в них и убедившись в их низкой конкурентоспособности, впоследствии снова приватизировали их. Тогда почему все ждут чудес от национализации финансовых институтов сегодня?

Надо сказать, что мир уже ушел от споров относительно роли государственного сектора экономики и оперирует данной проблемой в рамках так называемого приватизационного цикла: когда частный сектор дает сбой, его предприятия национализируют; когда государственный сектор дает сбой, то его предприятия приватизируют. Сейчас как раз та фаза экономического цикла, когда необходимо усиление госсектора, но из этого вовсе не вытекает, что это навсегда и что сам капитализм умер.

Тогда правомерно задать вопрос по-другому: может быть, это Соединенные Штаты не умеют или разучились эффективно управлять экономикой. Однако все специалисты сходятся во мнении, что американская система государственного регулирования – самая совершенная из всех известных в мире. А ипотечный рынок в США – один из самых зарегулированных сегментов финансового сектора. Просто никакая система регулирования не гарантирует от ошибок и сбоев!

Но даже если предположить, что к Америке окончательно подорвано доверие и ее модель управления является негодной, то какие у мира есть альтернативы? Кто может предложить новый вектор развития и новую модель управления? Может быть, Исландия, вымаливающая кредиты у всех подряд, включая Россию? Или деградирующая Франция, которая на протяжении многих лет хронически не может решить свои внутренние проблемы? Или Китай, который все предыдущие годы сплавлялся по направлению, указанному Западом? Или, может быть, Россия, копирующая последние два десятилетия модель американского капитализма?

Похоже, что альтернативы нет. А коли ее нет, зачем же критиковать ту систему, которая дала миру то колоссальное благосостояние, которые мы сегодня наблюдаем?

4. Есть ли доллару альтернатива? Если предположить, что, несмотря ни на что, доверие к Соединенным Штатам подорвано, то какова судьба доллара и всей мировой долларовой системы? Характерным высказыванием на этот счет является заявление российского премьера Владимира Путина, который не советует населению покупать доллары.

На наш взгляд, такое высокомерное отношение к американской валюте является явно преждевременным. И тому есть множество серьезных оснований. Во-первых, в период кризиса доллар начал укреплять свои позиции, тогда как, например, бразильский реал и мексиканский песо просто обвалились. Во-вторых, на многих валютных биржах, включая российскую, предложение долларов, иен и швейцарских франков отсутствует. Почему же происходит такое? Неужели опять все сделано искусственно?

Тому есть несколько причин.

Во-первых, вопреки всем эмоциональным утверждениям, именно доллару люди доверяют больше всего. В одной из статей «Капитала страны» уже отмечалось, что обменная маржа у доллара гораздо меньше, чем у других валют, а это свидетельствует о пониженном риске американской денежной единицы (Падение доллара предрешено?). И при первой же проверке всех валют на прочность оказалось, что хваленый юань никому не нужен, так же как по большому счету никому не нужны рубли и евро. Разумеется, доллару сегодня не слишком сильно доверяют, но остальным валютам доверяют еще меньше.

Во-вторых, доллар является валютой последней инстанцией. Еще в одной статье «Капитала страны» говорилось, что любая сделка заканчивается долларизацией; все остальные валюты являются своего рода перевалочными пунктами по направлению к доллару (Судный день массового инвестора). И сегодня мы видим, что конкурента у доллара нет. К сожалению, иена не может быть альтернативой ему в силу непонятности самой Японии и ее экономики. Если уж Америка не понятна, то Японию рядовому инвестору точно не понять. Да и швейцарская валюта не может претендовать на роль альтернативы, хотя бы потому, что за ней стоит слишком маленькая экономика. Поэтому эти в целом хорошие валюты все-таки объективно не могут «перебить» доллар.

Иногда в качестве аргумента приводят тот факт, что в условиях кризисов и войн курс доллара традиционно растет. Да, этот так, никто этого и не отрицает. Но почему курс доллара растет в экстремальные периоды? Например, почему доллар усиливается в период кризиса?

Хочется ответить вопросом на вопрос: а почему должно быть по-другому? Дело в том, что кризис – это прозрение. Это приведение всей экономики в более адекватное состояние. Соответственно, когда экономика США до кризиса была в неадекватном состоянии, то и ее валюта котировалась низко, а как только она «встряхнулась» и немного пришла в норму, то и доллар пошел вверх. Чего не скажешь о валютах других стран.

Так что рано хоронить Америку и доллар. Скорее всего, они благополучно переживут кризис, и снова будут задавать вектор развития всему миру.

Вся история кризисов – это история надувания и лопания пузырей в разных отраслях экономики. Относительно недавно, в начале 2000-х, лопнул доткомовский пузырь, теперь – ипотечный. В дальнейшем будут надуваться и лопаться еще какие-то пузыри. И в авангарде этого процесса будут идти, скорее всего, Соединенные Штаты. Если, конечно, не произойдет чего-нибудь из ряда вон выходящего.

Написать комментарий

Впрочем, как я и предпологал

Не верю. Уж слишком всё гладко...

Падение Америки, крах доллара, эти слухи имеют под собой основания. Во-первых, публикации на эту тему периодически появляются в американской прессе. Тема новых валют вообще стала модной после успеха евро. Во-вторых, Америке очень выгодно обесценить доллар, ведь США должны всему миру. Подешевеет доллар - уменьшатся и их долги. Америка хорошо нажилась на продаже. Если доллар падёт и вместо него появится амеро, это, с одной стороны, будет для США выгодно, а с другой - есть опасность, что валюта этой страны навсегда может потерять репутацию резервной. Может быть и придет конец всему этому,но все таки я согласен с мнением автора что - "Рано хоронить Америку и доллар. Скорее всего, они благополучно переживут кризис, и снова будут задавать вектор развития всему миру."

Относительно того, что финансовая система США несостоятельна, и что она в периоды кризиса доживала последние дня, сказано было очень много. И ваше замечание относительно того, что не только Америка виновата в сложившейся ситуации, верно на 100%. К сожалению, действительно, получается так, что своего мнения у стран Европы нет, что тогда можно говорить о России. Вы обратили внимание на глубину падения биржевых индексов в кризисный период и это падение оказалось глубже. Но даже в спокойный до кризисный период, да и сейчас графики наших индексов как правило ходят за SNP500. Это еще одно подтверждение отсутствия собственных идей настроения и мнений. Мы находимся в зависимости от Америки и доллара и поэтому заявления премьера не совсем понятно. Скорее это было сделано ради популистских стремлений, нежели эти высказывания имели под собой какую- то фундаментальную основу. Таж же реальное состояние дел в Америке и не состоятельность подобных заявления подтверждают некоторые цифры. Внешний долг США составляет $13.4 трлн. Доля государства в котором всего 3.5 трлн. А корпоративная задолженность составляет 10 трлн. Долг корпораций составляет 42% от их капитализации. Для сравнения капитализация российского рынка акций - $483 млрд., а корпоративный внешний долг -$490млрд. А это 102%. Гос долг США велик, а к 2020 прогнозируют его увеличение до $9 трлн. Но так ли это страшно, если инфляция может достичь 7%. Даже при сохранении уровня в 3% соотношение долга/ВВП составит через 10 лет 121%. В Японии сегодня этот показатель 183%. США уже демонстрировали как от большого дефицита бюджета можно безболезненно перейти к профициту и при чем без дефолта. К тому же реальных альтернатив доллару до сих пор нет. Так что инвесторам пока выбирать и не приходится, особенно при обострении ситуации в Еврозоне.

"Сильный доллар" вызывает удорожание американского экспорта и снижает цену импорта из Европы, Азии и Латинской Америки. Торговый дефицит США раздувается не только Китаем и Южной Кореей, но и Канадой, и Европой. "Мы не можем конкурировать даже с канадским долларом", - приводит слова владельца маленькой компании Юдит Джевелл (Judith Jewell) International Herald Tribune. Начиная с 1997 года, когда канадская валюта начла длительное снижение по отношению к американской, Джевелл начала проигрывать канадским конкурентам, поскольку затраты на производство у них были ниже, и была вынуждена сократить количество работающих у себя на производстве. Согласно расчетам другого эксперта профессора Роберта Лоуренса, около 40 процентов американского импорта произведено на дочерних предприятиях американских фирм.В этой многогранности кроется одна их причин того, что министр финансов Пол О'Нил отвергает повторяющиеся требования от промышленных лоббистов об умеренном ослаблении доллара. С одной стороны, полагает Пол О'Нил, рыночные силы должны определять ценность валюты, но с другой сильный доллар отражает силу американской экономики, стремление иностранцев делать в нее инвестиции

Анализируя динамику курса за последние пару месяцев, невольно приходишь к мысли, что изменение курса доллара по отношению ко многим валютам не подчиняется законам экономики. Вроде бы, в условиях экономического кризиса на рынке США, курс доллара по отношению к другим валютам расти не должен. Однако, рост налицо, например, по отношению к евро и по отношению к рублю.

Думаю эра господства США после кризиса закончится, если они не устроят дефолт или не начнут большую войну с большим количеством жертв(Естественно после таких событий дефолт доллара будет вполне логичным и ни у кого не вызовет подозрений. А обвинят во всем конечно «проклятых террористов»). Как бы там не получалось, чтобы выииграли США остальной мир должен очень сильно пострадать.

На фоне всего вышесказанного хотелось бы отметить, что в связи с последним кризисом доллар все-таки навсегда утратит лидирующие позиции в мире. Геополитическая структура мира изменилась от однополюсного панамериканского к многополярному миру, появились крупные региональные игроки, с которыми США придется считаться. Это в свою очередь повлечет к укреплению региональных валют, в том числе и евро, валютные риски евро уменьшатся, следовательно снизится обменная маржа, и евро станет более привлекательной валютой для сбережений. Этот процесс неотвратим.

Гениально браво Америка! Придумать кризисы как выгоду. Печатаем много долларов и у всех их относительно мало и все просят и их США одалживают кому надо. У Росии было 100 из за изменения маштаба стало 50 они одолжили и еще должны. Также Китай и Япония и т.п. А теперь совместно будем укреплять доллар. И это правильно.Кто умнее и имеет знания получает больше.Росия разрабатывает оружие чтобы застрелится.Украина берет бумагу (доллары)и платит за газ.Кризис кончился .Это уже волны последствия воздействия.

Практически все современные экономические модели были созданы и опробованы в США. США явля.тся крупнейшим должником в мире. Государственные облигации США являются самыми надежными, несмотря ни на что и "весь мир" скупал и скупает эти ценные бумаги, крупнейшим кредитором из которых является Китай. Всей мировой экономике просто необходимы сильные и устойчивые США, т.к. они являются "локомотивом" мировой экономики и соответственно как работает "локомотив" так и едут за ним "вагоны" (остальные страны). На мой взгляд статья затрагивает основные тезисы и причины провала мировой экономики и автор верно заметил, что нынешняя система будет существовать, т.к. у нее нет альтернативы.

Несомненно, мировым лидеров была и остается быть Америка. Финансовый кризис В Америке заставил многие страны запаниковать, но не более того. Американская экономика всё равно остается лидирующей на сегодняшнем рынке. Эта страна доказала, что стабильность, которую поддерживало она многие годы, не присуще ни одной стране в мире. Если пойдет спад у Америки, то остальные страны пойдут за ней по цепочке, ведь весть процесс организации скопирован у Америки. Эра американского доллара не закончится. Опять-таки стабильнее и надежнее страны просто нет. Даже в данный момент доллар является наиболее низко рискованной валютой. В будущем, экономика Америки будет только процветать. И сомневаться в столь стабильной стране просто нет смысла.

Да, надо признать последние несколько десятилетий Америка занимает лидирующие позиции во всех отраслях экономики и социального развития. если объективно оценить экономическую политику каждой страны, то ,выяснится, что подавляющее большинство стран пошли , так сказать, по проторенной дорожке. А именно используют уже проверенную временем финансово экономическую систему США.До появления всемирной болезни под название глобальный экономический кризис каждый был положение дел в своем государстве. Страна развилась, финансовая система находилась в состоянии стабильности и необходимая прибыль в нужном русле стекалась в государственную казну. Почти никто не отдает себе отчета в том, что эту самую международную стабильность не без труда ,думаю, старались поддерживать именно США. Взяв на себя тяжелое бремя лидеров Америка должна была обеспечивать выполнении обязательств перед всей мировой экономикой,максимально предостерегаю её от возможных потрясений.И тот факт, что переломный момент всё-таки наступил не дает права большинству стран сваливать вину только на США, мол везите сами, а мы умываем руки. До этого опробованной системой пользовались, так давай всем миром искать выход. И я думаю в наш век стремительно развивающих технологий нельзя, чтобы только одна страна была в ответе, так сказать, за всё мировое сообщество. Необходим еще один уверенный лидер,готовый в трудную минуту взвалить на свои плечи часть проблем.Честно говоря, никогда не думала, что буду защищать Америку,но и наверное, смиряться с её единоличным господством надоело очень многим, а для этого необходимо искать свои собственные уникальные стратегии развития экономики для каждой станы в отдельности.