В России наметился кризис процентных ставок. Рентабельность реального сектора экономики ниже банковских ставок процента и рентабельности самих банков. Положение усугубляется политикой высокого процента со стороны Центробанка. Как же изменить сложившееся положение вещей?

1. Базовые ресурсы и цены на них. Согласно прогнозу «Banc of America Securities - Merrill Lynch», во второй половине 2009 года произойдёт сокращение предложения нефти. Причем произойдёт снижение добычи нефти не только в странах ОПЕК, но и в странах, не входящих в мировой картель. Цена будет колебаться в районе 50-52 долларов за баррель. Вместе с тем, минимальная цена, которая необходима для привлечения достаточных инвестиций в данную отрасль, составляет 72 доллара за баррель. Как видим, может возникнуть ситуация недоинвестирования нефтяной отрасли. Интересно отметить, что спрос на энергоносители не будет сокращаться значительно. Более того, спрос может возрасти вследствие снижения ставок рефинансирования во многих странах и общей кейнсианской политики преодоления кризиса за счёт стимулирования спроса.

Цена на ресурсы, в частности, на энергоносители, входит в цену многих производимых продуктов и услуг, следовательно, определяет общий уровень цен в экономике. Вместе с тем ресурсы с неэластичным спросом становятся объектом спекуляций и монополистического контроля. Поэтому механизм ценообразования на них автоматически включает спекулятивную компоненту. Финансовая система по существу обслуживает именно ресурсные рынки. Разрастание финансовых рынков за последние 25 лет привело к явному доминированию сектора финансовых услуг и банков над «реальной» экономикой, причём этим секторам довольно удобно обслуживать ресурсные рынки в силу их лёгкого перехода в спекулятивное состояние.

Оборот денежной массы через все биржи мировой экономики в несколько раз превышает годовой валовой продукт. Множатся финансовые услуги, разрастается транспортная инфраструктура, торговля, связь, средства коммуникации. Меняется структура реального сектора, причём наблюдается сокращение промышленности, сельского хозяйства и рост доли секторов услуг, особенно финансово-банковского сектора. Интересно отметить, что эта тенденция характерна для развитых стран Запада, но не характерна, например, для Китая, где наблюдается увеличение доли промышленности и даже сельского хозяйства. В России, как отмечал министр финансов А.Кудрин на XI Петербургском экономическом Форуме, доля промышленности составляет около 30%, сельского хозяйства 5,4%, что значительно выше, чем во Франции, Германии и других развитых странах, где доминируют сектор услуг и финансов. Такая логика и подобное объяснение далеки от адекватности.

Дело в том, что структурные изменения в экономике должны сопровождаться повышением эффективности промышленности и сельского хозяйства, которое будет своеобразной компенсацией сокращения их доли в экономике, сбалансированным распределением финансов между этими секторами, что выражается в показателях рентабельности, влияющих на межсекторный перелив ресурсов. Иными словами, рост секторов услуг, включая банковский сектор и финансы, является закономерным отражением повышения уровня жизни и производительности, качества и эффективности капитала, обеспеченного финансами и эффективной финансовой системой.

2. Парадокс процентных ставок. Не удивительно, что развитые страны Запада в условиях глобального финансового кризиса снижают, а не понижают процентные ставки. Когда ощущается нехватка ликвидности, они делают деньги дешёвыми, доступными, потому как искусственно возникает эффект «схлопывания», то есть их дефицит. Целью экономической политики становится поддержать хозяйственную активность и сохранение до кризисных экономических пропорций, чтобы рост безработицы в период кризиса не подорвал отдельные сектора экономики и не создал фатальных для её будущего диспропорций в распределении ресурсов и эффективности.

Как следует из рис.1, изменение процента в России, США и Европе обнаруживает следующие две важнейшие закономерности. Во-первых, процентная ставка в России значительно превышает ставку процента в США и Европе. Во-вторых, имеется чётко прослеживаемая закономерность, когда в США и Европе ставка снижается, в России её повышают и наоборот. Таким образом, как будто складываются условия для привлечения капитала в страну, однако это привлечение абсолютно не связано с возможностями приложения этого капитала и продуктивного наращивания. Капитал не будет поступать в необходимом объёме при разрушении объектов его потенциального приложения, при нарушениях во внутреннем инвестиционном процессе. Высокий процент нужен как средство борьбы с инфляцией, а именно такое объяснение неоднократно давалось главой финансового ведомства России. Якобы для стимулирования инвестиций в высокотехнологичных секторах нужна низкая инфляция, чего можно добиться высоким процентом. При этом, очевидно, не учитывается разрушительное влияние высокого процента на инвестирование и реализацию проектов в высокотехнологичных секторах. Иллюзия, что высокий процент позволит удержать капитал в России или привлечь капитал из-за границы, развеивается благодаря выше приведенным рассуждениям. Высокий процент убивает к этому времени все отечественные производства, что даже в случае его притока лишает зарубежный капитал опоры; остаётся только ресурсная база.

Рис.1. Динамика банковской ставки процента.

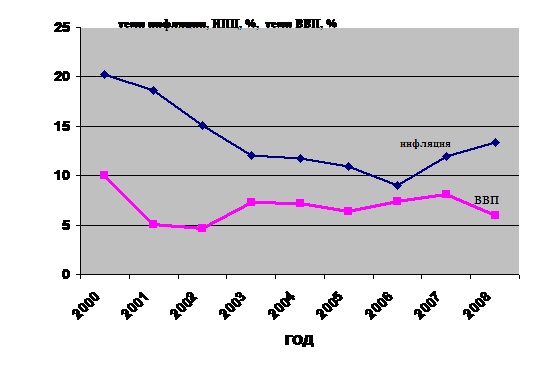

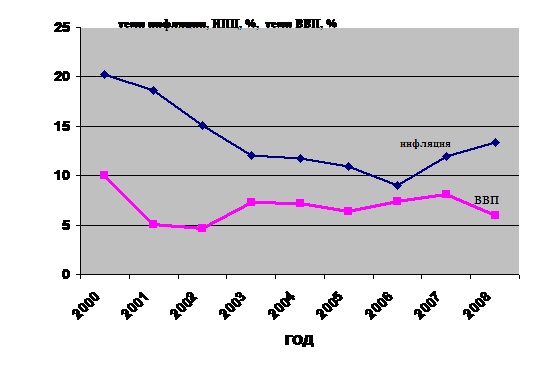

На рис.2 представлено изменение темпа ВВП и инфляции в России 2000-2008 гг. Как видно, динамика этих параметров не согласована, то есть нельзя сказать, что увеличение темпа роста экономики связано с торможением инфляции или ее ускорением. Точнее, наблюдаются различные отрезки, на которых снижение темпа инфляции сопровождается снижением темпа роста ВВП, а увеличение темпа инфляции - снижением темпа роста ВВП.

Рис.2. Темп ВВП и инфляции в России.

В условиях финансового кризиса наблюдается рецессия экономики России, при этом темп инфляции увеличивается и высокий процент способствует этому. Рост инфляции сопровождается сокращением производства, что, несомненно, усиливает инфляционные процессы. Важная проблема состоит в том, что банковский сектор и реальный сектор экономики имеют различные возможности в развитии, более того, отсутствует соответствие и необходимая с точки зрения недопущения кризисов взаимозависимость этих секторов. Подобно тому, как несоответствие производительных сил и производственных отношений приводит к возникновению кризисов капиталистической системы, несоответствие в развитии банковского и реального секторов также составляет причину и выражение современного финансово-экономического кризиса капитализма. Процент существенно превышает рентабельность реальных секторов - при таком условии эффективное развитие просто невозможно. В советской системе банковский сектор имел явно подчинённое значение, основные функции планирования и реализации проектов выполнял Госплан. В экономике рынков банки являются образующими игроками кредитного рынка, в кредитах нуждаются инноваторы, выступающие двигателями экономического развития. В связи с этим проблема разрыва между процентом и рентабельностью реальных секторов представляется институциональной проблемой, решение которой возможно только при реструктуризации банковской системы таким образом, чтобы понизить процент под реальную рентабельность, а также настроить банковский сектор под потребности реальных секторов экономики. Подобные структурные перемены потребуют ресурсов и организационно-институциональных корректировок, которые невозможны в рамках модели IS-LM, которая «слепа» к таким факторам и слишком «агрегированно» представляет реальные сектора в виде единого товарного рынка и его равновесия безотносительно к динамике рентабельностей этих секторов.

Одновременно нужно отметить, что успехи макроэкономического развития России довольно скромны. Как видно из табл.1 продолжает сокращаться население, причём в 2008 году эта тенденция опять усилилась. Возросла безработица, причём её величина почти в 2 раза превышает показатель 1992 года. По вводу в эксплуатацию жилых помещений Россия только вышла на уровень 1995 года, по уровню ВВП на душу населения - на уровень 1990 года только в 2007 году, средняя номинальная заработная плата не составляет даже 500 долларов.

Таблица 1. Макропоказатели развития России в 1990- 2008 гг.

Такое развитие вряд ли можно признать успешным, хотя, безусловно, экономический рост по формальным признакам лучше его отсутствия.

Нужно особо отметить и, обращаясь к фактам экономической динамики за прошлые годы, ещё раз напомнить, что явление «разрыва» «процентная ставка-рентабельность» не является чем-то новым для российской экономики. Этот эффект обнаруживается не только по данным 2007-2009 гг., но и много ранее. Приведём два графика, полученных Центром макроэкономического анализа и прогнозирования за период 1992-1996 (рис.3-4).

Рис.3. Процентная ставка и рентабельность реального сектора российской экономики 1992-1996 гг. (естественная процентная ставка показатель отражает уровень рентабельности в промышленности с учетом скорости оборота запасов).

Как видим из рисунка 3, рентабельность в промышленности с учётом скорости оборота запасов до декабря 1992 года была выше процентной ставки. Если обратиться к рис.1 и сравнить с текущей рентабельностью в промышленности в период 2000-2008 гг., то процентная ставка (ставка рефинансирования) значительно превышает рентабельность промышленного производства.

Рис.4. Рентабельности промышленности России 1994-1996.

Процесс снижения рентабельности в промышленности продолжался с некоторым торможением на протяжении всех последующих лет и по отдельным производствам реальный показатель составил 4% в 2008 году. Снижение эффективности российских обрабатывающих производств, их технологическая отсталость представляют угрозу национальной безопасности России, а превышение процентных ставок рентабельности промышленных производств -основную диспропорцию экономического развития.

Примечательно также то, что рентабельность по секторам экономики и особенно промышленности России в период 2000-2007 гг. в целом снижалась, при этом доминирующими по рентабельности оставались отрасли нефтяной, газовой и металлургической промышленности. Если рентабельность «Exxon Mobil» (США), «Chevron Texaco», «Royal Dutch/Shell» и «BP» составляла в период 2000-2007 гг. от 6 до 12%, то рентабельность российских компаний этого же сектора, таких как «Юкос», «Сибнефть», «ТНК» и «Лукойл», колебалась в диапазоне от 23 до 55%. Если взять рентабельность НИОКР за рубежом, нефтяные компании которых перечислены выше, то это будет 5-8%, иногда даже 10%. Применительно же к России это соответственно 3-5%. Таким образом, разрыв выглядит довольно значительным. Особенно существенным является то обстоятельство, что рентабельность капитала банковского сектора в период с 2003 по 2008 гг. возросла с 18 до 26, 4%, а рентабельность активов с 2,6 до 3,2%.

3. Как выйти из тупика? Таким образом, величина рентабельности банковского сектора значительно превосходит ставку рефинансирования (процентную ставку) и рентабельность реального сектора экономики. Данный эффект фактически является количественным воплощением отрыва финансового сектора экономики от реальных секторов. Уравнение И.Фишера превращается в неравенство, так как определённая величина денежной массы обслуживает сугубо финансовые трансакции, поэтому произведение денежной массы на скорость оборота денег не равно произведению индекса цен на объём произведенной продукции. Правда, последний параметр уравнения часто рассматривается как объём трансакционных сделок в экономике - в этом случае тождество должно сохраняться.

Ресурсы являются ограниченными, особенно для стран, стремящихся приблизиться к самому высокому социальному уровню, достигнутому за счёт значительного использования энергетических ресурсов и их производительного использования. Ограниченность ресурса действует в направлении увеличения его стоимости. Этот эффект, обусловленный, в том числе неэластичным спросом, позволяет воссоздавать «игру» на повышение или понижение стоимости. Особую роль в организации данной игры занимают страны, владеющие и добывающие энергетические ресурсы, контролирующие и калькулирующие их цену. Картелизация цены на нефть и газ часто идёт вразрез с чисто «рыночной» логикой ценообразования, так что цена может совершенно не отражать затраты по добыче и транспортировке энергетического ресурса, а также может быть недостаточной для инвестирования данной отрасли.

Нефть и газ становятся очень удобными активами в мировой спекулятивной игре. Они выступают аналогом акций и иных ценных бумаг на фондовой бирже. Поэтому колебания цены на эти активы никак не отражают реальной потребности, затрат, стоимости этих активов. По этой причине моноэкспортные развивающиеся страны, обладающие энергетическим сырьём (нефтью, газом), могут испытывать серьёзные трудности в развитии своей экономики при резком снижении цены на нефть и, наоборот, занимать относительно благоприятное положение при резком возрастании этой цены. Рост цены увеличивает ликвидные средства соответствующих стран, а сокращение - снижает их. Противоборство стран, заинтересованных в снижении и увеличении цены действует в сторону провокации кризисов.

Какие же могут быть рекомендации по преодолению такой ситуации?

На мой взгляд, выход был предложен в Российской академии наук в рамках развитой Д.С.Львовым концепции национального имущества, согласно которой энергетическая сфера должна полностью контролироваться государством, а природно-ресурсная рента расходоваться в интересах всех граждан страны. Это позволило бы ввести и обоснованное ценообразование на добываемые ресурсы, исключить участие этих активов в финансовой игре и столь необоснованную динамику цены, когда в считанные недели цена колеблется от 150 долларов до 50-60 долларов за баррель и обратно. Одновременно необходима промышленно-структурная политика, выправляющая перекос в межсекторной рентабельности, и гибкое управление процентными ставками, отражающими реальную стоимость используемых в обороте денег.

Подобие промышленной политики, проводимой сегодня правительством, не отражает актуальные задачи, стоящие перед российской и мировой экономикой и не способно решить эти задачи. Приведу пример разработки Министерством промышленности и торговли РФ перечня автомобилей, при покупке которых можно рассчитывать на льготные условия кредитования. Государство собирается компенсировать банкам 2/3 процентной ставки (ставки рефинансирования) по кредитам, выданным на приобретение некоторых автомобилей, выпускаемых на территории России. В данный список попали 30 моделей автомобилей, стоимость которых не превышает 350 тыс. рублей. Однако не ясно, почему в этом перечне оказались модели, которые дороже указанной суммы и не оказались отдельные модели, которые дешевле. Более того, как быть с указанной суммой? Почему именно 350 тыс. рублей, а не 300 или не 500 тыс. рублей и будет ли индексироваться эта сумма, либо вообще изменяться? Чиновники сами определяют список автомобилей и резервы снижения цены до указанного уровня по каждой модели. Кроме того, они разрабатывают и список банков, которым будет разрешено работать с таким кредитом. При этом никто не задумывается о необходимости данной меры, её целесообразности и величине стимулирующего влияния на промышленность. Никого не волнует явно коррупционный характер самой модели предоставления такого кредита, не говоря уже о том, что инфраструктура России абсолютно не готова принять всё увеличивающееся число автомобилей. Властям следует осознать, что уровень жизни определяется не числом автомобилей на душу населения, а возможностью их комфортного использования.

Как видим, промышленно-структурная политика не должна сводиться к столь поверхностным и по существу ничего не меняющим корректировкам, а должна изменять базовые пропорции промышленной системы и повышать её эффективность, разумеется, не за счёт распространения числа коррупционных списков и сделок и разделения рынка в нижней части ценового диапазона.

Относительно международного картеля ОПЕК и картелизации мирового газового рынка необходимо отметить, что выход состоит в изменении роли и организационного поведения этих картелей. Необходимо планировать объёмы добычи, поставок и цену, задавать и гарантировать эти величины, не допуская значительных колебаний, и исключить игровые эффекты с названными активами. Возможно, дополнительный анализ приведёт к решению роспуска данных картелей и планированию использования энергетических ресурсов планеты земля на уроне ООН.

Цена на ресурсы, в частности, на энергоносители, входит в цену многих производимых продуктов и услуг, следовательно, определяет общий уровень цен в экономике. Вместе с тем ресурсы с неэластичным спросом становятся объектом спекуляций и монополистического контроля. Поэтому механизм ценообразования на них автоматически включает спекулятивную компоненту. Финансовая система по существу обслуживает именно ресурсные рынки. Разрастание финансовых рынков за последние 25 лет привело к явному доминированию сектора финансовых услуг и банков над «реальной» экономикой, причём этим секторам довольно удобно обслуживать ресурсные рынки в силу их лёгкого перехода в спекулятивное состояние.

Оборот денежной массы через все биржи мировой экономики в несколько раз превышает годовой валовой продукт. Множатся финансовые услуги, разрастается транспортная инфраструктура, торговля, связь, средства коммуникации. Меняется структура реального сектора, причём наблюдается сокращение промышленности, сельского хозяйства и рост доли секторов услуг, особенно финансово-банковского сектора. Интересно отметить, что эта тенденция характерна для развитых стран Запада, но не характерна, например, для Китая, где наблюдается увеличение доли промышленности и даже сельского хозяйства. В России, как отмечал министр финансов А.Кудрин на XI Петербургском экономическом Форуме, доля промышленности составляет около 30%, сельского хозяйства 5,4%, что значительно выше, чем во Франции, Германии и других развитых странах, где доминируют сектор услуг и финансов. Такая логика и подобное объяснение далеки от адекватности.

Дело в том, что структурные изменения в экономике должны сопровождаться повышением эффективности промышленности и сельского хозяйства, которое будет своеобразной компенсацией сокращения их доли в экономике, сбалансированным распределением финансов между этими секторами, что выражается в показателях рентабельности, влияющих на межсекторный перелив ресурсов. Иными словами, рост секторов услуг, включая банковский сектор и финансы, является закономерным отражением повышения уровня жизни и производительности, качества и эффективности капитала, обеспеченного финансами и эффективной финансовой системой.

2. Парадокс процентных ставок. Не удивительно, что развитые страны Запада в условиях глобального финансового кризиса снижают, а не понижают процентные ставки. Когда ощущается нехватка ликвидности, они делают деньги дешёвыми, доступными, потому как искусственно возникает эффект «схлопывания», то есть их дефицит. Целью экономической политики становится поддержать хозяйственную активность и сохранение до кризисных экономических пропорций, чтобы рост безработицы в период кризиса не подорвал отдельные сектора экономики и не создал фатальных для её будущего диспропорций в распределении ресурсов и эффективности.

Как следует из рис.1, изменение процента в России, США и Европе обнаруживает следующие две важнейшие закономерности. Во-первых, процентная ставка в России значительно превышает ставку процента в США и Европе. Во-вторых, имеется чётко прослеживаемая закономерность, когда в США и Европе ставка снижается, в России её повышают и наоборот. Таким образом, как будто складываются условия для привлечения капитала в страну, однако это привлечение абсолютно не связано с возможностями приложения этого капитала и продуктивного наращивания. Капитал не будет поступать в необходимом объёме при разрушении объектов его потенциального приложения, при нарушениях во внутреннем инвестиционном процессе. Высокий процент нужен как средство борьбы с инфляцией, а именно такое объяснение неоднократно давалось главой финансового ведомства России. Якобы для стимулирования инвестиций в высокотехнологичных секторах нужна низкая инфляция, чего можно добиться высоким процентом. При этом, очевидно, не учитывается разрушительное влияние высокого процента на инвестирование и реализацию проектов в высокотехнологичных секторах. Иллюзия, что высокий процент позволит удержать капитал в России или привлечь капитал из-за границы, развеивается благодаря выше приведенным рассуждениям. Высокий процент убивает к этому времени все отечественные производства, что даже в случае его притока лишает зарубежный капитал опоры; остаётся только ресурсная база.

Рис.1. Динамика банковской ставки процента.

На рис.2 представлено изменение темпа ВВП и инфляции в России 2000-2008 гг. Как видно, динамика этих параметров не согласована, то есть нельзя сказать, что увеличение темпа роста экономики связано с торможением инфляции или ее ускорением. Точнее, наблюдаются различные отрезки, на которых снижение темпа инфляции сопровождается снижением темпа роста ВВП, а увеличение темпа инфляции - снижением темпа роста ВВП.

Рис.2. Темп ВВП и инфляции в России.

В условиях финансового кризиса наблюдается рецессия экономики России, при этом темп инфляции увеличивается и высокий процент способствует этому. Рост инфляции сопровождается сокращением производства, что, несомненно, усиливает инфляционные процессы. Важная проблема состоит в том, что банковский сектор и реальный сектор экономики имеют различные возможности в развитии, более того, отсутствует соответствие и необходимая с точки зрения недопущения кризисов взаимозависимость этих секторов. Подобно тому, как несоответствие производительных сил и производственных отношений приводит к возникновению кризисов капиталистической системы, несоответствие в развитии банковского и реального секторов также составляет причину и выражение современного финансово-экономического кризиса капитализма. Процент существенно превышает рентабельность реальных секторов - при таком условии эффективное развитие просто невозможно. В советской системе банковский сектор имел явно подчинённое значение, основные функции планирования и реализации проектов выполнял Госплан. В экономике рынков банки являются образующими игроками кредитного рынка, в кредитах нуждаются инноваторы, выступающие двигателями экономического развития. В связи с этим проблема разрыва между процентом и рентабельностью реальных секторов представляется институциональной проблемой, решение которой возможно только при реструктуризации банковской системы таким образом, чтобы понизить процент под реальную рентабельность, а также настроить банковский сектор под потребности реальных секторов экономики. Подобные структурные перемены потребуют ресурсов и организационно-институциональных корректировок, которые невозможны в рамках модели IS-LM, которая «слепа» к таким факторам и слишком «агрегированно» представляет реальные сектора в виде единого товарного рынка и его равновесия безотносительно к динамике рентабельностей этих секторов.

Одновременно нужно отметить, что успехи макроэкономического развития России довольно скромны. Как видно из табл.1 продолжает сокращаться население, причём в 2008 году эта тенденция опять усилилась. Возросла безработица, причём её величина почти в 2 раза превышает показатель 1992 года. По вводу в эксплуатацию жилых помещений Россия только вышла на уровень 1995 года, по уровню ВВП на душу населения - на уровень 1990 года только в 2007 году, средняя номинальная заработная плата не составляет даже 500 долларов.

Таблица 1. Макропоказатели развития России в 1990- 2008 гг.

| Год |

Естественный прирост, чел. |

Средне номинальная зарплата, руб. |

Численность безработных, млн. чел. |

Ввод в эксплуатацию жилых помещений, млн. м2. |

ВВП на душу населения, долл. |

| 1990 |

|

|

|

|

2 606 |

| 1991 |

|

|

|

|

2 465 |

| 1992 |

|

5 995 |

3,60 |

|

2 160 |

| 1993 |

- 750 356 |

58 663 |

3,60 |

19,00 |

1 926 |

| 1994 |

- 893 207 |

220 351 |

5,70 |

18,30 |

1 686 |

| 1995 |

- 840 005 |

472 392 |

6,40 |

18,00 |

1 618 |

| 1996 |

- 777 611 |

790 210 |

7,30 |

13,70 |

1 564 |

| 1997 |

- 755 836 |

950 205 |

8,10 |

13,00 |

1 591 |

| 1998 |

- 705 452 |

1 052 |

9,70 |

12,30 |

1 511 |

| 1999 |

- 929 627 |

1 523 |

8,90 |

12,70 |

1 614 |

| 2000 |

- 958 532 |

2 223 |

7,00 |

11,00 |

1 775 |

| 2001 |

- 943 252 |

3 240 |

6,20 |

10,00 |

1 870 |

| 2002 |

- 935 305 |

4 360 |

6,30 |

10,10 |

1 968 |

| 2003 |

- 888 525 |

5 499 |

5,80 |

10,80 |

2 122 |

| 2004 |

- 792 925 |

6 740 |

6,10 |

10,80 |

2 268 |

| 2005 |

- 846 559 |

8 555 |

5,70 |

14,00 |

2 444 |

| 2006 |

- 687 066 |

10 634 |

5,10 |

16,10 |

2 637 |

| 2007 |

- 470 323 |

13 593 |

4,60 |

16,40 |

2 668 |

| 2008 |

-531435 |

|

6,8 |

16,80 |

|

Такое развитие вряд ли можно признать успешным, хотя, безусловно, экономический рост по формальным признакам лучше его отсутствия.

Нужно особо отметить и, обращаясь к фактам экономической динамики за прошлые годы, ещё раз напомнить, что явление «разрыва» «процентная ставка-рентабельность» не является чем-то новым для российской экономики. Этот эффект обнаруживается не только по данным 2007-2009 гг., но и много ранее. Приведём два графика, полученных Центром макроэкономического анализа и прогнозирования за период 1992-1996 (рис.3-4).

Рис.3. Процентная ставка и рентабельность реального сектора российской экономики 1992-1996 гг. (естественная процентная ставка показатель отражает уровень рентабельности в промышленности с учетом скорости оборота запасов).

Как видим из рисунка 3, рентабельность в промышленности с учётом скорости оборота запасов до декабря 1992 года была выше процентной ставки. Если обратиться к рис.1 и сравнить с текущей рентабельностью в промышленности в период 2000-2008 гг., то процентная ставка (ставка рефинансирования) значительно превышает рентабельность промышленного производства.

Рис.4. Рентабельности промышленности России 1994-1996.

Процесс снижения рентабельности в промышленности продолжался с некоторым торможением на протяжении всех последующих лет и по отдельным производствам реальный показатель составил 4% в 2008 году. Снижение эффективности российских обрабатывающих производств, их технологическая отсталость представляют угрозу национальной безопасности России, а превышение процентных ставок рентабельности промышленных производств -основную диспропорцию экономического развития.

Примечательно также то, что рентабельность по секторам экономики и особенно промышленности России в период 2000-2007 гг. в целом снижалась, при этом доминирующими по рентабельности оставались отрасли нефтяной, газовой и металлургической промышленности. Если рентабельность «Exxon Mobil» (США), «Chevron Texaco», «Royal Dutch/Shell» и «BP» составляла в период 2000-2007 гг. от 6 до 12%, то рентабельность российских компаний этого же сектора, таких как «Юкос», «Сибнефть», «ТНК» и «Лукойл», колебалась в диапазоне от 23 до 55%. Если взять рентабельность НИОКР за рубежом, нефтяные компании которых перечислены выше, то это будет 5-8%, иногда даже 10%. Применительно же к России это соответственно 3-5%. Таким образом, разрыв выглядит довольно значительным. Особенно существенным является то обстоятельство, что рентабельность капитала банковского сектора в период с 2003 по 2008 гг. возросла с 18 до 26, 4%, а рентабельность активов с 2,6 до 3,2%.

3. Как выйти из тупика? Таким образом, величина рентабельности банковского сектора значительно превосходит ставку рефинансирования (процентную ставку) и рентабельность реального сектора экономики. Данный эффект фактически является количественным воплощением отрыва финансового сектора экономики от реальных секторов. Уравнение И.Фишера превращается в неравенство, так как определённая величина денежной массы обслуживает сугубо финансовые трансакции, поэтому произведение денежной массы на скорость оборота денег не равно произведению индекса цен на объём произведенной продукции. Правда, последний параметр уравнения часто рассматривается как объём трансакционных сделок в экономике - в этом случае тождество должно сохраняться.

Ресурсы являются ограниченными, особенно для стран, стремящихся приблизиться к самому высокому социальному уровню, достигнутому за счёт значительного использования энергетических ресурсов и их производительного использования. Ограниченность ресурса действует в направлении увеличения его стоимости. Этот эффект, обусловленный, в том числе неэластичным спросом, позволяет воссоздавать «игру» на повышение или понижение стоимости. Особую роль в организации данной игры занимают страны, владеющие и добывающие энергетические ресурсы, контролирующие и калькулирующие их цену. Картелизация цены на нефть и газ часто идёт вразрез с чисто «рыночной» логикой ценообразования, так что цена может совершенно не отражать затраты по добыче и транспортировке энергетического ресурса, а также может быть недостаточной для инвестирования данной отрасли.

Нефть и газ становятся очень удобными активами в мировой спекулятивной игре. Они выступают аналогом акций и иных ценных бумаг на фондовой бирже. Поэтому колебания цены на эти активы никак не отражают реальной потребности, затрат, стоимости этих активов. По этой причине моноэкспортные развивающиеся страны, обладающие энергетическим сырьём (нефтью, газом), могут испытывать серьёзные трудности в развитии своей экономики при резком снижении цены на нефть и, наоборот, занимать относительно благоприятное положение при резком возрастании этой цены. Рост цены увеличивает ликвидные средства соответствующих стран, а сокращение - снижает их. Противоборство стран, заинтересованных в снижении и увеличении цены действует в сторону провокации кризисов.

Какие же могут быть рекомендации по преодолению такой ситуации?

На мой взгляд, выход был предложен в Российской академии наук в рамках развитой Д.С.Львовым концепции национального имущества, согласно которой энергетическая сфера должна полностью контролироваться государством, а природно-ресурсная рента расходоваться в интересах всех граждан страны. Это позволило бы ввести и обоснованное ценообразование на добываемые ресурсы, исключить участие этих активов в финансовой игре и столь необоснованную динамику цены, когда в считанные недели цена колеблется от 150 долларов до 50-60 долларов за баррель и обратно. Одновременно необходима промышленно-структурная политика, выправляющая перекос в межсекторной рентабельности, и гибкое управление процентными ставками, отражающими реальную стоимость используемых в обороте денег.

Подобие промышленной политики, проводимой сегодня правительством, не отражает актуальные задачи, стоящие перед российской и мировой экономикой и не способно решить эти задачи. Приведу пример разработки Министерством промышленности и торговли РФ перечня автомобилей, при покупке которых можно рассчитывать на льготные условия кредитования. Государство собирается компенсировать банкам 2/3 процентной ставки (ставки рефинансирования) по кредитам, выданным на приобретение некоторых автомобилей, выпускаемых на территории России. В данный список попали 30 моделей автомобилей, стоимость которых не превышает 350 тыс. рублей. Однако не ясно, почему в этом перечне оказались модели, которые дороже указанной суммы и не оказались отдельные модели, которые дешевле. Более того, как быть с указанной суммой? Почему именно 350 тыс. рублей, а не 300 или не 500 тыс. рублей и будет ли индексироваться эта сумма, либо вообще изменяться? Чиновники сами определяют список автомобилей и резервы снижения цены до указанного уровня по каждой модели. Кроме того, они разрабатывают и список банков, которым будет разрешено работать с таким кредитом. При этом никто не задумывается о необходимости данной меры, её целесообразности и величине стимулирующего влияния на промышленность. Никого не волнует явно коррупционный характер самой модели предоставления такого кредита, не говоря уже о том, что инфраструктура России абсолютно не готова принять всё увеличивающееся число автомобилей. Властям следует осознать, что уровень жизни определяется не числом автомобилей на душу населения, а возможностью их комфортного использования.

Как видим, промышленно-структурная политика не должна сводиться к столь поверхностным и по существу ничего не меняющим корректировкам, а должна изменять базовые пропорции промышленной системы и повышать её эффективность, разумеется, не за счёт распространения числа коррупционных списков и сделок и разделения рынка в нижней части ценового диапазона.

Относительно международного картеля ОПЕК и картелизации мирового газового рынка необходимо отметить, что выход состоит в изменении роли и организационного поведения этих картелей. Необходимо планировать объёмы добычи, поставок и цену, задавать и гарантировать эти величины, не допуская значительных колебаний, и исключить игровые эффекты с названными активами. Возможно, дополнительный анализ приведёт к решению роспуска данных картелей и планированию использования энергетических ресурсов планеты земля на уроне ООН.

Спасибо, что читаете «Капитал страны»! Получайте первыми самые важные новости в нашем Telegram-канале или Вступайте в группу в «ВКонтакте» или в «Одноклассниках»

* — соцсеть Х (бывшая Twitter; заблокирована в РФ)

Комментирование закрыто