Какая политика амортизации нужна России? Чем нелинейная схема лучше линейной? Можно провести корректное количественное сравнение двух схем амортизации? И есть ли альтернатива политике сложной нелинейной схемы? Каковы принципы ее построения?

В настоящее время в России уже заложены элементарные институциональные основы для активизации предприятий в части проведения ими той или иной амортизационной политики. Статьей 259 Налогового кодекса Российской Федерации для предприятий введена дополнительная «степень свободы»: из десяти групп амортизируемого имущества к объектам из 8-ой, 9-ой и 10-ой групп применяется линейный метод начисления амортизации; для остальных семи групп предприятие вправе само выбрать один из двух способов начисления амортизации – линейный (равномерный) или нелинейный (ускоренный). Таким образом, в хозяйственной практике имеет место своеобразный «плюрализм» в отношении способов начисления амортизации.

На первый взгляд, такая система выглядит вполне прогрессивной. Сама по себе возможность осуществления ускоренной амортизации не может не приветствоваться в условиях катастрофического устаревания производственных фондов страны и необходимости их ускоренного обновления. Однако, на наш взгляд, в данной области остается целый ряд вопросов, которые нуждаются в прояснении, а может быть, и в пересмотре. Чтобы обсуждение этих вопросов сделать конструктивным, перейдем на язык формул и цифр.

1. Линейная и нелинейная амортизация: разные нормы амортизации при одинаковом сроке службы

Современное законодательство предусматривает несколько параметров процесса амортизации основных средств. Среди них следующие: Т – срок эксплуатации основного средства; μ – норма линейной амортизации, которая равна μ=1/T; γ – норма нелинейной амортизации, которая равна γ= σμ, где σ – специальный норматив, в настоящее время равный двум: σ=2.

Нелинейная схема амортизации применяется до тех пор, пока остаточная стоимость имущества не достигнет 20% от его первоначальной стоимости, после чего эта остаточная стоимость берется в качестве базовой и амортизируется по линейной схеме вплоть до истечения срока полезного действия основного средства. Следовательно, нелинейная схема амортизации предусматривает еще один параметр: q – длина линейного «хвоста», которая в настоящее время составляет q=0,2.

Попытаемся выяснить, какой из двух способов амортизации выгоднее для предприятия. Так как сумма амортизационных начислений за весь период эксплуатации основного средства по обеим схемам одинакова и равна его первоначальной стоимости, то для ответа на поставленный вопрос следует воспользоваться понятием дисконтированной суммы амортизационных начислений. В соответствии с данным подходом любая денежная сумма рассматривается как капитал, то есть как средство, которое может быть капитализировано путем разнообразных вложений, позволяющих получать соответствующий доход – процент. Тогда дальнейшие наши построения дополняются еще одним параметром – величиной дисконта i (процент по депозиту в солидном банке, процент по государственным долговым обязательствам и т.п.).

Таким образом, методология нашего исследования состоит в моделировании дисконтированных потоков амортизационных начислений по двум схемам и сравнении соответствующих величин.

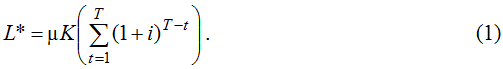

Для линейного метода величина ежегодных амортизационных начислений L(t) будет постоянна и равна L=μК, где K – начальная стоимость основного средства; t – возраст основного средства (количество отработанных лет). Тогда выражение для дисконтированной суммы амортизационных начислений по линейному методу L* выглядит так:

Учитывая, что выражение в скобках в (1) представляет собой геометрическую прогрессию, величину L* можно представить в более компактной форме:

Для нелинейного метода показатель амортизационных начислений N(t) будет выражаться следующей последовательностью величин:

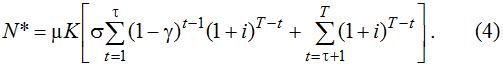

Отыскание дисконтированной суммы амортизационных начислений по нелинейному методу N* представляет собой чуть более сложную задачу. Для этого сначала необходимо определить период времени τ, в течение которого начисление амортизации идет по нелинейной схеме, после чего происходит переключение на линейную схему. Для этого достаточно учесть тот факт, что начисления по линейной схеме за период времени от τ до Т составят величину

Зная величину τ, легко вычислить дисконтированную сумму амортизационных начислений по нелинейному методу N*:

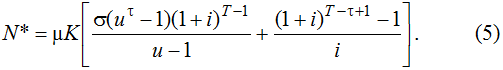

Введя для упрощения обозначение

Сравнение выведенных значений (2) и (5) позволяет решить вопрос о том, какая схема начисления амортизации более выгодна предприятию – линейная или нелинейная. Чтобы оценить масштабы преимущества того или иного вида амортизации, можно воспользоваться показателем среднегодового относительного преимущества нелинейной амортизации по сравнению с линейной r*:

Введение показателя (6) имеет не только чисто индикативное значение для получения конкретной оценки выигрыша от внедрения нелинейной схемы амортизации, оно имеет смысл и с точки зрения принятия стратегических внутрифирменных решений. Можно смело утверждать, что существует некоторая критическая величина r**, которая должна быть превышена для принятия положительного решения относительно нелинейного метода амортизации. На наш взгляд, для стабильной экономической среды, в которой практически отсутствует инфляция, пороговая величина r** должна составлять не менее 2%.

2. Линейная и нелинейная амортизация: количественные оценки и регулятивные императивы

Совокупность формул (2), (5), и (6) представляет собой тот методический инструментарий, который необходим для взвешенного анализа целесообразности применения нелинейной схемы амортизации. Для проведения прикладных расчетов для любой категории основных средств рассмотрим разные сценарии, которые позволят нам уяснить влияние каждого экономического параметра на итоговую картину. Во всех случаях для удобства будем полагать К=1, так как данная величина не сказывается на относительном выигрыше r*. Каждому из анализируемых сценариев соответствуют свои значения исходных параметров, которые представлены в табл.1 и сформированы таким образом, чтобы дать достаточно полную картину влияния каждого параметра на конечный результат. Расчетные величины по двум схемам амортизации приведены в табл.2.

| Номер сценария | Период эксплуатации Т, лет | Дисконт i, % | Нормативный мультипликатор σ | Линейный остаток q, % |

|---|---|---|---|---|

| 1 | 5,0 | 6,0 | 2,00 | 20,0 |

| 2 | 10,0 | 6,0 | 2,00 | 20,0 |

| 3 | 20,0 | 6,0 | 2,00 | 20,0 |

| 4 | 5,0 | 6,0 | 1,50 | 20,0 |

| 5 | 5,0 | 6,0 | 1,10 | 20,0 |

| 6 | 10,0 | 6,0 | 1,36 | 20,0 |

| 7 | 10,0 | 6,0 | 1,10 | 20,0 |

| 8 | 5,0 | 6,0 | 2,00 | 10,0 |

| 9 | 5,0 | 6,0 | 2,00 | 40,0 |

| 10 | 10,0 | 6,0 | 2,00 | 10,0 |

| 11 | 10,0 | 6,0 | 2,00 | 40,0 |

| Номер сценария | Норма линейной амортизации μ, % | Норма нелинейной амортизации μ, % | Период переключения τ, лет | Дисконтированная величина линейной амортизации L* | Дисконтированная величина нелинейной амортизации N* | Относительное среднегодовое преимущество r*, % |

|---|---|---|---|---|---|---|

| 1 | 20,0 | 40,0 | 4,0 | 1,13 | 1,46 | 5,3 |

| 2 | 10,0 | 20,0 | 8,0 | 1,31 | 1,55 | 1,6 |

| 3 | 5,0 | 10,0 | 16,0 | 1,84 | 2,14 | 0,8 |

| 4 | 20,0 | 30,0 | 4,0 | 1,13 | 1,32 | 3,1 |

| 5 | 20,0 | 22,0 | 4,0 | 1,13 | 1,16 | 0,5 |

| 6 | 10,0 | 14,0 | 8,0 | 1,32 | 1,32 | 0,0 |

| 7 | 10,0 | 11,0 | 8,0 | 1,32 | 1,19 | –1,0 |

| 8 | 20,0 | 40,0 | 4,5 | 1,13 | 1,38 | 4,1 |

| 9 | 20,0 | 40,0 | 3,0 | 1,13 | 1,59 | 7,1 |

| 10 | 10,0 | 20,0 | 9,0 | 1,31 | 1,47 | 1,1 |

| 11 | 10,0 | 20,0 | 6,0 | 1,31 | 1,68 | 2,5 |

Какие же выводы можно сделать на основе проведенных расчетов?

1. При действующих в настоящее время экономических параметрах нелинейная амортизация объектов всегда выгоднее линейной. Главной причиной, продуцирующей данный результат, является откровенно «задранный» нормативный мультипликатор σ=2, задающий соотношение между нормами линейной и нелинейной амортизации. Такой значительный выигрыш на старте предопределяет безальтернативную победу нелинейной схемы. Любопытно, что величина дисконта в рассматриваемом процессе ничего не меняет. Более того, вычислительные эксперименты показывают, что полученный результат сохраняется даже при отрицательных ставках дисконта (например, при

Является ли подобная регулятивная доктрина в отношении существующих схем амортизации рациональной?

На наш взгляд, нет. Здесь имеет место явная нелогичность регулирующих органов с институциональной точки зрения. Действие двух равноправных институтов (норм) в отношении амортизации, один из которых заведомо эффективней другого, с экономической точки зрения не имеет никакого смысла. Внедрять надо ту схему, которая лучше. Единственным аргументом в пользу такой политики может служить лишь тезис о сохранении у предприятия определенной свободы выбора.

В данном контексте уместно вспомнить исследование хозяйственного плюрализма, выполненное в 1988 г. Л.Е.Соколовским и посвященное сравнительному анализу действующих в Советском Союзе 80-х годов двух моделей хозяйственного расчета, которые были закреплены в «Законе о государственном предприятии (объединении)»1. Одним из результатов проведенного исследования был вывод о том, что организация хозяйства на основе одновременного применения обеих моделей хозрасчета не является теоретически безупречной. Этот вывод вытекал из того факта, что два идентичных и одинаково работающих предприятия могли оказаться в совершенно разном финансовом положении только из-за того, что применяли разные модели хозрасчета. Подобный эффект, возникающий из-за наличия хозяйственной альтернативы, сам по себе сильно подрывает положительные моменты, заложенные в системе сосуществования двух институциональных норм.

Применительно к системе существования двух схем амортизации правомерно поставить аналогичный вопрос: насколько рациональным с макро- и микроэкономических критериев является применение амортизационного плюрализма? Если эти системы дают принципиально разные результаты для идентичных предприятий, то не является ли это дезориентирующим фактором в их деятельности? Если же одна из двух схем является заведомо предпочтительней, то почему не оставить ее и не ликвидировать другую? Данные вопросы пока остаются открытыми.

Есть и еще один аспект против амортизационного плюрализма, который связан с существованием так называемых издержек на налоговое администрирование2. Дело в том, что даже если схема ускоренной амортизации с точки зрения дисконтированных платежей выгоднее, чем схема равномерной амортизации, то это еще не означает, что для предприятия на этом вопрос исчерпан. В данном случае следует еще учитывать издержки на налоговое администрирование, которые для схемы ускоренной амортизации, как правило, выше, чем для схемы равномерного начисления амортизации. Это связано с более сложной процедурой расчета и учета меняющейся величины амортизационных начислений. Оценить баланс выгод и потерь в результате выбора той или иной схемы амортизации на практике оказывается довольно трудно.

К сказанному следует добавить, что выбор нелинейной схемы отнюдь не означает полного отказа от линейного метода. По некоторым видам оборудования предприятие может производить амортизацию линейным методом, а по некоторым – нелинейным. В этом случае учет ведется одновременно по двум схемам, что, безусловно, повышает трудоемкость ведения отчетности и, как правило, повышает административные издержки.

Необходимо отметить и тот важный факт, что амортизационная политика на предприятии осуществляется по двум направлениям: бухгалтерского и налогового учета. Эти два вида учета отнюдь не идентичны применительно к процессу амортизации основных средств. Так, в бухгалтерском учете используется четыре способа амортизации, а в налоговом учете – два3. Подобное разграничение учетных процедур приводит к дополнительным затруднениям при работе с нелинейной схемой амортизации. Таким образом, целесообразность сосуществования двух схем амортизации при действующих параметрах (нормативах) вполне правомерно может быть поставлена под сомнение.

2. Представляется не логичным тот факт, что в настоящее время на восьмую, девятую и десятую группы из «Классификации основных средств, включаемых в амортизационные группы» метод нелинейной амортизации не распространяется. Данное решение представляется странным уже хотя бы потому, что мешает многим предприятия полностью перейти на нелинейную схему учета и тем самым сократить издержки на налоговое администрирование и бухгалтерский учет. Кроме того, расчеты показывают, что при сроке службы основных фондов более 20 лет преимущество нелинейной схемы практически обнуляется. Тем более не понятно, почему государство выступает против того, чтобы данные активы перевести на нелинейную схему учета.

Расчеты показывают, что для выравнивания выгод от линейной и нелинейной схем, необходимо радикально изменить ныне действующий нормативный мультипликатор σ=2. Так, при сроке службы оборудования в 10 лет дисконтированные суммы амортизационных начислений по двум методам уравниваются при значении нормативного мультипликатора в σ=1,36 (сценарий №6 в табл.2). Иными словами, переключение выигрыша на линейную схему происходит при весьма умеренных значениях нормативного мультипликатора и весьма длительных сроках службы основных фондов; для фондов с коротким жизненным циклом эффект переключения вообще не возникает. Только при значениях, лежащих в окрестности указанной цифры σ=1,36 для предприятия возникает реальная дилемма в выборе схемы амортизации. Если же оставить сегодняшние нормативные параметры, то такой мощный инструмент государственного регулирования деловой активности, как амортизационная политика, теряет свою гибкость и действенность.

3. Относительная выгодность нелинейной амортизации уменьшается по мере роста периода эксплуатации основного средства. Например, из сценария №3 (табл.2) видно, что при сроке службы, равном 20 годам, среднегодовой выигрыш нелинейной амортизации составляет исчезающе малую величину в 0,8%. Совершенно очевидно, что подобный разрыв в эффективности уже не имеет никакого значения для инвестиционных и инновационных стратегий предприятия. Возвращаясь к разговору о пороговом значении параметра r*, которое нами полагается равным 2%, можно говорить, что введение нелинейной схемы амортизации по-настоящему оправдывает себя только, для основных фондов с периодом эксплуатации в 7-8 лет; более длительный жизненный цикл основных средств является в значительной степени «толерантным» к выгодам нелинейной схемы.

4. Расчеты показывают, что на искомые выходные величины довольно сильное влияние оказывает длина линейного «хвоста» q. Например, при сроке службы оборудования в 5 лет двукратное увеличение норматива q с 20 до 40% приводит к росту дисконтированных амортизационных отчислений примерно на 1/3 (сценарии 8 и 9 в табл.2). Аналогичные действия при сроке службы оборудования в 10 лет приводят к росту дисконтированных амортизационных отчислений уже на 2/3 (сценарии 10 и 11). Таким образом, можно утверждать, что параметр q представляет собой довольно эффективный регулятор рентабельности нелинейной схемы начисления амортизации. Это означает, что при формировании параметров нелинейной схемы амортизации имеет смысл большее внимание уделять нормативу остаточной стоимости q, а не концентрировать все регулятивные усилия на параметре нормы амортизации γ. Как было показано выше, в настоящее время параметр γ является явно завышенным, в то время как параметр q можно считать заниженным. Учитывая тот факт, что сама логика и философия нелинейной схемы предполагают максимальную отдачу именно в первые моменты периода эксплуатации актива, растягивать нелинейный эффект почти на весь период амортизации не имеет смысла. Гораздо правильнее сосредоточить нелинейный эффект на относительно коротком начальном этапе срока службы, а линейный остаток сбросить на оставшийся срок.

3. Линейная и нелинейная амортизация: разные нормы амортизации при разном сроке службы

Все изложенное выше было направлено на исследование сравнительных преимуществ линейной и нелинейной схем амортизации при постулате о том, что обе схемы основаны на абсолютно равных условиях за исключением нормы амортизации. Однако возможна и другая постановка задачи, которая, на наш взгляд, является более интересной и содержательной. Мы вправе задать следующий острый вопрос: а так ли уж нужна нелинейная схема амортизации?

Дело в том, что амортизационная льгота и эффект ускорения окупаемости основных средств возникают не только при внедрении иного (нелинейного) механизма начисления амортизации с повышенными нормами амортизации, но и при уменьшении нормативных сроков эксплуатации имущественных объектов при сохранении традиционной (линейной) схемы амортизации. По своей сути нелинейная схема направлена на укорачивание того срока амортизации, в течение которого происходит возврат основной суммы средств, затраченной на покупку производственного актива. Не легче ли пойти по альтернативному пути: отказаться от сложной системы начисления амортизации, сохранить линейный метод, уменьшив исходный срок службы основного средства? Что в этом случае произойдет?

Надо признать, что такая постановка вопроса во многом является провокационной. Внедрив в хозяйственную практику нелинейную схему амортизации, Россия отнюдь не стала пионером в этой области. Аналогичные, похожие, а иногда и еще более сложные механизмы амортизации действуют и в других странах. Например, в Австралии, также как и в России, норма между линейной и нелинейной амортизацией носит постоянный характер, а во Франции и Испании данный норматив имеет более сложную природу и задается в виде шкалы в зависимости от срока полезного использования основного средства4. Вместе с тем радикальные амортизационные льготы вовсе не обязательно осуществляются с помощью нелинейной схемы. Например, в 1977 году Министерство международной торговли и промышленности Японии, чтобы побудить пользователей покупать более дорогие модели, обладавшие большими возможностями, сократило срок амортизации факсимильных аппаратов с 10 до 5 лет5, что соответствует двукратному уменьшению исходного 10-годового срока службы оборудования. В данном случае очень большая амортизационная льгота была достигнута в рамках традиционной линейной схемы амортизации.

Таким образом, вопрос о целесообразности выбора той или иной схемы амортизации в общем случае является неоднозначным. Для ответа на него необходим тщательный расчет. Для этого выведем соответствующие соотношения.

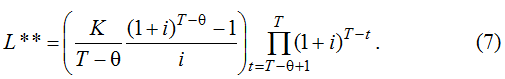

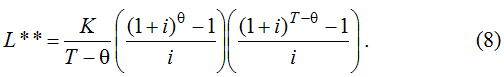

Рассмотрим кумулятивную дисконтированную сумму амортизационных начислений по линейному способу L**, которая эквивалентна величине (2) с учетом того, что для нее действует льгота по сроку службы оборудования Θ. Иными словами, полная амортизация стоимости оборудования происходит не за момент времени T, а за момент времени T–Θ. Таким образом, методология нашего исследования состоит в сравнении двух величин: «нелинейной» кумулятивной дисконтированной амортизации N* со сроком службы Т и повышенной нормой амортизации γ=σ/Т и «линейной» кумулятивной дисконтированной амортизации L** с нормативным сроком службы Т–Θ и повышенной нормой амортизации

Учитывая, что дисконтирование амортизационных отчислений в обоих случаях ведется в течение периода Т, искомая формула для кумулятивной дисконтированной величины L**, соответствующей ускоренной линейной амортизации основного средства, выглядит следующим образом:

Упростив выражение (7), получим окончательную формулу для кумулятивной дисконтированной величины L**:

Сравнение величины N*, вычисляемой по формуле (5), и величины L**, вычисляемой по формуле (8), позволяет ответить на поставленные вопросы о целесообразности введения амортизационной льготы в рамках линейной схемы по сравнению с нелинейной схемой.

Как и в предыдущем случае, ответ на поставленный вопрос в общем случае невозможен; он имеет смысл только при определенных параметрах. В этой связи можно рассмотреть следующее уравнение относительно временной амортизационной льготы Θ:

Данное уравнение позволяет определить величину Θ, при которой два способа амортизации для предприятия оказываются полностью эквивалентными.

4 Линейная и нелинейная амортизация: что предпочтительнее?

Для конструктивного изучения условия (9) необходимо проведение сценарных расчетов. При экспериментировании с уравнением (9) в качестве входных переменных мы использовали исходный нормативный срок службы основного средства Т (плавающая величина), льготу для срока службы основного средства Θ (плавающая величина), длину линейного «хвоста» в нелинейной схеме q=20%, действующий нормативный мультипликатор σ=2 и «нормальную» величину дисконта i=6%. Как и в предыдущих расчетах полагалось К=1.

Основной опасностью при реализации ускоренной линейной амортизации является необходимость слишком уж радикального уменьшения срока службы объекта. Если это так, то нелинейная схема амортизации может считаться оправданной; в противном случае она фактически не нужна, так как ее можно успешно заменить линейной схемой с укороченным жизненным циклом основного средства. Данная логика и закладывается нами в последующий анализ сценарных расчетов, результаты которых для различных периодов эксплуатации основных средств представлены в табл.3. Поясним, что в указанной таблице приведены абсолютные и относительные величины амортизационной льготы в отношении исходного срока службы основного средства, при которой дисконтированные кумулятивные амортизационные начисления по линейной и нелинейной схемам имеют одинаковую величину. Оценка данной точки переключения производится на основе решения уравнения (9).

Из данных табл.3 недвусмысленно видно, что сокращение срока службы при переходе от нелинейной схемы к линейной имеет достаточно скромные размеры. Несложно видеть, что ни в одном сценарии абсолютная временная льгота Θ не превышала 1,5 года, а эта величина никак не может считаться слишком уж существенной жертвой. Относительная временная льгота δ соответственно не превышает 50% от исходного нормативного срока службы оборудования, что также лежит в пределах разумного. Учитывая, что данная высокая величина характерна для короткого срока службы, равного трем годам, несложно провести простое сравнение двух вариантов на «разумность». Так, если исходный срок службы оборудования равен 3 годам, то в соответствии с нелинейной схемой амортизации в первый год будет самортизировано 66% его стоимости с последующим резким уменьшением этой величины и с учетом того, что этот процесс продлится 3 года. Если же перейти к укороченной линейной амортизации, то срок службы объекта станет равным полутора годам, причем в первый же год будет самортизировано 66% его стоимости, что полностью совпадает с нелинейным сценарием; оставшийся остаток будет полностью самортизирован до конца второго года. Никаких принципиальных дисбалансов здесь не возникает. Просто в линейной схеме оставшийся несущественный остаток, недоамортизированный в первый год, впоследствии быстрее «сбрасывается» в амортизацию.

| Номер сценария | Входные параметры | Выходная характеристика | |

|---|---|---|---|

| Т, годы | Θ, годы | δ, % | |

| 1 | 3 | 1,53 | 51,0 |

| 2 | 5 | 1,35 | 27,3 |

| 3 | 7 | 1,26 | 18,0 |

| 4 | 10 | 1,23 | 12,3 |

| 5 | 15 | 1,20 | 8,0 |

| 6 | 20 | 1,21 | 6,1 |

| 7 | 30 | 1,25 | 4,2 |

Данный пример нами подробно рассмотрен, чтобы показать, что даже при коротком жизненном цикле основного средства использование ускоренной амортизации на базе линейного метода не содержит ничего абсурдного и чрезмерного по сравнению с нелинейным методом. Если же исходный срок службы больше 3 лет, то в отношении необходимой льготы для срока службы вообще не возникает никаких проблем, ибо ее величина становится довольно умеренной. Для наиболее показательного случая при сроке службы в 5 лет льгота составляет примерно 25% (табл.3). При дальнейшем возрастании исходного срока службы абсолютная величина амортизационной льготы уменьшается и достигает своего минимума в 1,2 года для срока службы в 15 лет. Последующий рост исходного срока службы приводит к незначительному росту абсолютной величины амортизационной льготы – до 1,25 года. Однако во всех случаях при возрастании исходного срока службы относительная величина амортизационной льготы монотонно уменьшается, доходя до отметки в 4,2% при нормативном сроке службы в 30 лет.

Проведенные расчеты, на наш взгляд, убедительно показывают, что сокращение нормативного срока службы основных средств, которое необходимо, чтобы сделать линейный метод амортизации не менее эффективным, чем нелинейный метод, отнюдь не лежат в зоне «неумеренных» значений. Наоборот, они представляют собой вполне разумные величины, а для нормативного срока эксплуатации свыше 10 лет вообще могут считаться весьма скромными – меньше 12%.

Таким образом, мы вплотную подошли к вопросу о том, что же целесообразнее: линейная или нелинейная амортизация. На наш взгляд, нелинейная схема амортизации, вообще говоря, не несет в себе ничего особенно конструктивного. Как показывают расчеты, ускоренного возврата капиталовложений можно добиться и в рамках линейной схемы путем пересмотра сроков эксплуатации основных средств. Причем во многих случаях этот пересмотр не является кардинальным. Например, чтобы обеспечить уравнивание для предприятия эффекта от линейной амортизации с эффектом от нелинейной при сроке службы, равным 10 годам, необходимо снизить этот срок на 1,23 года и в дальнейшем исходить не из 10 лет, а, например, из 8,5 года. Подобные амортизационные послабления никак не могут считаться серьезными. Возвращаясь к ранее рассмотренному примеру сокращения Японским правительством срока амортизации факсимильных аппаратов с 10 до 5 лет, несложно видеть, что подобное 50-процентное уменьшение исходного срока службы оборудования значительно перекрывает необходимую в соответствии с нашими расчетами амортизационную льготу в 12,3%. Таким образом, существующая практика в развитых странах является даже более радикальной, чем та, которая требуется для полной замены нелинейной амортизации. Если же учесть те выгоды, которые будут получены предприятиями по линии бухгалтерского и налогового учета при отказе от трудоемкой нелинейной схемы амортизации, то целесообразность широкого культивирования ускоренной линейной амортизации становится очевидной.

Следует отметить еще одну альтернативу методу нелинейной амортизации: в рамках линейной схемы можно ввести льготу для первого года, когда действует повышенная норма. Такой подход значительно проще для системы бухгалтерского и налогового учета и вместе с тем он совмещает в себе выгоды линейной и нелинейной схем. Действительно, как правило, истинное значение при начислении амортизации нелинейным способом имеет только первый год; остальные годы имеют второстепенное значение. При реализации линейной амортизации введение удвоенного норматива в первый год эквивалентно сокращению срока службы на год при сохранении простоты и прозрачности учета, присущих данной схеме.

5. Резюме

Для большей наглядности сгруппируем сделанные выводы в два раздела: предложения по совершенствованию амортизационной политики соответственно предприятия и государства.

Совершенствование амортизационной политики предприятия предполагает следующие моменты:

1. Так как при действующих в настоящее время экономических параметрах нелинейная амортизация объектов всегда выгоднее линейной, то предприятию имеет смысл практиковать ее достаточно широко.

2. Если предприятие не имеет на своем балансе основные средства, попадающие в 8-10 группы «Классификации основных средств, включаемых в амортизационные группы», то в целях экономии на издержках по налоговому администрированию ему имеет смысл перейти полностью на нелинейную схему амортизации, отказавшись от линейного метода.

3. Если промышленное предприятие имеет на своем балансе разные основные фонды, включая средства из 8-10 групп «Классификации основных средств, включаемых в амортизационные группы», то введение нелинейной схемы амортизации по-настоящему оправдывает себя только для основных фондов с периодом эксплуатации в 7-8 лет; для машин и оборудования с более длительным жизненным циклом стоит использовать линейную схему амортизации для облегчения бухгалтерского учета.

4. При стратегическом планировании своей деятельности промышленному предприятию следует сосредоточить внимание, прежде всего, на основных средствах второй, третьей и четвертой групп «Классификации основных средств, включаемых в амортизационные группы». Именно эти фонды дают наибольшую финансовую выгоду при внедрении нелинейной амортизации.

Совершенствование амортизационной политики государства предполагает следующие позиции:

1. Государству имеет смысл отказаться от применения нелинейной схемы амортизации, заменив повышенную норму нелинейной амортизации сокращением нормативного срока эксплуатации основных средств в рамках линейного метода начисления амортизации.

2. При необходимости государство может предоставлять дополнительные амортизационные льготы предприятиям путем установления, например, двойной нормы амортизации в первый год работы основного средства.

3. Если государство и дальше будет культивировать нелинейную схему амортизации, то имеет смысл отменить действующий в настоящее время запрет на ее использование в 8-10 группах, так как это препятствует унификации учета на многих предприятиях.

4. При совершенствовании амортизационной политики в рамках действующей системы нелинейного метода государству следует изменить действующие в настоящее время экономические нормативы в направлении уменьшения параметра γ с одновременным увеличением параметра q.

Можно надеяться, что сформулированные предложения будут способствовать активизации процесса обновления основного капитала российской экономики.

Написать комментарий

Текст статьи необходимо откорректировать с учетом изменений в ст. 259 НК http://www.consultant.ru/online/base/?req=doc;base=LAW;n=113313;p=31