Знаменитая межотраслевая модель В.Леонтьева ушла в прошлое как безвозвратно устаревшая. Имеются явные недостатки в современной системе национальных счетов. Налицо и проблемы в объяснении финансового кризиса и его ликвидации. Можно ли решить все эти проблемы за счет совершенно новой теоретической схемы?

1. Постановка проблемы. В системе национальных счетов (СНС) под экономическими потоками понимается создание, преобразование, обмен и передача стоимости. Экономические потоки могут привести к изменениям в объеме, составе, стоимости активов и обязательств институциональных единиц [1].

В СНС приведено фундаментальное понятие экономического потока, однако, не определена система взаимодействия институциональных единиц через потоки и самих потоков между собой.

В соответствии с Руководством по статистике государственных финансов РФ (СГФ РФ) [2], все отражаемые и классифицируемые данные представляют собой либо потоки, либо запасы. Потоки отражают создание, преобразование, обмен, передачу или исчезновение экономической стоимости, что оказывает влияние на экономическое положение институциональной единицы. Запасы – это имеющиеся у институциональной единицы на определенный момент времени активы и обязательства, а также соответствующая чистая стоимость активов этой единицы, которая равна разности между общей суммой активов и общей суммой обязательств. Все потоки классифицируются либо как операции, либо как другие экономические потоки.

Значимое теоретическое достижение в решении проблемы взаимодействия экономических потоков представил Ж.Делез. Ссылаясь на труды известного французского специалиста по потокам в политической экономии Д.Антье и его работу "Потоки и запасы" [3], а также на результаты собственного анализа, он предложил следующий понятийный аппарат экономических потоков:

В цитированной работе Ж.Делеза рассмотрены потоки, запасы и полюсы (институциональные единицы), предпринята попытка поиска механизма группирования потоков, для чего вводится понятия кода и среза-потока. Однако указанный механизм так и не был создан.

Косвенно определить, проследить взаимодействие потоков в рыночной экономике впервые удалось В.Леонтьеву благодаря разработанному им методу "затраты-выпуск" [5]. Предложенная им таблица межотраслевых коэффициентов по своей сути описывала кругооборот потоков в системе и определяла параметры этого кругооборота (объем, скорость).

Метод "затраты-выпуск" достаточно точно отражал величину потоков через межотраслевые коэффициенты, открывал ранее неизвестные механизмы влияния на динамику процессов в системе. Недостатком метода являлось отсутствие теоретического обоснования сущности потоков, их классификации и характера взаимодействия. Потоки сводились к рассчитанным значениям межотраслевых коэффициентов, чего было явно недостаточно для объективного экономического анализа. Это позволяет сделать вывод об актуальности данной проблемы и о необходимости ее исследования.

Следует отметить, что в настоящее время теория не только не придает значения экономическим потокам, но и не определяет их роль и сущность должным образом. В данном контексте важным является как формирование новых теоретических подходов к макроэкономике, так и создание адекватных моделей динамики экономических систем.

2. Определение потоков в экономической системе. По современным научным представлениям и принципам агрегирования, заложенным в СНС, экономическая система включает ряд институциональных секторов, связанных между собой потоками. Под потоками экономической системы следует понимать происходящее во времени движение стоимостей между институциональными единицами (секторами), в том числе:

- встречно направленные товарные (материальные) потоки (в клиринговых и бартерных операциях);

- встречно направленные товарные и финансовые потоки (при покупке и продаже товаров на рынке);

- встречно направленные финансовые потоки (операции на финансовом рынке);

- отдельно взятые товарные и финансовые потоки.

Институциональные сектора для обеспечения своего функционирования через потоки обмениваются ресурсами, продуктами. Указанный обмен может осуществляться через экономическую среду (рынки, бюджет). Данная среда является институциональной, так как определяет важнейшие институты экономической системы: рынок и фискальные отношения.

Рассмотрим взаимодействие экономических потоков в условиях рыночного обмена. Как известно, такой обмен основан на взаимодействии встречно направленных потоков затрат и выпуска, порожденных спросом и предложением. Указанные потоки не всегда соответствуют реальным затратам и выпуску в секторах экономической системы, что приводит к их рыночной переоценке (котировке). Поэтому важным процессом рыночного обмена является установление взаимосвязи потоков затрат и выпуска. Схематично этот процесс представлен на рис.1.

Рис.1. Модуляция потоков в рыночном процессе.

На рынок от производителя поступает товар (выпуск), который через "предложение" направляется потребителю. В свою очередь потребитель, получая товар несет затраты — направляет производителю деньги в сумме эквивалентной стоимости товара, которые через "спрос" направляются производителю как оплата выпуска. В результате происходит акт обмена, основанный на взаимодействии "спроса" и "предложения", что приводит к рыночному взаимодействию потоков — закономерному и взаимосвязанному изменению их свойств.

Механизм взаимодействия экономических потоков можно описывать различными способами, например, используя аналогии из области естественных наук. Для объяснения сути взаимодействия экономических потоков в данном примере воспользуемся понятием модуляции из области техники: "Модуляция сигнала — процесс изменения одного сигнала в соответствии с формой другого сигнала. Амплитудная модуляция сигнала — модуляция, изменяющая амплитуду несущей частоты. При амплитудной модуляции высокий потенциал соответствует "единице", низкий — "нулю". Частотная модуляция сигнала — модуляция, в которой сигналы 0 и 1 передаются синусоидами, имеющими различные частоты" [6].

Как и в технике, модуляция экономических потоков также имеет две составляющие: ценовую (аналог амплитудной) и производительную (аналог частотной). Ценовая модуляция потоков состоит в присвоении рыночной стоимости товару в процессе обмена. При этом цена включает не только производственные затраты, прибыль, но и трансакционные издержки. Производительная модуляция потоков представляет собой частоту выпуска и обмена единиц или групп товаров, характеризует динамические свойства потоков, определяется как перемещенная стоимость в единицу времени.

На основании законов сохранения потоки спроса и предложения в длительном периоде должны быть полностью эквивалентными, так как рынок (экономическая среда) не может накапливать в себе товары (запасы). При этом стороны рыночного обмена могут существенно влиять на ценовую и производительную модуляцию потоков. Например, крупный объект капитального строительства требует планового вложения средств за длительный период времени (несколько лет), что определяется технологией. По завершении строительства объект сдается в эксплуатацию (покупатель получает продукцию, которую он оплачивал в течение всего периода строительства). В результате мы имеем модуляцию потоков, которая определяется как ценой, так и временем инвестирования проекта, причем финансовый поток затрат может опережать материальный поток выпуска (авансирование оборотных средств). Как правило, скорость товарного потока определяется производственными возможностями экономики и не может существенно меняться (некоторое ускорение достигается за счет инноваций, повышения коэффициента загрузки оборудования, более рациональной организации производства).

Следующий пример – приобретение товаров в кредит, когда товарный поток опережает финансовый. При этом новая подобная покупка возможна только после погашения кредита или накопления новой суммы, что ограничивает мощность и скорость, но в данном случае уже финансового потока. Здесь для согласования экономических потоков в системе может использоваться дополнительный инструмент — кредитование или привлечение средств третьей стороны.

В рассмотренных упрощенных примерах модуляция связанных экономических потоков приводит к установлению их общей скорости, равной наименьшей. Варианты с предоплатой или последующей оплатой товара не изменяют сути дела, так как скорость этих связанных потоков по-прежнему определяется наименьшей скоростью движения стоимостей.

Ситуация существенно меняется, когда товаром являются накопленные ранее финансы или нематериальные активы (права). В данном случае ограничения, вызванные необходимым временем производства товара, снимаются, производительная составляющая модуляции растет, количество сделок также, а потоки приобретают максимально возможную скорость.

При этом отсутствие реального производства и потока, его определяющего, резко повышает волатильность (изменчивость) взаимодействия экономических потоков в системе. Например, сделки на фондовом и валютном рынках происходят в очень короткие сроки, цены на акции изменяются в широких пределах. Устанавливается специфическая макросреда взаимодействия институциональных секторов, где производительная модуляция во много раз превосходит реальную производительность. При этом резко возрастает роль финансовых инструментов и дополнительных, спекулятивных факторов (ажиотаж, изменения в политике и т. д.), влияющих на параметры потоков и их рыночные взаимодействия.

Рассмотрим случай обмена товарами, когда один поток (товар 1) по производительности медленный, а второй (товар 2) – быстрый (см. рис.2). Поток «товар 1» производится предприятием и поставляется на рынок за одну операцию, которая имеет длительный период исполнения, а поток товар 2 – более производительный и получается предприятием за три быстрые операции, разделенные двумя прерываниями. В результате указанные потоки оказываются сбалансированными по стоимости и по времени рыночного обмена, но несбалансированными по времени производства (производительности операций). Так как время рыночного обмена будет определяться потоком "товар 1", то при сопоставлении связанных потоков в потоке "товар 2" образуется пауза (прерывание), необходимая для обеспечения синхронизации обмена. На схеме рыночного взаимодействия (рис.2) в поток "товар 2", помимо операций 2, 3, 4 введены прерывания 1, 2. Из схемы следует, что модуляция (взаимодействие) связанных потоков в системе обязательно порождает прерывания более быстрых потоков.

На практике возможны различные варианты сочетания производственных операций и прерываний; важным остается необходимость синхронизации потоков по наибольшему времени (наименьшей скорости).

Рис.2. Ограничение скорости рыночных операций.

Следовательно, в экономической системе наиболее эффективный рыночный обмен будет осуществляться при минимальных паузах, когда скорости встречных потоков спроса и предложения близки друг другу (исчезает потребность в прерываниях), что обеспечивает экономическую эффективность. В результате потоки приобретают свойство (тенденцию) к группированию по скоростям и волатильности, в результате чего получаем возможное распределение на:

- медленные потоки, обслуживающие базовые отрасли экономики и естественные монополии;

- потоки со средними скоростями, преобладающие в реальном секторе экономики при продвижении материальных товаров и услуг потребителям;

- быстрые потоки, связывающие институциональные сектора при торговле, посредничестве и в операциях на финансовом рынке.

3. Гипотеза о группировании экономических потоков в системе. Полученный вывод указывает на то, что экономические потоки в системе имеют тенденцию самостоятельно группироваться так, чтобы исключать или минимизировать прерывания в процессе взаимодействия (модуляции). В результате можно утверждать, что выявлена объективная закономерность формирования контуров (понятие введено впервые), состоящая в объединении экономических потоков и групп потоков, близких по своим динамическим свойствам.

Рассмотрим экономическую систему, представленную на рис.3.

Система включает следующие институциональные сектора: нефинансовые корпорации (НФК), финансовые корпорации (ФК), общегосударственное управление (ОГУ), домашние хозяйства (ДХ), некоммерческие организации, обслуживающие домашние хозяйства (НКО), остальной мир (ОМ), рынок, бюджет. Институциональные сектора соединены потоками с рынком и бюджетом, как это показано на схеме.

Потоки подразделяются на рыночные, включающие затраты и выпуск, и директивные, включающие налоги и трансферты. Существенное отличие указанных групп состоит в том, что рыночные потоки затрат и выпуска формируют рыночные контуры, соединяя институциональные сектора через рынок, а директивные потоки налогов и трансфертов – директивные (бюджетные) контуры, соединяющие институциональные сектора через бюджет, традиционно находящийся под контролем ОГУ. Рыночные контуры подчиняются взаимодействию спроса и предложения, в то время как директивные (бюджетные) определены нормативами фискальной политики.

Рис.3. Схема потоков экономической системы.

На схеме в рыночном контуре отображены только финансовые потоки; сопряженные с ними товарные потоки, действующие в противоположном направлении, для простоты рассуждений не приведены. Поток чистого экспорта соединяет национальную экономическую систему с остальным миром. Рыночный контур включает (обход по направлению стрелок в системе): рынок — суммарный поток выпуска — секторальные потоки выпуска — институциональные сектора — секторальные потоки затрат — суммарный поток затрат — рынок. Сектор ОМ является внешним по отношению к экономической системе и соединен с ней через рынок потоком чистого экспорта.

Директивный (бюджетный) контур не имеет товарного выражения (за исключением трансфертов в натуре) и потому отображен только финансовыми потоками. Он включает (обход по направлению стрелок в системе): бюджет — суммарный поток трансфертов — секторальные потоки трансфертов — институциональные сектора — секторальные потоки налогов — суммарный поток налогов — бюджет.

Применив вышеприведенные рассуждения о группировании модулированных потоков в контуры, получаем соответствующую классификацию контуров на "быстрые" и "медленные". В основу такой классификации положена новая научная гипотеза (закономерность), которую сформулируем следующим образом:

"Контуры в системе подразделяются на рыночные и директивные, имеют тенденцию формироваться из близких по скорости и волатильности потоков, в результате чего образуется группа контуров, которые обеспечивают взаимодействия институциональных секторов".

Однако в системе должны существовать дополнительные (компенсационные) потоки, обеспечивающие перемещение стоимостей между контурами. Для этого введем новое понятие мостов, которое формулируем следующим образом:

"Мосты в системе формируются из потоков, которые связывают указанные контуры и обеспечивают их взаимодействия".

Указанные утверждения определяют новую научную гипотезу о взаимодействии экономических потоков в системе, которое происходит исключительно в рамках контуров и мостов. Данная научная гипотеза может рассматриваться как теоретическое обоснование процессов, происходящих в экономической системе. Следует отметить, что современные финансовые инструменты во многом определяются не только и не столько параметрами контуров, но и взаимодействием мостов между различными контурами.

Рассмотрим, как выявленная тенденция группирования экономических потоков может влиять на макроэкономические процессы, в частности при их отражении в системе национальных счетов (СНС) и в межотраслевых балансах (МОБ).

Модель МОБ В.Леонтьева отличается двояким рассмотрением отдельных отраслей – как покупателей материальных благ и услуг, предложенных другими отраслями, и как продавцов материальных благ и услуг, созданных ими самими. Данная характерная черта модели МОБ позволяет определить ее как метод "затраты–выпуск" [7]. Модель подразумевает наличие потоков, определенных межотраслевыми коэффициентами рыночного обмена, зафиксированного в межотраслевом балансе. Однако модуляция потоков, группирование их в контуры и распределение по скоростям не определены как параметры модели Леонтьева. Более того, МОБ не совсем адекватно отражает экономическую систему и взаимодействия институциональных секторов, упрощая рыночные взаимодействия до табличных коэффициентов. Да и сами рыночные взаимодействия исключены из модели, рынок как бы есть, но его действие опускается при формировании межотраслевых пропорций. В результате модель "затраты–выпуск" имеет существенные недостатки, мешающие ее адекватному использованию, что подтверждено практикой.

Применение предложенной гипотезы позволяет создавать совершенно новые балансные модели, которые обладают существенными отличиями за счет:

- ввода и формализации потоков, контуров, связывающих институциональные сектора (субъекты хозяйственной деятельности);

- построения системы контуров и мостов (межконтурных связей), обеспечивающих взаимодействия институциональных секторов в экономической системе;

- теоретического обоснования и внедрения механизма рыночного обмена, основанного на взаимодействии (модуляции) потоков;

- ввода в систему новых институциональных объектов системы — рынка и бюджета, где происходит объединение потоков в контуры;

- построения системы балансов в соответствии с количеством институциональных секторов и контурных взаимосвязей между ними;

- исследования возможностей достижения сверхсуммарного эффекта (синергии) в деятельности институциональных секторов за счет использования новых взаимодействий между экономическими потоками в системе;

- разработки механизма системного (государственного) управления, основанного на регулировании контуров и мостов, связывающих институциональные сектора в экономической системе через рынок и бюджет.

4. Использование научной гипотезы для описания реальных процессов в экономической системе. Указанные усовершенствования находят свое отражение в новой, предлагаемой автором, модели экономической системы, представленной на рис.4.

- институциональные сектора: нефинансовые корпорации НФК1; нефинансовые корпорации НФК2; финансовые корпорации ФК; общегосударственное управление ОГУ; остальной мир ОМ;

- рынки: ресурсов РР; продуктов РП; финансовый ФР;

- бюджет Б;

- контуры: естественных монополий ЕМ (потоки: затраты З1 — выпуск В1); реального сектора РС (потоки: затраты З2 — выпуск В2); финансового сектора ФС (потоки: затраты З3 — выпуск В3); директивный контур ДК (потоки: доходы Д — расходы Р);

Рис.4. Схема рыночных взаимодействий в экономической системе.

- директивный контур через сектор ОГУ формирует потоки: налогов (потоки: Н1 — Н3); трансфертов (потоки: Т1 — Т3);

- сектор ОМ подключен к рынкам потоком чистого экспорта ЧЭ;

- рынки связаны между собой мостами: М1 (потоки: инвестиции 1 — оплата 1); М2 (потоки: инвестиции 2 — оплата 2); М3 (потоки: инвестиции 3 — оплата 3); М4 (потоки: инвестиции 4 — оплата 4);

- каждый из секторов (за исключением ОМ) имеет капитал (К1 — К4);

- в системе присутствуют потоки денег Д1, Д2;

- сектора домашних хозяйств (ДХ) и некоммерческих организаций (НКО) на представленной схеме не показаны, так как они являются несущественными при рассмотрении процессов взаимодействия потоков (контуров, мостов) в экономической системе. Более того, в современной СНС еще недостаточно разработаны потоки этих секторов и плохо отражены в статистике.

Работает модель следующим образом.

Контур ЕМ соединяет через рынок РР потоками З1, В1 предприятия институционального сектора НФК1, в результате чего происходит производство и рыночный обмен ресурсами, основанный на модуляции связанных потоков. Указанное взаимодействие может быть описано матрицей В.Леонтьева "затраты–выпуск", но с новым теоретическим толкованием межотраслевых коэффициентов.

Аналогично работают контуры РС и ФС, которые через рынки РП и ФР обеспечивают производство и рыночный обмен институциональных секторов НФК2 и ФК соответственно.

Отличия предлагаемой модели состоят в том, что представленные рынки (элементы контуров) соединены между собой мостами, причем РП соединен с РР мостом М1, что позволяет институциональным секторам НФК1 и НФК2 обмениваться необходимыми для производства ресурсами и продуктами. Сектор ФК через контур ФС и рынок ФР при помощи мостов М2–М4 соединен потоками с контурами ЕМ, РС и ДК. Это позволяет сектору ФК инвестировать и получать оплату от всех институциональных секторов экономической системы.

Сектор ОГУ связан с бюджетом Б директивным контуром ДК, который формирует управляемые потоки налогов и трансфертов, связывающие напрямую государственный бюджет с институциональными секторами и позволяющие осуществлять государственное регулирование в системе. Сектор ОГУ управляет потоком денежной массы Д1 (исключение составляет экономика США, где поток денежной массы Д2 в систему вводит финансовая корпорация — ФРС).

Представленные в модели мосты М1–М4 также могут быть описаны соответствующими матрицами.

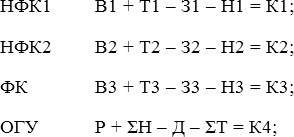

Кроме этого в модели предусматривается поддержание равновесия институциональных секторов следующими уравнениями:

где: ΣН — сумма налогов от институциональных секторов;

ΣТ — сумма трансфертов в институциональные сектора.

Равновесие рынков и бюджета описывается уравнениями:

где: ΣИнв.(рынок) — сумма инвестиций через мосты в соответствующий рынок (бюджет);

ΣОпл.(ФР) (рынок) — сумма оплаты инвестиций через мосты из соответствующего рынка (бюджета).

При этом "отрасли", описанные в модели В.Леонтьева "затраты–выпуск", в предлагаемой схеме заменены институциональными единицами (секторами) и распределены по контурам "естественные монополии", "реальный сектор", "финансовый сектор", с учетом особенностей модуляции связанных потоков.

Сектор ОМ позволяет присоединить потоком ЧЭ такие же модели систем других стран, что дает возможность формировать транснациональные мосты.

В результате предлагаемая модель за счет учета ранее не рассматриваемых групп экономических потоков (контуров, мостов) более точно описывает экономическую систему страны и региона, чем достигаются ее преимущества и положительный эффект. Следует отметить, что предлагаемая модель дает возможность уйти от затратного метода формирования стоимости потока выпуска к рыночному, основанному на взаимодействии спроса и предложения. Но самым главным преимуществом предлагаемой модели является идентификация потоков, контуров, мостов, институциональных секторов, институциональной среды (рынка, бюджета), сведение агрегатов модели в единую экономическую систему и раскрытие объективных взаимосвязей между перечисленными элементами системы. Благодаря этому модель является настолько гибкой и управляемой, что позволяет не только выполнять расчетные прогнозы кризисных ситуаций, но и дает возможность формирования новых механизмов регулирования, основанных на использовании контуров и мостов экономической системы.

5. Антикризисное управление в экономической системе. Рассматривая мировой финансово-экономический кризис, начавшийся в 2008 году, в рамках предлагаемой модели (рис.4), можно определить его основные причины и методы устранения. В этой связи ниже приводятся высказывания и замечания известного финансиста Дж.Сороса с отдельными комментариями автора.

"Ключ к пониманию этого кризиса — самого серьезного после кризиса 1930-х годов — находится в признании того, что он был создан внутри самой финансовой системы (мосты, замыкаясь сами на себя и связывая наиболее волатильные контуры, создали финансовую пирамиду, прим. автора). То, что мы переживаем сегодня, не является последствиями внешнего шока, который нарушил равновесие, как говорится в теории. На практике оказывается, что финансовые рынки дестабилизируют сами себя", — объяснил Дж. Сорос. По его словам, "время от времени рынки склоняются не к равновесию, а к дисбалансу. Его теория отличается от бытующего мнения по двум вопросам: во-первых, финансовые рынки не отражают основные экономические показатели, они постоянно искажаются участниками рынка. Во-вторых, это искажение на финансовых рынках может повлиять на основные показатели — как в случае с пузырем или обвалом".

Сорос объяснил, как это произошло. В результате эйфории цены на рынке недвижимости или доткомов (от англ. dot com "точка-ком", то есть рынок новых компаний в информационном секторе, предлагавших использовать Интернет для получения дохода) взметнулись вверх. Паника в свою очередь может пошатнуть банки. Эту двойную связь — когда влияешь на то, чего ожидаешь — Дж.Сорос назвал "рефлективностью" (образование зависимых циклов из действующих финансовых контуров и мостов, прим. автора). Финансовые рынки действительно так функционируют. Их нестабильность воздействует на реальную экономику, а не наоборот. В настоящее время речь совсем не идет только лишь об ипотечном "мыльном пузыре". Он стал лишь спусковым механизмом, который привел к тому, что лопнул более крупный "пузырь". «Этот "пузырь", накачанный все возраставшими кредитами и долгами, а также убежденность в том, что рынки исправляют себя сами, рос в течение 25 лет. А теперь он лопнул», — объяснил Дж.Сорос [8].

При антикризисном управлении традиционное вмешательство государства производится через потоки налогов (Н) и трансфертов (Т) (рис.4). ОГУ стремится помочь банкам-неудачникам ФК, освобождая их от Н3 и предоставляя помощь Т3 (современная антикризисная политика США, прим. автора). Но банки с помощью финансовых мостов М2 и М3 уже произвели значительные изъятия финансовых средств из системы в собственный капитал К3. Поэтому помощь ОГУ только продлевает кризис, но не исправляет положения.

Особенность финансовой системы США состоит в том, что эмиссию денег Д2 осуществляет ФРС — институциональная единица в составе сектора ФК. То есть ФРС, борясь с кризисом, печатает деньги, запускает их в мосты М2, М3, М4 по ветви "инвестиции" и через ветвь "оплата" получает их с процентом (часто в виде основных фондов обанкротившихся собственников), переводя в капитал К3. В результате борьба с кризисом по американской схеме переходит в передел собственности и обогащение сектора ФК в масштабах мировой экономики.

6. Выводы и предложения. Нами установлена ранее неизвестная закономерность взаимодействия экономических потоков в системе, включающей институциональные сектора и связывающие их потоки, заключающаяся в том, что преобладающая часть потоков образует устойчивые замкнутые контуры, подразделяемые по принципу формирования на рыночные и директивные контуры, по скорости – на быстрые и медленные контуры, по характеру взаимодействия спроса и предложения – на контуры с низкой (естественные монополии), средней (реальный сектор) и высокой волатильностью (финансовый сектор), а оставшаяся часть потоков формирует мосты (связи) между контурами, в результате действия которых потоки одного контура трансформируются в потоки других контуров, что обеспечивает изменения в экономической системе.

Из анализа экономических потоков в системе вытекает вывод о целесообразности проведения новой политики, основанной на упорядочении финансовых мостов М2, М3, М4. Сектору ОГУ необходимо активно вмешиваться в регулирование потоков, жестко привязывать контуры и мосты к соответствующим институциональным секторам. Подобное решение реализовал в свое время в США Ф.Д.Рузвельт в "Новом курсе", запретив банкам играть на бирже.

Следует повышать устойчивость экономической системы путем замены внутрисекторной кооперации на межсекторную. Примером таких действий служит развитие финансово-промышленных групп, когда банковский капитал привязывается к материальному производству, что направляет потоки в контуры напрямую, создавая эффективные финансовые мосты.

Эмиссия финансовых средств должна носить целенаправленный, адресный характер и контролироваться со стороны ОГУ.

Одной из главных антикризисных мер должна быть полная идентификация контуров в системе и упорядочение финансовых мостов. К финансовым мостам следует применить ряд ограничений, систему директивного (планового) управления, ввести текущий контроль над динамикой развития. Необходимо взять под жесткий международный контроль эмиссию денег не только в отдельных странах, но и в масштабах мировой экономики.

Перечисленные меры позволят ликвидировать причины кризиса, а значит, обеспечат более эффективное управление мировой экономикой.

- Система национальных счетов/ Понятие и структура системы национальных счетов (СНС) (http://www.hi-edu.ru/x-books/xbook096/01/part-012.htm).

- Министерство финансов РФ. Стандарты Статистики государственных финансов (http://finansami.com/mezhdunarodnye-standarty-ucheta/standarty-statistiki-gosudarstvennyx-finansov).

- Daniel Entier, «Flux et stocks».

- Жиль Делез. Природа потоков (лекция 12 ноября 1971 г.)/ перевод — Кралечкин Д. 21.06.2006 (http://www.politizdat.ru/outgoung/40).

- Леонтьев В.В. Альтернатива агрегированию в анализе "затраты-выпуск" и системе национальных счетов/ Экономические эссе. М: Изд. политической литературы, 1990.

- Модуляция (http://www.glossary.ru/cgi-bin/gl_sch2.cgi?RMukzr9.o9!xojtgrui).

- Система "затраты-выпуск", межотраслевой баланс (http://www.econ.asu.ru/lib/economics/3/g12.html).

- Джордж Сорос назвал истинную причину финансового кризиса/ 15.10.2008 (http://www.from-ua.com/news/f0c9c32ac469b.html).

Написать комментарий

Сразу скажу,что статья достаточно сложно читаема. С самого начала складывается впечатление,что автор сам ещё находится в поиске ответов и лишь рассматривает возможные варианты.Вступление и обоснование достаточно понятны. Обращение к естественным наукам при решении экономических,политических и социальных вопросов,а также построение моделей сейчас очень модно. Я считаю этот метод действенным. Он позволяет спроецировать ситуацию. Так,при рассмотрении потоков у меня сразу проходит аналогия с ещё более простым и понятным законом сохранения энергии. Энергия может перемещаться,но она не берётся из неоткуда и не уходит некуда.А что касается модели,представленной автором,она достаточно понятно излагает ситуацию. К сожалению,она носит скорее теоретический характер и не имеет практического обоснования,которое необходимо для решения проблемы. Связь с кризисом существует. Его появление достаточно просто-потоки практически перестают оборачиваться,теряя свою стоимость и вызывая тем самым рост цен,инфляцию.Прежние каналы не приносят должной прибыли и деньги становится просто некуда девать.