Рынок жилой недвижимости городов России в 2015 году и прогноз на 2016 год

Прогнозируемое продолжение рецессии на рынке жилой недвижимости городов России не означает обвала рынка, по крайней мере в 2016 году.

Динамика цен на жилую недвижимость в 2015 году

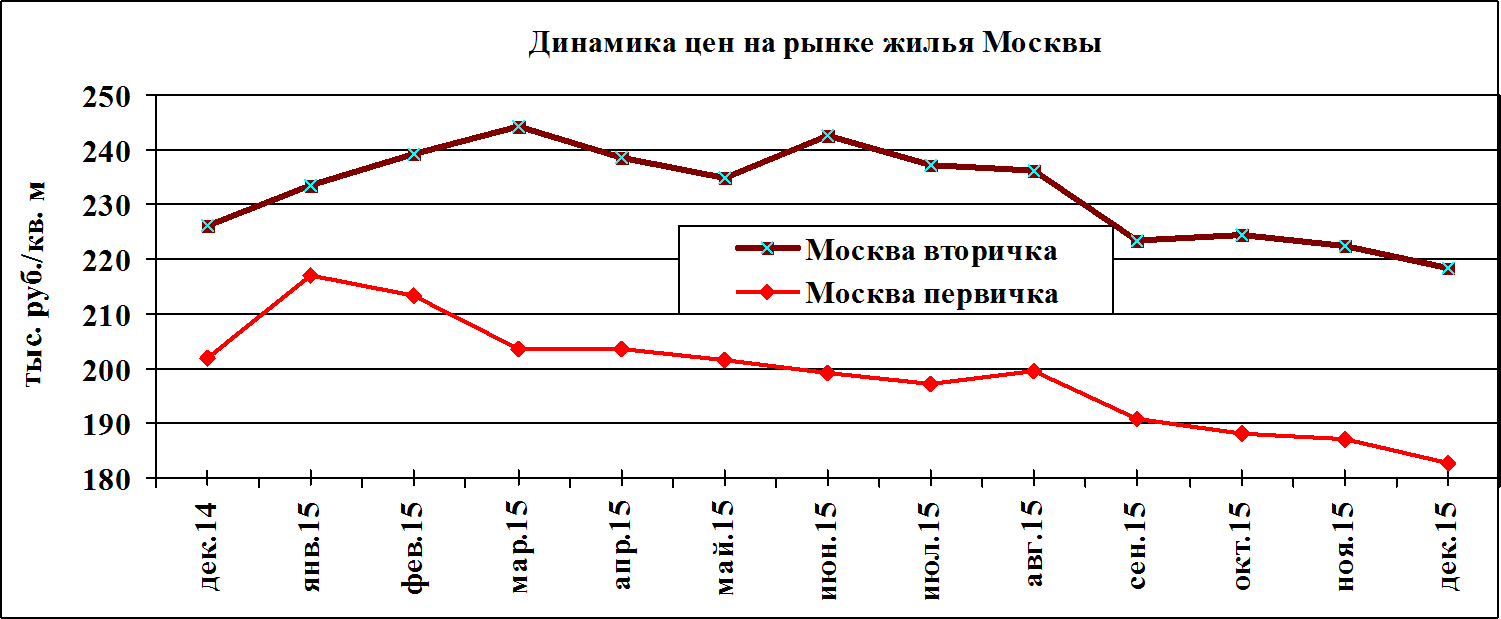

В Москве (рис. 1) на первичном рынке в январе продолжался рост цен как реакция населения на макроэкономический шок декабря, но к марту цены снизились до 203,4 тыс. руб./кв. м (с 216,9 тыс. руб./кв. м в январе), а затем до августа (при сохраняющейся стабильности и даже укреплении рубля) стабилизировались на уровне около 200 тыс. руб./кв. м, в сентябре (при новом ослаблении рубля) упали до 190,5, в декабре – до 182,6 (ниже уровня декабря 2014 года – 202,0 тыс. руб./кв. м – на 9,6%).

На вторичном рынке повышение цен продолжалось до марта (до уровня 244,4 тыс. руб./кв. м), но затем (под влиянием субсидированной ипотеки) произошел переток спроса на первичный рынок, и к маю цены несколько снизилсь (до 235,0 тыс. руб./кв. м), в июне-августе стабилизировались на этом уровне, но в сентябре-декабре упали до уровня 226,0- 218,5 (ниже уровня декабря 2014 года – 226,6 тыс. руб./кв. м - на 3,6%).

По разным данным, на первичном рынке жилья Москвы в 2015 году размер скидки составлял 2-15% летом и 5-25% осенью (в среднем 10-15%). Доля квартир, продающихся со скидкой, оценивается в 60–80%. Таким образом, коэффициент торга (отношение средних цен сделок к средним ценам предложения) равен 1,07-1,10.

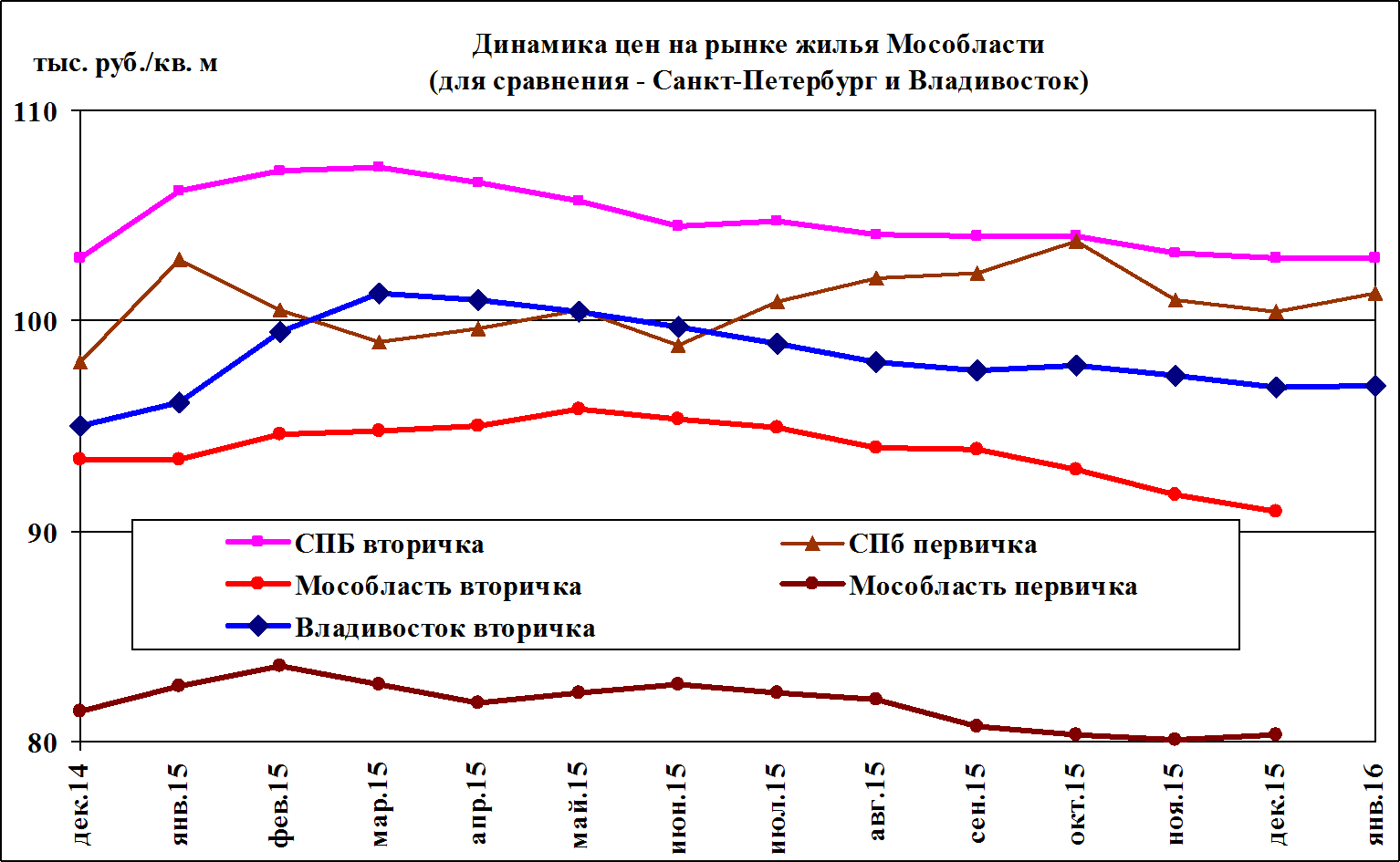

В Московской области (рис. 2) на первичном рынке цены повышались до февраля (до 83,6 тыс. руб./кв. м), затем к апрелю понизились до 81,8 тыс., далее стабилизировались на уровне 82 тыс., в сентябре-декабре упали до 80,7-80,3 тыс. руб./кв. м (ниже декабря 2014 года – 81,0 тыс. руб./кв. м – на 0,9%).

На вторичном рынке цены росли до мая (95,8 тыс. руб./кв. м), затем плавно понижались до 94,0-93,9 тыс. в августе-сентябре, в октябре-декабре упали до 92,9-90,9 тыс. руб./кв. м (ниже уровня декабря 2014 года – 93,4 тыс. руб./кв. м – на 2,7%).

В Санкт-Петербурге (рис. 2) на первичном рынке цены повышались в январе (до 102,9 тыс. руб./кв. м), затем к июню снизились до 98,8 тыс. руб./кв м, к октябрю выросли до 103,8 тыс. руб./кв. м, но к декабрю опустились до 100,4 тыс. руб./кв. м – выше декабря 2014 года (98,0) на 2,4%%.

На вторичном рынке цены повышались до марта (до 107,3 тыс. руб./кв. м), затем к июню снизились до 104,5 тыс. руб./кв. м), далее понижались к декабрю до уровня декабря 2014 года - 103,0 тыс. руб./кв. м.

Таким образом, в столичных регионах в течение года существенной динамики цен предложения жилья не наблюдалось. На фоне драматических изменений объемов ипотечной поддержки и объемов сделок с квартирами продавцы упорно держали цены предложения без существенных изменений. В то же время застройщики объявляли различного рода акции, скидки, рассрочку, а покупатели сосредотачивали свой спрос на менее бюджетных квартирах, вследствие чего цены состоявшихся сделок весной-летом были в среднем на 10-15% ниже цен предложения. Осенью застройщики наконец-то перешли от политики высоких цен предложения и индивидуальных скидок к общему понижению цен предложения.

В других регионах ситуация складывалась аналогично.

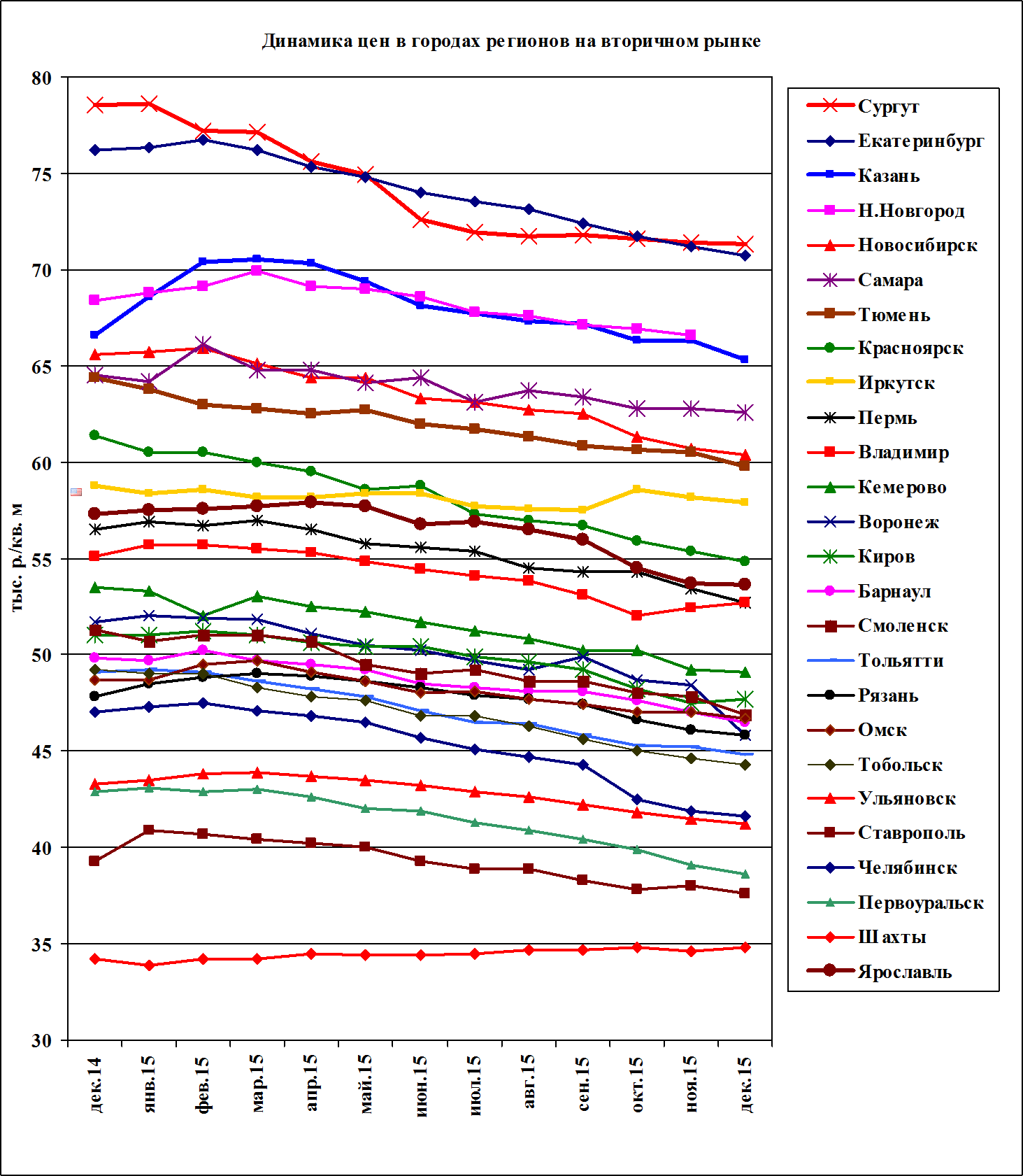

На вторичном рынке в большинстве из 25 городов выборки в первые один-два месяца цены предложения повышались, а затем началось снижение (рис. 3). По итогам года снижение на 6,0-12,0% произошло в Кирове, Ярославле, Барнауле, Перми, Екатеринбурге, Тольятти, Тюмени, Кемерово, Смоленске, Первоуральске, Тобольске, Красноярске, Челябинске, Воронеже. От 0 до 6% снизились цены в Санкт-Петербурге, Казани, Московской области, Самаре, Москве, Ставрополе, Омске, Рязани, Владимире, Иркутске, Ульяновске. Прирост в пределах 2% - во Владивостоке, Шахтах (табл. 1).

| Город | Численность населения, тыс. чел. | Средняя удельная цена предло жения в декабре, тыс. руб./кв. м | |||

|---|---|---|---|---|---|

| 2014 | 2015 | ||||

| 1 | Барнаул | 691,1 | 49,8 | 46,5 | -6,6 |

| 2 | Владивосток | 603,2 | 95,0 | 96,8 | +1,9 |

| 3 | Владимир | 350,5 | 55,1 | 52,7 | -4,4 |

| 4 | Воронеж | 1003,6 | 52,0 | 45,8 | -11,9 |

| 5 | Екатеринбург | 1429,4 | 76,2 | 70,7 | -7,2 |

| 6 | Иркутск | 606,1 | 60,9 | 57,9 | -4,9 |

| 7 | Казань | 1176,2 | 66,6 | 65,3 | -2,0 |

| 8 | Кемерово | 540,1 | 53,5 | 49,1 | -8,2 |

| 9 | Киров | 508,1 | 50,9 | 47,7 | -6,3 |

| 10 | Красноярск | 1017,2 | 61,4 | 54,8 | -10,7 |

| 11 | Москва* | 11979,5 | 226,6 | 218,5 | -3,6 |

| 12 | Московская обл.** | 5800,0 | 93,4 | 90,9 | -2,7 |

| 13 | Новосибирск | 1523,8 | 65,6 | 60,4 | -7,1 |

| 14 | Омск | 1160,7 | 48,7 | 46,7 | -4,1 |

| 15 | Первоуральск | 125,4 | 42,9 | 38,6 | -10,0 |

| 16 | Пермь | 1013,9 | 56,5 | 52,7 | -6,3 |

| 17 | Рязань | 527,9 | 48,0 | 45,8 | -4,6 |

| 18 | Самара | 1171,7 | 64,6 | 62,6 | -3,1 |

| 19 | Санкт-Петербург | 5128,0 | 103,0 | 103,0 | 0 |

| 20 | Смоленск | 331,0 | 51,3 | 46,9 | -8,6 |

| 21 | Ставрополь | 412,3 | 39,0 | 37,6 | -3,6 |

| 22 | Сургут (Тюм. об.) | 340,0 | 78,5 | 71,3 | -9,2 |

| 23 | Тобольск (Тюм. о) | 110,0 | 49,2 | 44,3 | -10,0 |

| 24 | Тольятти СО | 719,1 | 48,3 | 44,8 | -7,2 |

| 25 | Тюмень | 657,0 | 63,8 | 58,9 | -7,7 |

| 26 | Ульяновск | 638,1 | 43,5 | 41,2 | -5,3 |

| 27 | Челябинск | 1183,9 | 47,0 | 41,6 | -11,5 |

| 28 | Шахты (Рост. об.) | 237,6 | 34,2 | 34,8 | +1,8 |

| 29 | Ярославль | 1271,8 | 57,3 | 53,6 | -6,5 |

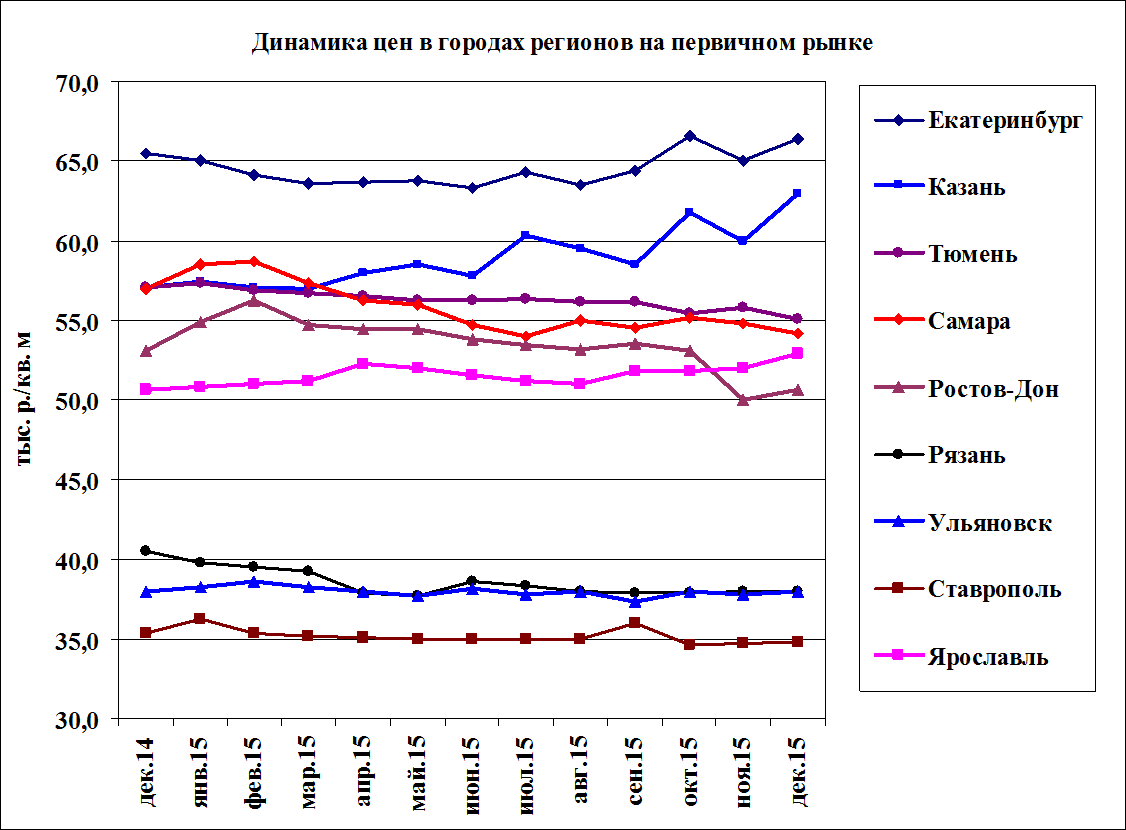

На первичном рынке по итогам года изменения средних цен предложения жилья в городах выборки были разнонаправленными (рис. 4 и табл. 2). В Москве снижение составило 9,6%, в Рязани 6,2%, в Самаре 4,9%, Ростове-на-Дону 4,7%, в Тюмени 3,9%. В ставрополе, Москровской области – менее 1,4%. Но в Екатеринбурге (+1,4%), Санкт-Петербурге (+2,4%), Ярославле (+4,5%), Казани (+10,2%) цены выросли.

Таким образом, цены на вторичном и первичном рынке жилья городов России снижались, но обвала цен не произошло. В целом рынок жилой недвижимости оказался одним из наиболее устойчивых сегментов экономики, что говорит об эффективности комплекса антикризисных мер, принятых властями и застройщиками.

| Город | Средняя удельная цена предло жения в декабре, тыс. руб./кв. м | Изменение к дек. 14, % | ||

|---|---|---|---|---|

| 2014 | 2015 | |||

| 1 | Екатеринбург | 65,5 | 66,4 | +1,4 |

| 2 | Казань | 57,1 | 62,9 | +10,2 |

| 3 | Москва | 202,0 | 182,6 | -9,6 |

| 4 | Московская обл. | 81,0 | 80,3 | -0,9 |

| 5 | Ростов-на-Дону | 53,1 | 50,6 | -4,7 |

| 6 | Рязань | 40,5 | 38,0 | -6,2 |

| 7 | Самара | 57,0 | 54,2 | -4,9 |

| 8 | Санкт-Петербург | 98,0 | 100,4 | +2,4 |

| 9 | Ставрополь | 35,3 | 34,8 | -1,4 |

| 10 | Тюмень | 57,0 | 55,1 | -3,3 |

| 11 | Ульяновск | 38,0 | 38,0 | 0 |

| 12 | Ярославль | 50,6 | 52,9 | +4,5 |

Внутренние факторы, определившие динамику цен в 2015 году

После падения объема ипотечных сделок в январе-феврале 2015 года, вызванного резким ростом ключевой ставки ЦБ РФ (до 17,5%) и соответственно ставок по ипотечным кредитам (до 18-21%), принятые правительством меры по поддержке строительной отрасли (мартовское решение о субсидировании ипотечной ставки на первичном рынке) привели к росту количества ипотечных сделок и тем самым предотвратили возможный коллапс жилищного строительства. В дальнейшем, по мере последовательного снижения ключевой ставки (до 11,0% 31 июля) снижалась и ставки ипотеки, которая в 1 квартале составила в среднем 14,5%, во 2-4 квартале 13,3-13,5%.

В Москве (рис. 5) количество ипотечных сделок с 4,5 тыс. в декабре 2014 года упало до 1,7 тыс. в январе, 2,3-2,7 тыс. в феврале-марте. Затем к июню оно выросло до 3,5 тыс., к июлю – до 4,1 тыс. Но в августе-ноябре, на фоне падения доходов населения и неустойчивой ситуации в валютно-финансовой сфере, рост объема поглощения ипотеки прекратился, и было зарегистрировано всего 2,6-2,9 тыс. ипотечных сделок. За 12 месяцев этот показатель снизился на 32,5% (с 43200 до 29145).

В настоящее время официальные данные о количестве сделок на рынке недвижимости Росреестром пока не объявлены. Руководитель Управления Росреестра по г. Москве Игорь Майданов на прессконференции в ТАСС отметил, что в Москве из-за непростой экономической ситуации ипотеку стали оформлять реже на 22%, чем годом ранее.

Снижение объема поглощения ипотеки наряду с общим снижением платежеспособности населения привело к падению объема предъявленного спроса, по экспертным оценкам – на 40%.

Это привело к снижению количества сделок на вторичном и первичном рынке жилой недвижимости.

Как сообщает ТАСС со ссылкой пресс-службу Министерства финансов РФ, российские банки со времени начала действия правительственной программы субсидирования ипотеки и до 1 декабря выдали 173,6 тыс. жилищных кредитов на общую сумму 309,2 млрд руб. При этом в ноябре было выдано кредитов на 44,7 млрд руб., в том числе в апреле на 22 млрд руб. (4,1 тыс.), в мае - 31 млрд руб. (26,9 тыс.), в июне - 40 млрд руб. (22,2 тыс.), в июле - 43 млрд руб. (24,6 тыс.), в августе - 40 млрд руб. (22,4 тыс.), в сентябре - 46 млрд руб. (25,6 тыс.), в октябре - 42,3 млрд руб. (22,8 тыс.)1.

Количество зарегистрированных договоров долевого участия (ДДУ) в Москве упало с 3,2 тыс. в декабре до 1,3-1,4 тыс. в феврале-марте, в апреле выросло до 2,1 тыс., но далее начало снижаться и в августе-ноябре возвратилось к 1,3-1,6 тыс. За 12 месяцев этот показатель снизился на 24,4% (с 20865 до 16678). По сообщению Игоря Майданова, по итогам 2015 года сокращение количества зарегистрированных договоров участия в долевом строительстве составило 11%.

На вторичном рынке количество сделок купли-продажи (мены) упало с 16,9 тыс. в декабре до 5,9 тыс. в январе, затем повышалось до 13,0 тыс. в марте, снизилось до 7,0 тыс. в мае, но к июлю выросло до 8,8 тыс. В августе-сентябре и в этом сегменте произошло падение числа сделок – до 7,4 тыс. и 7,7 тыс. соответственно, в октябре-ноябре данный показатель вырос до 9,3 тыс. За 12 месяцев этот показатель снизился на 38,9% (с 136698 до 98441). По словам Игоря Майданова, общее количество зарегистрированных прав на жилые помещения по сравнению с 2014 годом уменьшилось на 9%.

Снижение спроса и поглощения жилья привело к росту объема «зависшего» в прайсах предложения.

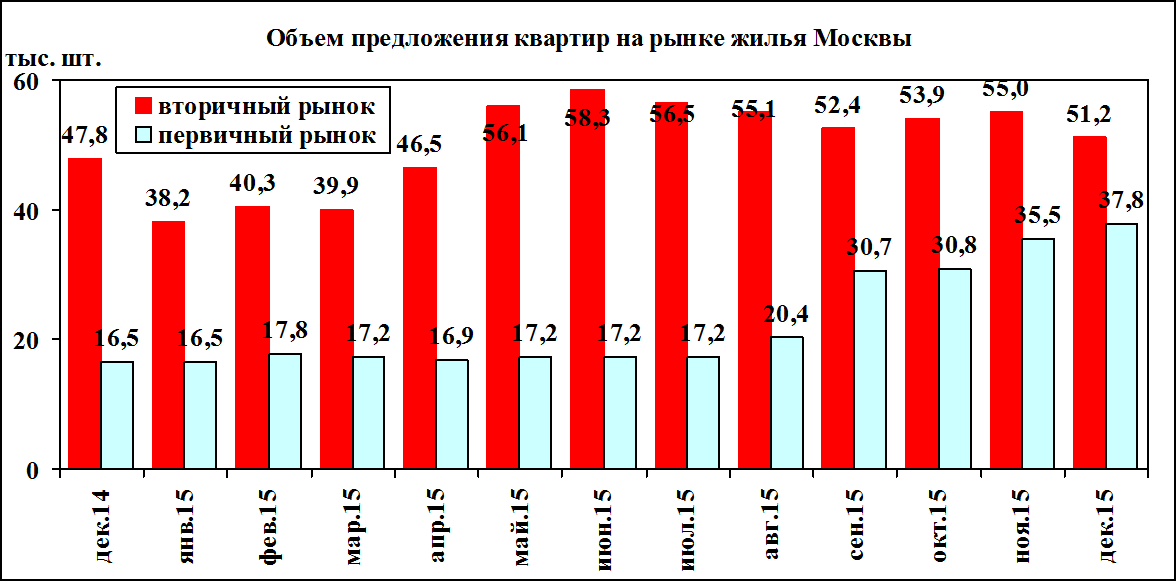

На вторичном рынке Москвы (рис. 5) рост предложения произошел с апреля-мая (с 38-40 тыс. до 52-56 тыс. квартир в месяц), на первичном – с августа (с 17-18 тыс. до 30-38 тыс. квартир в месяц). «Зависание» предложений вследствие снижения темпов поглощения вместе со снизившимся спросом привело к снижению цен на рынке.

На вторичном рынке жилья Московской области (рис. 6) объем предложения повышался с 34,8 тыс. в январе до 53-54 тыс. в мае-июне, и далее сохранялся на уровне 50-52 тыс. квартир в месяц. На первичном рынке предложение было более стабильным (85-86 тыс. квартир), что объясняется приблизительно одинаковым темпом поглощения и нового строительства/предложения. Но в ноябре-декабре предложение снизилось до 82-81 тыс. шт. вместе с сокращением количества вновь начатых строек.

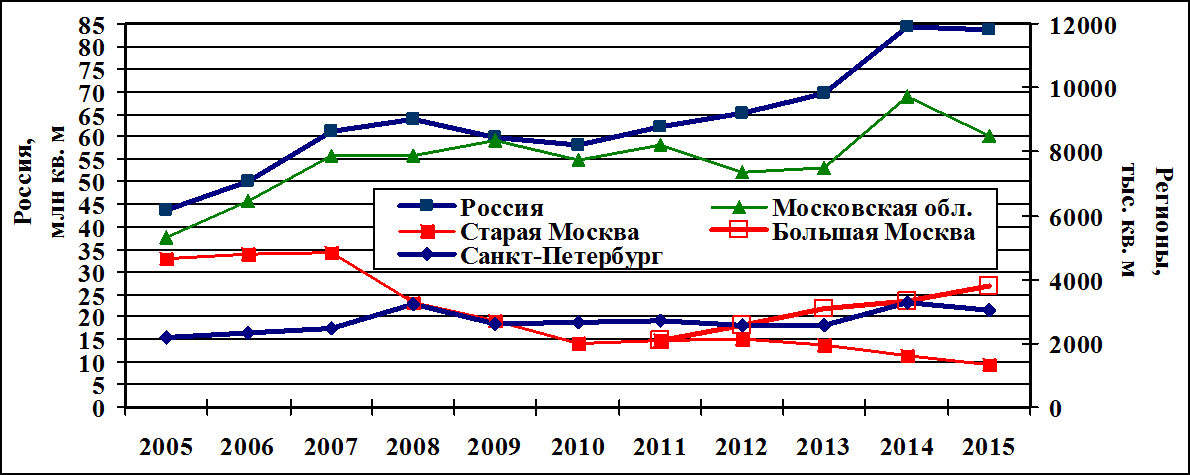

В то же время объемы ввода жилья также начали снижаться в ряде регионов (рис. 7). За год объем ввода в РФ составил 1169,4 тыс. квартир общей площадью 83,8 млн кв. м – снижение на 0,5% (в 2014 году было введено 84,2 млн кв. м жилья).

Наибольшие объемы жилищного строительства осуществлялись в Московской области, где введено 10,1% от сданной в эксплуатацию общей площади жилья по России в целом, Краснодарском крае - 5,5%, Москве - 4,6%, Санкт-Петербурге - 3,6%, Республике Башкортостан - 3,2%, Новосибирской области - 3,1%, Свердловской области - 3,0%, Республике Татарстан и Ростовской области - по 2,9%, Ленинградской области - 2,8%, Самарской области - 2,6%, Тюменской области (без авт. округов) - 2,5%, Республике Дагестан - 2,1%. В этих субъектах Российской Федерации построено чуть меньше половины введенной общей площади жилья в России.

Вместе с тем, в 2015 году наблюдалось снижение ввода жилья по сравнению с 2014 годом в Московской области - на 14,6% (введено 8496 тыс. кв. м), Санкт-Петербурге - на 7,1% (3031 тыс. кв. м), Краснодарском крае - на 2,9% (4619 тыс. кв. м).

В то же время в Москве объемы ввода демонстрирует положительную динамику на том заделе, который был создан в докризисный период: введено 3781 тыс. кв. м – рост на 15,8%. При этом в Старой Москве продолжалось снижение объемов ввода после годичного моратория на выдачу разрешений на строительство жилья при смене руководства города – до 1360 тыс. кв. м (-17%).

В Петербурге, в отличие от Москвы, снижение объема продаж ДДУ в 2015 году существенно сказалось на финансовом положении застройщиков и быстро привело к снижению объемов ввода до 3031 тыс. кв. м (на 7,1%).

Объемы ввода жилья снизились также в Дальневосточном ФО - на 11,4% (до 2 млн 164,7 тыс. кв. м), в Уральском ФО - на 3,5% (до 7 млн 701 тыс. кв. м), Южном ФО - на 2,5% (до 8 млн 986 тыс. кв. м), в Северо-Кавказском ФО - на 1,5% (до 4 млн 936,3 тыс. кв. м), в Центральном ФО - на 1,1% (до 24 млн 266,5 тыс. кв. м), в Крымском ФО - 354,2 тыс. кв. м (до 59,7%). Рост жилищного строительства по итогам 2015 года наблюдался в Северо-Западном ФО - на 7,3% (до 8 млн 984,2 тыс. кв. м), в Сибирском ФО - на 5,6% (до 9 млн 368,6 тыс. кв. м), в Приволжском ФО - на 0,3% (до 16 млн 912,3 тыс. кв. м).

В 2016–2018 годах не только регионы, но и Москву ждет серьезное снижение объемов жилищного строительства: количество выданных разрешений на строительство жилых объектов сократилось на треть. Одновременно снизится объем предложения и продолжится снижение объемов поглощения площадей.

Снижение объемов поглощения жилья в Москве и области на первичном рынке привело к снижению объема привлекаемых средств дольщиков, что в совокупности с сокращением объемов кредитования банками застройщиков создало для них значительные финансовые трудности и поставило некоторых на грань банкротства, например, компанию «СУ-155». Как высказался министр строительства Михаил Мень на заседании президиума общественного совета при Минстрое РФ, в компании полагали, что российская экономика будет расти бесконечно. Компания стала жертвой кризиса и неверно выбранной финансовой модели, рассчитанной на постоянный рост рынка.

Как пишет «Российская газета» со ссылкой на данные Генеральной прокуратуры РФ, почти повсеместно в России застройщиками не соблюдаются сроки передачи квартир по договорам долевого участия (ДДУ). В целом в правоохранительные органы за девять месяцев 2015 года, по данным Генпрокуратуры, обратились 537 участников долевого строительства — на 229 человек больше, чем за аналогичный период прошлого года. Возбужденных уголовных дел тоже стало больше — 362 (214). В России сейчас насчитывается 510 проблемных домов (в 2014-м их было 577) и 42,5 тыс. пострадавших дольщиков (47,6 тыс.), приводит «РГ» данные Минстроя РФ. При этом проблемы с жильем, которое возводится по ФЗ-214 (о долевом строительстве), отсутствуют в 29 регионах России.

На столичном строительном рынке наблюдается снижение активности инвесторов, сообщил на пресс-конференции руководитель Москомстройинвеста Константин Тимофеев: в настоящее время на 30% сократилось количество запросов на получение градостроительных планов земельных участков со стороны инвесторов, что, безусловно, связано с кризисом".

Таким образом, рынок жилой недвижимости городов России в 2015 году находился в стадии рецессии, однако, несмотря на напряженную макроэкономическую ситуацию, существенного падения показателей (объемов ввода и строительства, объемов поглощения жилья и ипотеки, цен предложения на первичном и вторичном рынке) пока не произошло.

Внешние (макроэкономические) факторы, определившие динамику цен

Основной источник роста нашей экономики и рынка недвижимости – цены на экспортную нефть – после длительного периода стабильности на уровне 110-120 $/баррель в середине 2014 года начали снижаться, и в ноябре-декабре упали до 75 и 60, а в январе 2015 – до 40 $/баррель (рис. 8). Одновременно подогнулась и вторая «нога» нашей экономики – курс рубля к доллару – с 33-34 руб./$ в первом полугодии 2014 года до 49 и 56 в ноябре-декабре и 69 руб./$ в январе. Именно этот валютно-финансовый шок вызвал ажиотажный спрос на жилье как средство сбережения накоплений и повышение (на фоне стагнации в макроэкономике) цен на рынке. К апрелю-маю цена на нефть повысилась до 60-66 $/баррель, а рубль укрепился до 48,5-49,5 руб./$. Финансово-экономическая сфера в РФ пережила декабрьские шоки, и ее состояние вместе с ценами на нефть и курсом доллара стабилизировалось. Соответственно закончилось стимулирующее действие шоков на население, и динамика цен начала определяться фундаментальными факторами - снижающимися доходами населения.

Но в июне цена на нефть начала снова снижаться, и к декабрю среднемесячная снизилась до 44,3 $/баррель. Одновременно повысился среднемесячный курс доллара – до 63,3 в октябре и 69,0 руб./$ в декабре. В конце месяца и в январе 2016 года цена нефти кратковременно снижалась до 28 $/баррель, курс доллара к рублю повышался до 79 руб./$.

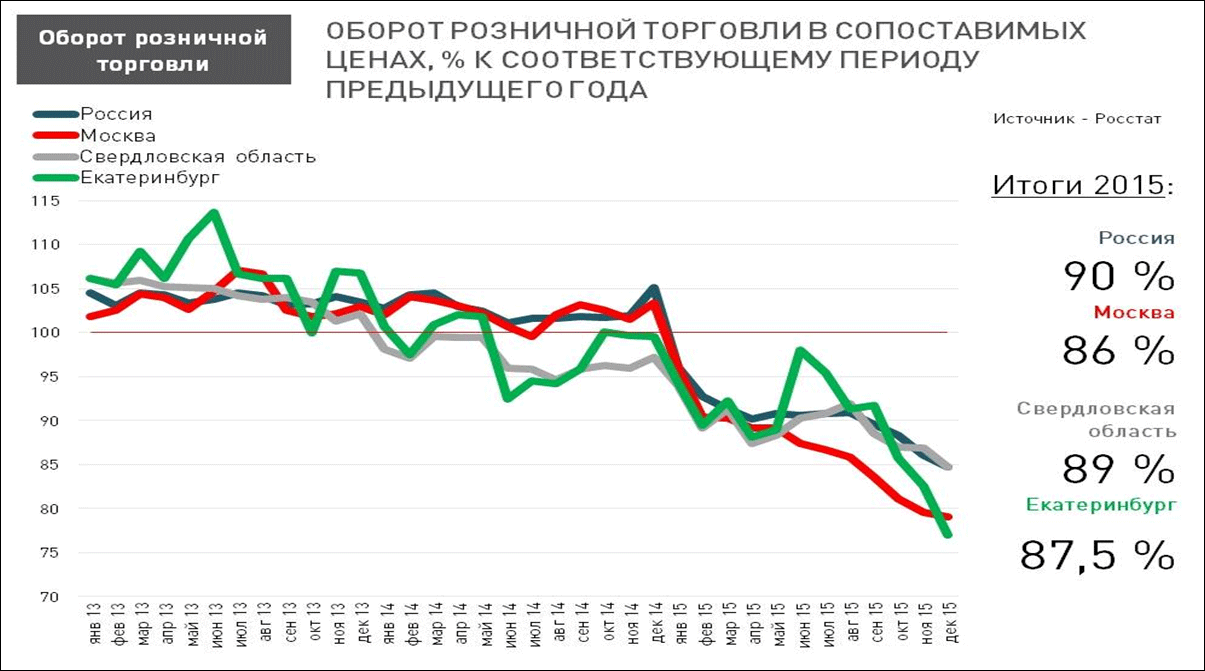

Эти драматические изменения макрофинансовых параметров привели к снижению ВВП на 3,7%, инвестиций в основной капитал на 8,4%, оборотов розничной торговли на 10% (табл. ). При этом торговый оборот в крупных городах снизился сильнее среднероссийского (рис. ): в Москве на 14%, Екатеринбурге на 12,5%.

| Динамика ВВП | Динамика инвестиций в основной капитал | Коммерческий грузооборот предприятий транспорта | Оборот розничной торговли | Реальные располагаемые денежные доходы | |||||

|---|---|---|---|---|---|---|---|---|---|

| в % к 2014 г. |

в % к 1990 г. |

в % к 2014 г. |

в % к 1990 г. |

в % к 2014 г. |

в % к 2014 г. |

в % к 2014 г. |

в % к 1990 г. |

в % к 2014 г. |

в % к 1990 г. |

| 96,3 | 115,1 | 91,6 | 67,9 | 100,2 | 80,2 | 90,0 | 244,5 | 96,0 | 96,0 |

Основной драйвер рынка жилой недвижимости – доходы населения – изменились следующим образом. Реальные располагаемые доходы снизились на 4,0% (впервые с 1999 года), при этом за счет роста инфляции номинальные доходы выросли на 17,5%. Снижение доходов ведет к сжатию потребительского спроса и активному переходу населения на сберегательную модель финансового поведения.

Прогноз динамики макроэкономических параметров на 2016 год

Минэкономразвития РФ в 2015 году в ходе подготовки бюджета 4 раза пересматривало свои макроэкономические прогнозы на 2015 год: в феврале в сторону ухудшения, в мае – улучшения, в августе и затем в ноябре – снова ухудшения (табл. 4).

| Параметры | февраль | май | август | ноябрь |

|---|---|---|---|---|

| Среднегодовые цены на нефть Urals, $/баррель | 50 | 50 | 40 | 50 |

| Среднегодовой курс рубля, руб./$ | 61,5 | 60,0 | 75,0 | 65,0 |

| Инфляция, % | 12,2 | 11,9 | 8,5 | 12,5 |

| Прирост ВВП в реальном выражении, % | -3,0 | -2,8 | -3,3 | -3,9 |

| Прирост реальных доходов населения, % | -6,3 | -6,3 | -6,5 | -10,0 |

| Прирост номинальных доходов населения, % | +5,1 | +5,0 | +0,4 | +0,1 |

В конце сентября, когда нефтяной тренд снова изменил свое направление, МЭР отказался от трехлетнего горизонта при разработке бюджета на 2016 год в пользу однолетнего (власти не готовы объявлять негативные прогнозы на два-три года вперед), и заложил в базовый сценарий на 2016 год начало восстановления экономики.

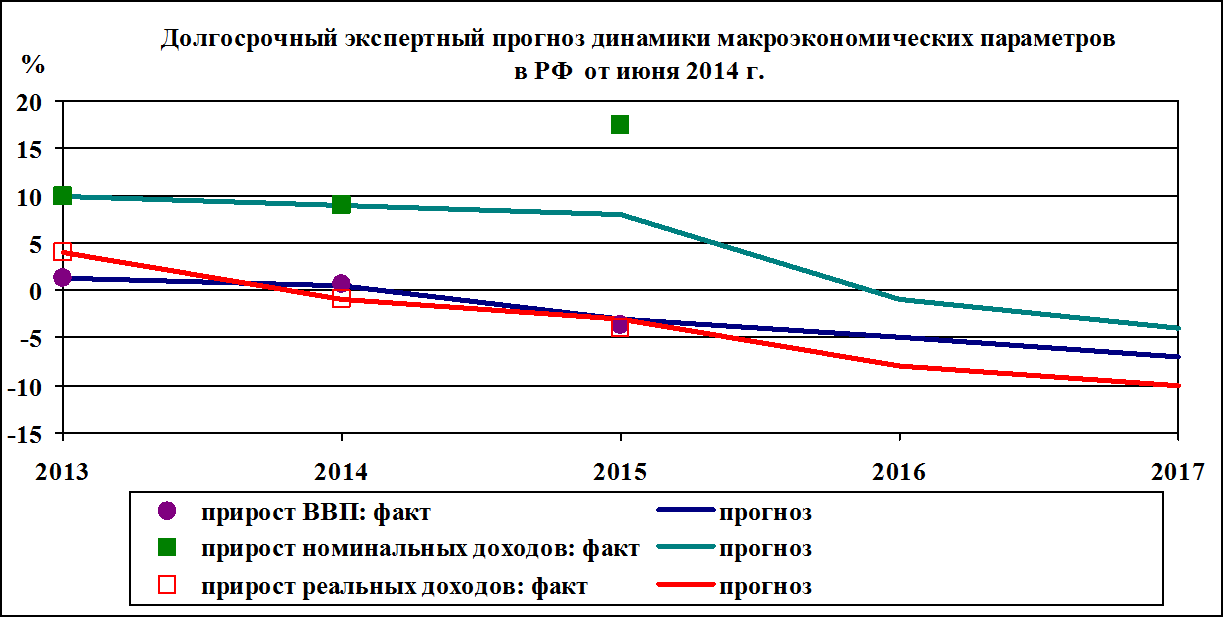

Ранее, в июне 2014 года, был разработан экспертный прогноз динамики макроэкономических параметров для использования в математической модели функционирования рынка жилой недвижимости при долгосрочном прогнозировании развития рынка. Основные параметры прогноза приведены на рис. 10. Там же показаны фактические данные за 2014 год и (оценочно) за 2015 год. Видно, что фактические данные за 2014 год практически совпали с прогнозом, что позволило не пересматривать расчеты по модели на следующий год. По итогам 2015 года наш прогноз оказался черезчур оптимистичным: фактическое снижение ВВП составило 3,7% вместо 3,0% по прогнозу, прирост номинальных доходов населения – +17,5% вместо +8% (реальных -4,0% вместо -3%, инфляция 12,9%. Позитивным результатом года оказалась величина оттока капитала частного сектора – $59 млрд (2014 год – $85 млрд).

На 2016 год прогноз роста ВВП от июня 2014 года составляет -5,0%, реальных доходов -8,0%, номинальных доходов -1%.

В декабре, и особенно в январе 2016 года прозвучали заявления о том, что МЭР РФ рассматривает негативный и кризисный сценарии со среднегодовой ценой на нефть 30-40 $/баррель и курсом доллара 60-70 руб. При этом снижение ВВП может составить 3%.

| Источник | Нефть, $/баррель | Курс рубля, руб./$ | Прирост ВВП, % |

|---|---|---|---|

| МЭР РФ, ноябрь 2015 года | 50 | 60-65 | +1,0 |

| Morgan Stanley | -0,8 | ||

| А. Абрамов (ВШЭ), К. Андрианов (ИСПН РАН), Я. Миркин (ИМЭМО РАН) | 40-47 | 70-77 | -1,0 |

| Fitch, Bloomberg, Goldman Sachs | 20-30 | 110-120 | -3,0 |

| МЭР РФ, январь 2016 года | 30-40 | 60-70 | -3,0 |

| Прогноз ООО «Стерникс Консалтинг» от июня 2014 года | 35-40 | 80-90 | -5,0 |

Таким образом, на 2016 год еще два месяца назад просматривались два сценария динамики макроэкономических параметров. Первый – пессимистический: продолжение и углубление рецессии. Второй – оптимистический: валютно-финансовый кризис ускорил падение экономики в 2015 году, и в следующем году начнется восстановление. Но динамика макрофинансовых показателей в декабре-январе заставила официальные власти отказаться от оптимистического сценария. Поэтому мы сохраняем на 2016 год прогноз макроэкономических параметров от июня 2014 года: нефть 35-40 $/баррель, доллар 80-90 руб., падение ВВП на 5%, номинальных доходов – на 1% (см. рис. 10).

Прогноз развития рынка жилой недвижимости Москвы

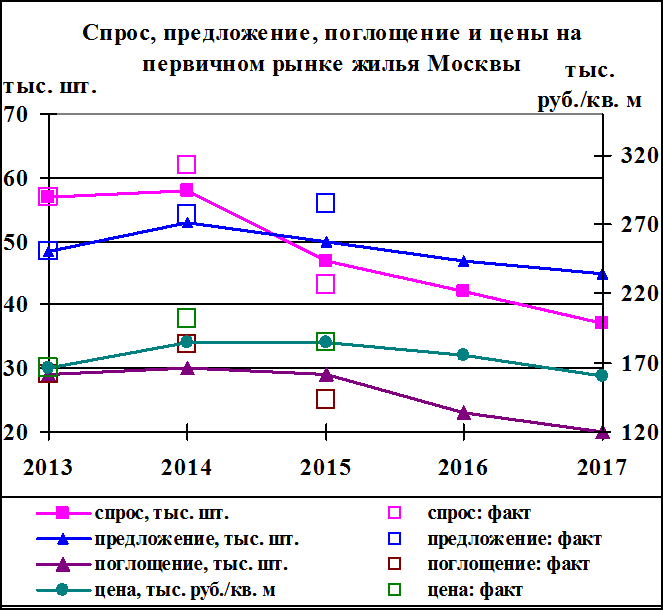

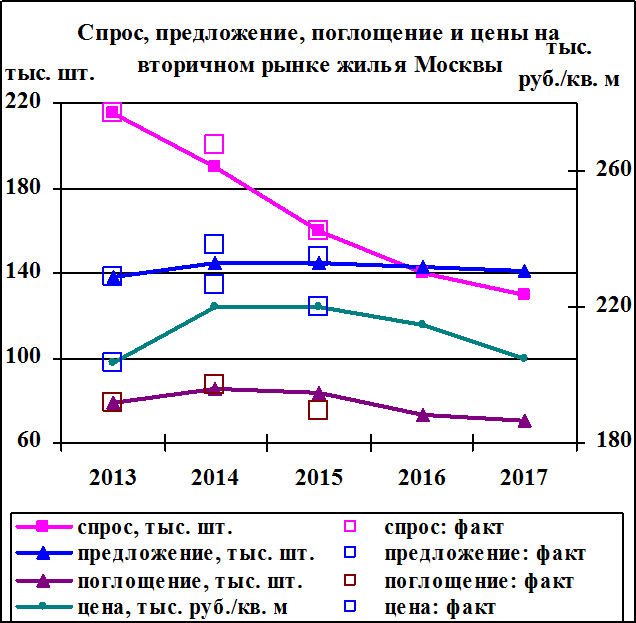

Рассчитанный в июне 2014 года прогноз на 2015 год развития рынка жилья Москвы в части первичного рынка (рис. 15) оказался завышенным по показателям поглощения (на 17%), совпал с фактическими данными по цене (снижение на 9-10% относительно фактических данных декабря 2014 года) и занижен по объему предложения (на 12%). На 2016 год предполагалось дальнейшее снижение цен на 3-4%.

Прогноз для вторичного рынка (рис. 16) близко совпал с оценкой основных показателей (спрос, предложение, цена), за исключением более низкой оценки объема поглощения (на 12%).

В настоящее время мы сохраняем на 2016 год прогноз основных показателей развития рынка жилой недвижимости Москвы от июня 2014 года: на первичном рынке – дальнейшее понижение спроса, снижение объема предложения ниже объема предъявленного спроса, снижение цен на 4-5%; на вторичном рынке – дальнейшее снижение спроса, сохранение объема предложения, снижение объема поглощения и цен на 4-5%.

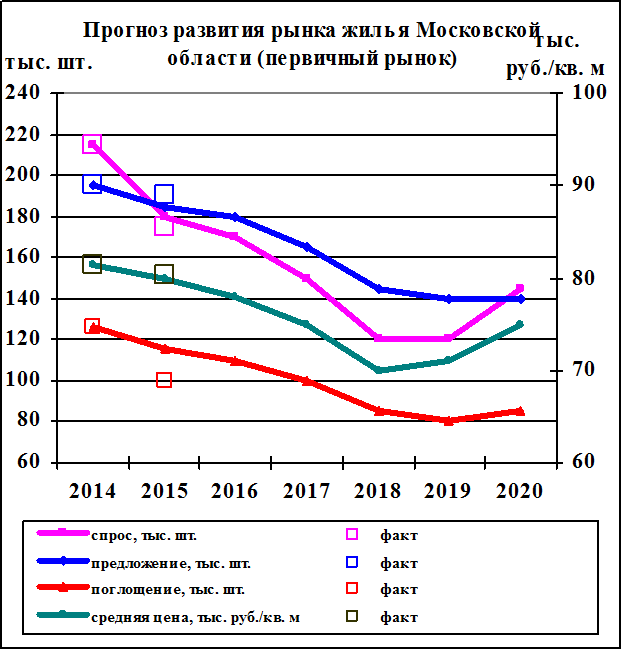

Рассчитанный в марте 2015 года прогноз развития рынка жилья Московской области в части первичного рынка (рис. 17) оказался завышенным по спросу и поглощению и заниженным по объему предложения. Прогноз цены практически совпал с фактическими данными (снижение на 1,3%). На 2016 год прогнозируется дальнейшее снижение спроса, предложения, объема поглощения и цен (на 2-3%).

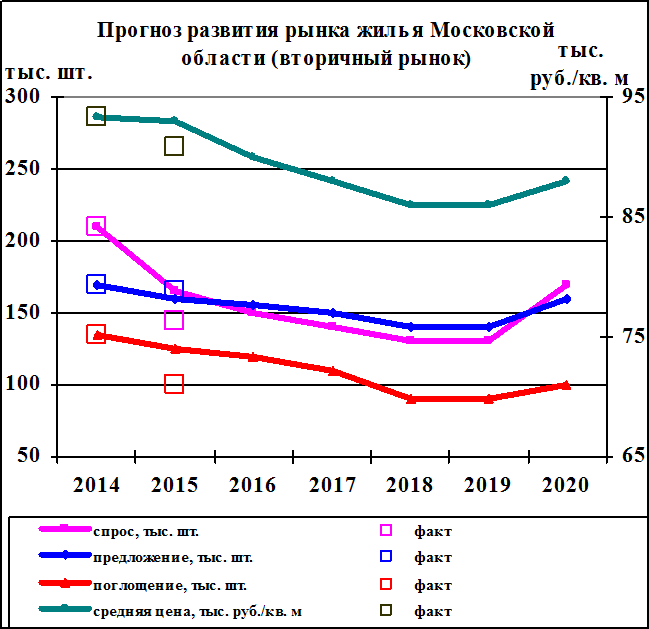

Прогноз для вторичного рынка (рис. 18) на 2015 год несколько завышен по спросу и поглощению, занижен по предложению, а также оказался выше фактических данных по цене (на 2%).

На 2016 год прогнозировалось дальнейшее снижение спроса, предложения, поглощения, а также снижение цен на 2-3%. В настоящее время мы сохраняем прогноз на 2016 год от марта 2015 года.

Экспертные мнения серьезных операторов рынка не противоречат результатам модельных расчетов.

Глава Министерства строительства и жилищно-коммунального хозяйства РФ Михаил Мень, говоря о причинах падения цен, отметил, что «турбулентности в экономике» сказываются на спросе, и в этой ситуации застройщикам необходимо забыть о сверхприбылях и «работать так, как работает весь мир, в пределах разумной доходности».

В то же время в Московском регионе, несмотря на кризис, девелоперы чуть ли не каждый день анонсируют все новые жилые проекты. В частности, в конце ноября компания «Самолет девелопмент» объявила о планах строительства жилого района «Пригород лесное» площадью 3,5 млн кв. м в поселке Молоково, к юго-востоку от Москвы. Проект предусматривает возведение 140 жилых домов более чем на 80 000 жильцов. Строительство должно начаться в декабре 2015 г., а завершить проект компания рассчитывает к 2029 г., сообщает газета «Ведомости».

Появились новости и о проекте строительства 6,7 млн кв. м недвижимости, в том числе 3 млн кв. м жилья, в районе деревни Саларьево на территории Новой Москвы (компании «Лаут», ПИК и др.).

Таким образом, прогнозируемое продолжение рецессии на рынке жилой недвижимости городов России не означает обвала рынка, по крайней мере в 2016 году. Рынок жилой недвижимости показал свою устойчивость к неблагоприятному воздействию макроэкономических и политических трудностей, как по причинам его меньшей вовлеченности в глобальный рынок, так и по причине своевременной поддержки со стороны государства.

Марина Алексеевна Федотова – д.э.н., проф. , зам. проректора по научной работе Финуниверситета при Правительстве РФ

Сергей Геннадиевич Стерник – д.э.н., проф. кафедры "Оценка и управление собственностью" Финуниверситета при Правительстве РФ

Геннадий Моисеевич Стерник – Председатель Комитета по аналитике и консалтингу Московской ассоциации риелторов

Написать комментарий