«Точки роста» и инвестиционный потенциал российской экономики в 2010 году

Аналитический департамент лизинговой компании «Юниаструм Лизинг» подготовил доклад об инвестиционных возможностях российской экономики. Какие отрасли к началу 2010 года демонстрировали рост? Есть ли таковые? И смогут ли они стать локомотивами роста в посткризисной фазе экономического развития России?

Несмотря на спад ВВП и промышленного производства в 2009 году, к началу 2010 года ряд отраслей оставались стабильными и даже демонстрировали рост. Проведенное исследование позволило выявить ключевые факторы, обусловившие стабильность и благополучие отдельных отраслей и сегментов в условиях кризиса. В условиях начавшегося в 2010 году восстановления экономики можно ожидать, что именно эти наиболее стабильные (или даже выигравшие от кризиса) отрасли станут локомотивом новой фазы экономического роста.

1. Резюме исследования. Начало 2010 года стало умеренно оптимистичным для российской экономики. Восстановились мировые цены на ключевые российские экспортные товары — энергоносители. Благодаря этому стабилизировались и доходы бюджета. Многие компании от сокращения издержек переходят к формированию планов развития.

Очевидно, что для полноценного развития будет необходимо компенсировать ту инвестиционную паузу, которая возникла за последние полтора года относительно инвестиций в обновление и расширение основных средств. Эксперты сходятся во мнении, что только через обновление основных фондов, повышение их производительности, возможна конкурентоспособность российских предприятий в новой фазе экономического развития.

В настоящее время для предприятий вновь доступны долгосрочные источники финансирования инвестиций — как лизинг, так и кредитование. По данным нашего исследования, ставки и условия договоров лизинга к началу 2010 года вернулись к докризисному уровню.

Однако, для осуществления инвестиций необходимо понимать: каковы в настоящее время «точки роста» экономики? Или, по крайней мере, стабильные рынки и отрасли? Какие отрасли предъявляют наибольший спрос на продукты и услуги?

Представленные далее результаты исследования, проведенного Аналитическим департаментом «Юниаструм Лизинг» призваны ответить на эти вопросы. Источником данных для исследования стала официальная статистика (Росстат), информация и статистика министерств и ведомств, а также данные отраслевых маркетинговых исследований.

По результатам исследования, можно выделить несколько ключевых факторов, которые обусловили рост или стабильность отдельных отраслей и секторов в условиях кризиса:

1. Восстановление мировых цен на топливно-энергетическое сырье привели к восстановлению и росту соответствующих отраслей, а также смежных им отраслей. Наиболее стабильными оказались добыча полезных ископаемых (прежде всего, топливно-энергетических), нефтепереработка, трубопроводный транспорт.

2. Довольно стабильное состояние реальных доходов населения за время кризиса обусловило сравнительно стабильное положение некоторых отраслей, ориентированных на внутренний рынок. Хотя произошло значительное падение большинства отраслей обрабатывающей промышленности, на этом фоне довольно стабильными остались связь, розничная торговля, платные услуги населению.

3. Девальвация рубля в сочетании с отсутствием большого спада реальных доходов простимулировали замещение импорта в ряде отраслей, ориентированных на внутренний рынок. Это обусловило рост или отсутствие спада в сельском хозяйстве, пищевом производстве, а также в фармацевтической, кожевенной и обувной промышленности.

4. Повышение тарифов ЖКХ в 2009 году обусловили рост прибыльности компаний, работающих в области производства и распределения электроэнергии, воды и газа. Спрос на услуги ЖКХ не эластичен, поэтому, в сочетании с ростом тарифов отрасль оказалась наиболее благополучной в период кризиса.

5. Инвестиционные проекты, начатые как до, так и во время кризиса сами по себе стали локальными точками роста, создавая спрос на товары и услуги. Такими точками роста стали Олимпийское строительство, запуск крупнейшего завода по сжижению природного газа в рамках проекта «Сахалин-2», строительство «Шереметьево-3», ряд крупных инвестиционных проектов в области химии и нефтехимии, а также в автомобилестроении.

Вместе с тем инвестиции выступили индикатором уверенности среднего бизнеса в стабильности и перспективах своих отраслей. В качестве примера можно привести инвестиции в производство железнодорожного транспорта и в пищевое производство.

6. В региональном разрезе наиболее устойчивым оказался ряд регионов Дальневосточного федерального округа и Юга России. Для регионов ДФО стабилизирующим фактором стали тесные экономически связи с Китаем, экономика которого продолжала расти. Для регионов Юга России стабилизатором стала большая роль сельского хозяйства и пищевого производства, наиболее благополучных отраслей во время кризиса, а также емкий внутренний рынок. Дополнительно поддержку оказали государственные инвестиции в олимпийское строительство и значительные федеральные средства, традиционно направляемые в республики Северного Кавказа.

8. Смежные сегменты по отношению к стабильным и растущим отраслям, также выиграли от этого роста. Например, рост производства отдельных видов электротехнического оборудования обусловлен в значительной степени спросом со стороны предприятий, производящих электроэнергию, воду и газ. Которые, как отмечалось, оказались довольно прибыльными в 2009 году. Рост сельского хозяйства обусловил довольно стабильную ситуацию в химической отрасли, в части производства удобрений.

| Факторы роста / отрасли роста | Сельское хозяйство | Пищевая пром. | Добыча нефти и газа | Нефтепере- работка | ЖКХ | Электро- оборудо- вание | Фарма- цевтика | Кожа и обувь | Связь | Платные услуги населению |

|---|---|---|---|---|---|---|---|---|---|---|

| Восстановление цен на экспорт | Х | Х | ||||||||

| Внутренний спрос, в т.ч. потребительский | Х | Х | Х | Х | Х | Х | Х | Х | Х | |

| Замещение импорта | X | X | X | X | X | |||||

| Спрос со стороны смежных растущих отраслей | X | X | X | |||||||

| Государственные инвестиции | X | |||||||||

| Госрегулирование, тарифы* | X | X | ||||||||

| Недостаточное насыщение рынка | X | X |

| Отрасль | Валовой продукт отрасли в 2009 по сравнению с 2008 г. |

|---|---|

| Услуги связи | 102,7% |

| Сельское хозяйство | 101,2% |

| Производство пищевых продуктов, включая табак | 99,5% |

| Добыча полезных ископаемых | 98,8% |

| Производство кожи, изделий из кожи и производство обуви | 98% |

| Платные услуги населению | 95,7% |

| Производство электроэнергии, газа и воды | 95,2% |

| Производство кокса и нефтепродуктов | 94,7% |

| Оборот розничной торговли | 94,5% |

| Весь ВВП | 92,1% |

| Отрасль | Валовой продукт отрасли в 2009 по сравнению с 2008 г. |

|---|---|

| Производство транспортных средств и оборудования | 62% |

| Производство электрооборудования, электронного и оптического оборудования | 68,4% |

| Производство машин и оборудования | 71,6% |

| Текстильное и швейное производство | 84,2% |

| Производство резиновых и пластмассовых изделий | 85,4% |

| Металлургическое производство и производство готовых металлических изделий | 86,1% |

| Грузооборот транспорта | 89,8% |

Рассмотрим эти тенденции подробнее.

2. Восстановление экспортных цен на энергоносители. В течение первых трех кварталов 2009 года финансовый результат российских нефтегазовых компаний снизился на 27,8%, хотя они и продолжали оставаться прибыльными. Стабилизация и затем рост цен на энергоресурсы во второй половине 2009 и в начале 2010 года обусловили значительное повышение прибыльности в отрасли. В конце 2009 г. прирост добычи нефти к аналогичному периоду 2008-го составил 4 млн. тонн. Россия вышла на первое место в мире по объемам добычи нефти.

От роста нефтегазовой отрасли выигрывают и «смежники» - дорожно-строительные компании, которые прокладывают дороги к новым месторождениям, поставщики нефтегазового оборудования и другие. Так, в 2009 году лизинг нефтегазового оборудования был одним из немногих сегментов рынка лизинга, показавших рост.

По обращениям клиентов в «Юниаструм Лизинг» мы тоже можем сделать вывод о росте интереса к подобному оборудованию и технике в конце 2009 — начале 2010 года. В отличии от крупных нефтяных компаний, для их подрядчиков — предприятий среднего и малого бизнеса — лизинг является наиболее доступным и удобным инструментом финансирования инвестиций.

В значительной степени, именно прибыльностью нефтегазового экспорта обусловлена стабильная ситуация в главной смежной отрасли — нефтепереработке. Причем, это одна из немногих отраслей, где уровень инвестиций в основные средства даже в условиях кризиса вырос в 2009 году на 35,8% (на фоне общего спада инвестиций 17%).

Столь успешное развитие нефтеперерабатывающей отрасли объясняется удачным для нее сочетанием целого ряда ключевых «антикризисных» факторов:

- Непосредственная связь с добычей топливно-энергетического сырья, которая сохранила прибыльность и, как следствие, значительный инвестиционный ресурс;

- Ориентация продукции на внутренний рынок, спрос на котором остался достаточно стабильным;

- Поддержка инвестиционных проектов со стороны федерального и региональных бюджетов;

Трубопроводный транспорт также оказался наиболее устойчивым к кризису видом транспорта. Инвестиции в трубопроводный транспорт по сравнению с 2008 г. увеличились в 1,54 раза, а их доля в структуре инвестиций в основной капитал в целом по экономике повысилась на 5,2 процентных пункта до 11,8%.

В условиях восстановления цен на нефть Транснефть и в 2010 продолжает активное строительство трубопроводов. В частности, ведется строительство крупнейшего нефтепровода Пурпе-Самотлор, перемычки между восточным и западным направлением нефтепроводов.

3. Внутренний рынок и замещение импорта. Сокращение реальных доходов населения РФ за период кризиса оказалось минимальным: показатель за январь — август 2009 года составил 98,6% к соответствующему периоду 2008-го. По итогам 2009 года, благодаря частичному восстановлению промышленного производства и восстановлению цен на экспортируемое сырье, был зафиксирован прирост реальных доходов населения на 1,9% к прошлому году.

Однако, конечное потребление сократилось на 5,4%, в том числе домашних хозяйств — на 8,9%. Повысилась норма сбережений, чему способствовали и особенно высокие ставки банковских депозитов (до 17% годовых в рублях) на фоне низкой инфляции.

Сокращение потребления оказалось в целом не столь резким, как падение цен на ряд экспортных товаров, поэтому внутренний рынок выполнил в значительной степени стабилизирующую функцию для ориентированных на него отраслей. Однако этот результат оказался отнюдь не одинаковым для разных отраслей. Отрасли, ориентированные в основном на внутренний спрос, можно разделить на три группы: выросшие за 2009 год, оставшиеся стабильными и снизившие оборот. Рассмотрим эти группы подробнее.

4. Пострадавшие от кризиса. От кризиса заметно пострадали большинство отраслей обрабатывающей промышленности, особенно выпускающие продукцию инвестиционного машиностроения и транспорт (табл. 3). Наиболее сильно снизился выпуск в деревообработке, текстильном и швейном производстве, производстве мебели. Сильно снизился грузооборот транспорта. Конечные потребители стали экономить, прежде всего, на товарах длительного пользования: стиральных машинах, холодильниках, мебели, отчасти — на одежде. Более дорогие товары, такие как квартиры и автомобили, для многих стали недоступными вследствие неуверенности в будущих доходах, сложностей с кредитованием и повышением процентных ставок. Снизился спрос на дорогостоящие услуги: туристические поездки, авиа- и дальние железнодорожные маршруты.

5. Стабильные отрасли. Стабильными остались, прежде всего, те отрасли, спрос на продукцию которых традиционно не эластичен (услуги ЖКХ, связи, медицинские услуги, нефтепродукты) или широко диверсифицирован (прочие платные услуги населению, розничная торговля). Так, по данным Nielsen, в 2009 году в России общий объем продаж упакованных товаров повседневного спроса снизился всего на 4% в натуральном выражении, а по стоимости объемы продаж увеличились на 10,6%.

По некоторым направлениям потребительский спрос был далек от насыщения, что вызывало высокие темпы роста до кризиса, а сейчас обусловило стабильное положение или умеренный рост таких отраслей, как связь и платные услуги населению. В частности, среди проектов, профинансированных компанией «Юниаструм Лизинг» в 2009 году, заметное место заняли проекты компаний связи — прежде всего, интернет-провайдеров. Что касается услуг населению, спросом пользовалось лизинговое финансирование оборудования для кинотеатров и для фитнес-клубов.

6. Выросшие отрасли. Здесь можно выделить две подгруппы: первая — это отрасли, выигравшие от эффекта замещения импорта и вторая — подотрасли, выигравшие от смещения спроса в пользу более дешевых и функциональных продуктов.

В результате ослабления рубля в первые пять месяцев кризиса импортные товары подорожали почти на четверть (на 23% по расчету ЦМАКП). Однако последующее укрепление рубля несколько ослабило возможный эффект замещения импорта.

В результате, в 2009 г. поступление импорта по физическому объему сократилось почти на 31%, а производство отечественных товаров конечного спроса и услуг лишь на 2,7%, т.е. в 10 раз меньше.

Больше всего от эффекта импортозамещения выиграли сельское хозяйство и пищевое производство, которые к тому же опирались на традиционно неэластичный спрос. Эти отрасли мы рассмотрим подробнее в следующем разделе.

Благодаря импортозамещению имел место рост производства: бумажных изделий хозяйственно-бытового и санитарно-гигиенического назначения (+10,1%), обоев (+11%), парфюмерных и косметических средств (+4%), обуви (+1,9%). Выиграли и некоторые секторы фармацевтической промышленности, по ряду лекарственных средств имел место рост продаж: болеутоляющие, жаропонижающие, противовоспалительные средства (+17% для средств в ампулах и +39% - в упаковках).

Для ряда других отраслей замещение импорта несколько смягчило спад спроса. Так, от импортозамещения выиграло автомобилестроение, производство медицинской техники и средств измерения, производство металлоизделий, стекла, красок и лаков, керамической плитки, офисного оборудования, бытовых приборов и т.д., хотя общий объем выпуска в этих отраслях все равно снизился по итогам 2009 года. Максимально выиграло от замещения импорта производство обуви (26% рынка) и автомобилестроение (15%), производство кожи и изделий из нее (15% рынка) и производство медтехники (12%). Остальные отрасли выиграли от замещение импорта в пределах 10% рынка.

Некоторые подотрасли или типы компаний выиграли благодаря своему формату, который оказался наиболее адекватен новым приоритетам потребления: более дешевых и функциональных товаров и услуг. По данным «РОМИРА», обеспеченные представители среднего класса с большей интенсивностью стали покупать повседневные товары и по общему объему покупок даже превысили докризисную корзину. К примеру, отмечается рост продаж дорогих полуфабрикатов, напитков, майонезов. Это говорит о том, что люди стали больше питаться дома.

Выиграли от изменения спроса дешевые рестораны и точки быстрого питания. «Макдоналдс» объявил в начале 2009 года об открытии новых ресторанов. «Крошка Картошка» расширила свою сеть во второй половине 2010 года, заключив договор лизинга с «Юниаструм Лизинг».

У компании «Икеа» продолжается рост продаж в большинстве магазинов. В начале 2010 г. компания объявила о намерении инвестировать 60 млн. долларов в строительство завода по производству пиломатериалов в Костромской области.

Довольно уверенно чувствуют себя гипермаркеты, предлагающие покупателям более низкие цены, чем магазины «около дома». Metro Group планирует в 2010 ввести в эксплуатацию в России не менее 4 новых торговых центров. Средняя стоимость строительства одного торгового центра Metro Cash & Carry составляет 20 млн. евро.

На некоторых рынках, например, пищевом смещение произошло не столько между игроками, сколько между категориями продуктов.

Зачастую крупные и средние компании в отраслях, ориентированных на конечный спрос и испытавших умеренный спад, выиграли от ухода более мелких конкурентов, получив тот спрос, который раньше обслуживали эти конкуренты. Так, значительное падение объема коммерческих грузоперевозок транспорта вынудило ряд компаний уйти с рынка. Оставшиеся на рынке компании повысили цены (в среднем по рынку на 10%), что привело к увеличению их средней рентабельности на 4,6% по сравнению с 2008 годом.

Еще одной точкой роста потребительской активности в 2010 становится московский рынок жилья. В 2009 году в Москве было построено 2,7 млн. квадратных метров жилья, на 17,2% меньше, чем в 2008 году. По прогнозам стройкомплекса Москвы планируется, что в 2010 году будет построено на 4% больше — 2,895 млн. кв. метров. Вместе с тем риэлторы отмечают стабильный рост сделок купли-продажи квартир в последние месяцы, что обычно ведет в дальнейшем к повышению цен.

По данным компании IntermarkSavills, в первом квартале продажи в новостройках бизнес-класса выросли на 20%. Объемы сделок с люксовыми квартирами увеличились в два раза. В марте количество сделок на вторичном рынке жилья возросло на 71% по сравнению с февралем и на 59% относительно марта прошлого года. Более того, спрос превысил даже показатели 2007 года. На основании этих данных можно ожидать возобновления активного строительства жилья в Москве. К тому же, девелоперы адаптируют свои новые проекты к изменившимся потребностям покупателей, стараясь предлагать максимально дешевый формат жилья.

7. Сельское хозяйство и пищевое производство — антикризисные лидеры. Сельское хозяйство продемонстрировало прирост в 2009г. по сравнению с соответствующим периодом 2008г. на 1,2% (на фоне падения ВВП на 7,9%). Это оказался самый большой прирост за 2009 год среди крупных отраслей.

Более детальное рассмотрение ситуации в сельском хозяйстве и пищевом производстве позволяет наглядно продемонстрировать закономерность замещения импорта, вызванного девальвацией рубля. Одновременно происходят три процесса: рост внутреннего производства, сокращение импорта и рост экспорта отечественной продукции (зерна и пищевой продукции).

Рассмотрим более детальные данные о внутреннем производстве:

- за 8 месяцев 2009 года производство скота и птицы на убой составило на 6,5% больше, чем за соответствующий период 2008 года. Производство яиц выросло на 3,9%;

- за указанный период предприятия пищевой промышленности увеличили производство мяса и субпродуктов 1 категории (на 11,2 %), мясных консервов (на 5,5%), сыров жирных (на 6,0%), кофе натурального (на 40,5 %), овощных консервов (на 14 %), масел растительных (на 49,7 %), макаронных изделий (на 2,9 %), круп (на 13,6%), быстрозамороженной плодоовощной продукции (на 33,2 %), коньяков (на 26,2 %) и др.

Процесс импортозамещения подтверждается одновременным сокращением импорта. В частности, в январе-июле 2009 г. в Россию импортировано продовольственных товаров и сельскохозяйственного сырья на 18,9% меньше, чем за соответствующий период 2008 г.

Вместе с тем, в связи с девальвацией рубля в первом полугодии 2009г. произошел рост экспорта сельхозпродукции на 37,8% (в январе — июле 2009 по сравнению с соответствующим периодом прошлого года). По сравнению с январем-июлем 2008г. физический объем экспорта пшеницы вырос в 4,3 раза. На 30% увеличился экспорт пищевых продуктов за весь 2009 год.

Рост на фоне кризиса отразился на инвестиционной привлекательности отрасли. Не менее трети новых инвестиционных проектов (без решающего участия государства или крупнейшего бизнеса), запущенных в конце 2009 — первом квартале 2010 года — это проекты в области сельского хозяйства и пищевой переработки.

- в Новосибирской области АПХ «Копитония» инвестирует 250 млн. долл. в строительство мясокомбината, рассчитанного на 110 тыс. голов свиней;

- «Агрико» вкладывает 138 млн. долл. в строительство свинокомплекса в Тверской области;

- «Черкизово» запускает строительство птицефабрики в Брянской области (инвестиции 100 млн. долл.), рассчитанной на 40 тыс. тонн мяса птицы в год;

- «Евродон» инвестирует в строительство птицефабрики в Ростовской области 70 млн. долл., рассчитана на 6 млн. штук инкубационных яиц;

- «Zuegg» вкладывает 30 млн. долларов в завод по переработке фруктов в Калужской области, рассчитан на производство 24 тыс. тонн фруктовых и молочных наполнителей в год;

- «Красный Восток Агро» строит молочную ферму в Тамбовской области, рассчитанную на 3300 голов дойного стада (инвестиции — 33 млн. долларов);

- «Альтеринвест» строит молочную ферму в Смоленской области, рассчитанную на 1200 голов дойного стада (30 млн. долларов инвестиции);

- «Оптифуд» инвестирует 18 млн. долларов в строительство мясокомбината в Ростовской области, рассчитанного на производство 60 тонн мяса птицы в год.

Инвестиционная активность в сельском хозяйстве и пищевой переработке непосредственным образом отразились в росте спроса на лизинг. Число заявок, поступающих в «Юниаструм Лизинг» от подобных предприятий заметно выросло со второго полугодия 2009 года.

Рост сельского хозяйства и пищевой переработки оказал положительное влияние на производство в смежной химической отрасли. Благодаря этому производство отдельных видов химических продуктов даже выросло в 2009 г. по сравнению с 2008 г.: азотные удобрения (+7%), полимерные пленки (+10%).

8. Производство и распределение электроэнергии, газа и воды. Услуги ЖКХ. Производство и распределение электроэнергии, газа и воды оказалось не только одной из наиболее стабильных отраслей: эта отрасль оказалась лидером по увеличению рентабельности и прибыли в абсолютном выражении. Это объясняется ростом регулируемых тарифов на 21,1% с 1 января 2009 г.

В результате, рентабельность проданных товаров / услуг увеличилась в два раза — с 3,6 до 7,3%, а рентабельность активов в четыре с половиной раза — с 0,6 до 2,9%.

Повышение тарифов было направлено, прежде всего, на стимулирование обновления основных фондов в отрасли. На данный момент эта отрасль предъявляет наибольший спрос на основные фонды и на финансирование.

В настоящее время российский жилищно-коммунальный комплекс (ЖКК) - это около 50 тыс. малых, муниципальных, унитарных и акционерных предприятий, где работает более 4,2 млн. человек или 5,9% от общей численности занятых в стране. Российский ЖКК характеризуется гигантскими по протяженности коммуникациями, большим количеством морально и физически устаревшего, оборудования.

Износ водопроводов по официальным данным составляет 65,3%, а потери воды достигают 25%, притом, что 45% потребляемой воды уже не соответствуют санитарным нормам. Износ котельных в ЖКК достиг 54,5%, сетей канализации — 62,5%, электрических сетей — 58,1%, водопроводных насосных станций — 65,08%, водопроводных очистных сооружений — 53,86%, очистных сооружений канализации - 56,16%. Темпы нарастания износа объектов жилищно-коммунального хозяйства в РФ составляют от 1,5 до 3% в год, физический износ объектов ЖКХ по отдельным муниципальным образованиям составляет 70-80%.

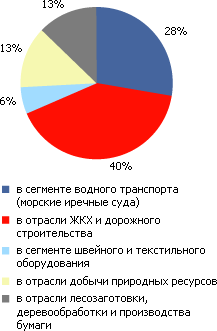

Ожидание инвестиционного спроса со стороны ЖКХ подтверждает опрос топ-менеджеров крупнейших российских лизинговых компаний на ежегодной конференции «Лизинг в России — 2009». Так, на вопрос «в какой отрасли, на Ваш взгляд, лизинг используется недостаточно интенсивно и нуждается в дополнительном стимулировании?», 40% экспертов отметили сегмент лизинга дорожно-строительной техники и ЖКХ как наиболее перспективные. Предполагаем, что дорожно-строительная техника профигурировала в ответе только потому, что в самой постановке вопроса она была объединена с ЖКХ.

Крупнейшие энергетические компании заявили масштабные инвестиционные планы на 2010 год. Так, инвестиционная программа «РусГидро» на 2010 год составит 97,1 млрд. руб. 16,6% этой суммы планируется направить на восстановление Саяно-Шушенской ГЭС, а 66,4% - на финансирование строящихся объектов компании.

Заявленная инвестиционная программа «РАО ЭС Востока» на 2009 — 2011 годы составляет 107 млрд. руб.

Совместным предприятием PvT Capital и «Баско» в Татарстане начато строительство новой ТЭЦ, общий планируемый объем инвестиций — 467 млн. долларов.

Предприятиями ЖКХ наиболее востребованы следующие основные средства:

- Очистные сооружения;

- Оборудование газораспределительных сетей;

- Энергокомплексы / оборудование малой энергетики;

- Котельное оборудование;

- Снегоуборочная и мусороуборочная техника;

- Производственные здания;

- Вспомогательный транспорт.

Уже по итогам 2009 года можно констатировать, что от активизации инвестиционного процесса в производстве и распределении электроэнергии, газа и воды выиграли производители обозначенного выше оборудования. Увеличился выпуск газовых (+12%) и гидравлических турбин (+7%) и генераторов к ним (+20%), а также паровых котлов (+3%).

Вспомогательным фактором при осуществлении инвестиций в основные фонды предприятий ЖКХ является поддержка со стороны бюджетов в ряде регионов. Так, в Москве предприятия ЖКХ признаны приоритетными субъектами бюджетной поддержки. Они имеют возможность получить безвозмездные субсидии до 5 млн. руб. на приобретение основных средств, а также поручительства со стороны городского бюджета и субсидирование части процентной ставки по кредиту или лизингу.

9. Инвестиционные проекты как точки роста. Инвестициям в основные средства, особенно крупным инвестиционным проектам, необходимо уделить особое внимание. Они не только указывают области роста в экономике, но и сами становятся точками роста, формируя спрос на широкий спектр товаров и услуг: на оборудование, технику, строительные материалы, строительные услуги, кредитные и лизинговые ресурсы.

Обзор негосударственных инвестиционных проектов, запущенных в конце 2009 — начале 2010 года свидетельствует о том, что инвестиционный процесс отнюдь не остановился во время кризиса.

Центр макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП) провел исследование инвестиционных планов крупного бизнеса на 2010 год. По данным ЦМАКП, в 2010 году тенденция спада будет сломлена, инвестиции начнут расти. В нефтегазовой отрасли ожидается их прирост на 15-20% (в номинальном выражении), в металлургии — более чем на треть. Так, инвестиционная программа Северстали на 2010 год составит 1,4 млрд. долларов, на 40% больше, чем в 2009 году. Уральская горно-металлургическая компания (УГМК) планирует направить в 2010 году 2 млрд. руб. в развитие производства черновой меди.

Прирост инвестиций в основной капитал имел место в производстве железнодорожной техники (+7%) к 2008 году. Это объясняется тем, что в 2007 — 2008 г. было запущено сразу несколько крупных инвестпроектов по строительству заводов, выпускающих железнодорожный транспорт (в основном — различные грузовые вагоны), в связи со сложившимся в этот период дефицитом выпуска подвижного состава. С восстановлением экспортных цен на сырье с конца 2009 года быстро восстановился и спрос на подвижной состав. По данным «Юниаструм Лизинг», как и до кризиса, заводы, выпускающие подвижной состав, вновь загружены заказами на полгода - год вперед.

Необходимо отметить, что рост отрасли не означает автоматического роста инвестиций в основные средства. Это в значительной степени зависит от специфики организации производственного и инвестиционного процесса в каждой конкретной отрасли. Можно только говорить о том, что в выделенных нами стабильных или растущих отраслях чаще можно было наблюдать и стабильность или рост инвестиций, чем по экономике в среднем (в среднем инвестиции сократились в 2009 году на 17% к прошлому году).

Рост инвестиций был отмечен в обозначенных нами стабильных отраслях:

- в производстве нефтепродуктов объем инвестиций увеличился на 35,8% по сравнению с уровнем 2008 г.;

- в производстве и распределении электроэнергии, газа и воды — на 0,2% уровня 2008 г.;

- в добывающем производстве спад инвестиций составил 11,7%, что можно считать неплохим результатом, на фоне общего спада инвестиций по экономике 17%.

Однако, другие отрасли демонстрировали гораздо более слабые показатели. В том числе, некоторые из отраслей, оказавшихся стабильными или растущими в 2009 году демонстрировали при этом наиболее резкое уменьшение инвестиций в основные средства:

- сельское хозяйство (75,2% от уровня 2008 г.)

- производство пищевых продуктов (75,6% от уровня 2008 г.)

- торговля (75,7% от уровня 2008 г.)

- связь (66,6% от уровня 2008 г.)

- производство кожи и обуви (65,7% от уровня 2008 г.)

Пищевая отрасль и связь осуществляли активные инвестиции в обновление и расширение основных фондов в течение последних 3-4 лет, в том числе, рассчитывая на дальнейший быстрый рост рынков сбыта. Это позволяет предположить, что в данных отраслях появился резерв мощностей, а средний уровень износа фондов опустился ниже критической отметки. Это обусловило возможность незначительно нарастить или продолжить выпуск на уровне 2008 года, не прибегая к дополнительным инвестициям в основные фонды.

Ряд отраслей, показавших наибольший спад производства, показал и наиболее значительный спад инвестиций:

- химическое производство — спад на 25,8% к 2008 г.

- металлургическое производство — спад на 29,1%

- в производстве металлических изделий — спад на 32,6%

Эффект замещения импорта имел место и в спросе на машиностроительную продукцию. По данным конъюнктурных опросов Института экономики переходного периода (ИЭПП), доминирующая часть предприятий в 2009 г. — 87% обследованных организаций — приобретали новые машины и оборудование отечественного производства и только 37% — импортного производства.

Отдельно следует выделить инвестиции в недвижимость по всем отраслям. Характерным для 2009 г. явлением стала положительная динамика строительства производственных и инфраструктурных объектов при падении темпов ввода общей площади жилых домов. В 2009 г. ввод зданий в сельском хозяйстве увеличился на 46,8%, в промышленности — на 11,8% по сравнению с предыдущим годом. Несмотря на довольно жесткие финансовые ограничения, ввод производственных площадей в здравоохранении увеличился почти в 1,7 раза.

Еще одной особенностью структуры инвестиций стало увеличение доли расходов на строительство зданий и сооружений в структуре инвестиций в основной капитал в 2009 г. до 55,8% (на 4,1 процентных пункта больше аналогичного показателя предыдущего года) при снижении доли расходов на машины и оборудование до 31,2% против 33,4% в 2008 г.

Увеличение доли производственной и инфраструктурной недвижимости в общем объеме инвестиций непосредственным образом отразилось в структуре портфеля «Юниаструм Лизинг». По сути, недвижимость стала одним из главных антикризисных драйверов роста для компании. На фоне общего спада рынка, «Юниаструм Лизинг» нарастил портфель, поднявшись в рейтинге по объему лизинговых сделок с объектами недвижимости на пятое место среди российских лизинговых компаний.

Увеличение инвестиций в производственную недвижимость в сельском хозяйстве и здравоохранении, а также в ряде других отраслей в значительной степени связано с особенно высокими расходами федерального бюджета. В 2009 г. расходы федерального бюджета достигли своего максимума как в постоянных ценах, так и в процентах ВВП (24,7% ВВП).

За счет бюджетных средств было профинансировано 1240,8 млрд. руб. инвестиций в основной капитал (21,5% общего объема инвестиций в экономику), в том числе за счет средств федерального бюджета — 622,9 млрд. руб. (10,8%) и бюджетов субъектов федерации — 546,6 млрд. руб. (9,5%).

В период 2010-2012 гг. ожидается сокращение объема поступлений в федеральный бюджет до 15% ВВП к 2012 г., при том, что объем государственных обязательств будет последовательно секвестироваться с почти 23% ВВП в 2010 г. до 18% ВВП к 2012 г.

Ожидается, что сокращение бюджета произойдет, прежде всего, за счет сокращения объема финансирования по статье «национальная экономика», включая финансирование федеральных целевых программ. В то же время социальные обязательства бюджета пока остаются неприкосновенными. Это позволяет предполагать, что государственные инвестиционные программы будут сокращаться. Особенно это затронет отрасли, в которых общий объем инвестиций значительно зависят от вклада федерального бюджета — здравоохранение, образование, дорожное строительство, сельское хозяйство.

Вместе с тем можно рассчитывать на то, что потребительский спрос будет оставаться в ближайшие годы достаточно стабильным, в том числе, в той части, в которой он обеспечен платежами из бюджета (прежде всего, пенсии и зарплаты бюджетников).

Инвестиционный процесс не может быть линейно связан с ростом или спадом конкретных отраслей, особенно в условия значительных изменений конъюнктуры, происходящей в относительно короткие сроки. 2009 год был годом выживания, когда предприятия максимально сокращали издержки. Лишь сейчас подводятся итоги, выявляются отрасли и направления роста и планируются новые инвестиционные проекты.

Мы предполагаем, что отрасли, оказавшиеся наиболее устойчивыми к кризису, предъявят наибольший инвестиционный спрос, начиная со второй половины 2010 года. И, наоборот, в отраслях, наиболее пострадавших от кризиса, инвестиционный спрос восстановится не раньше, чем когда их валовая выручка вернется на уровень 2008 года. В этих отраслях, в условиях спада, высвободилось значительное количество основных средств, которые могут быть дозагружены при восстановлении экономики, без дополнительных вложений. Это наглядно видно по строительным или автотранспортным компаниям, которые стараются обходиться ремонтом имеющихся машин вместо приобретения новых.

Написать комментарий

Будем надеяться на лучшее...Потому что худшее и так случается