Приведет ли финансовый кризис к крушению социально-экономической модели России?

Российская экономика исчерпала потенциал роста и вошла в кризис. Какова природа кризисных процессов? Какой тип кризиса переживает страна? Какие аналогии можно провести с опытом других стран?

Валютный кризис в России, разразившийся осенью 2014 года, имеет многообразные следствия для отечественной экономики. К настоящему времени стали очевидными резкий спад инвестиционной активности, падение продаж в автомобилестроении (примерно в 2 раза) и на рынке жилья, инфляционные процессы на рынке товаров и услуг и дефляционные процессы на рынке активов, рост безработицы (пока в значительной мере в скрытой форме в виде неполного рабочего дня и не оплачиваемых отпусков), серьезный спад в сфере внешнеэкономических связей (до 1/3 внешнеторгового оборота). Все это указывает на то, что экономика вошла в рецессию, глубина, форма и продолжительность которой пока не очевидны.

Истоки

Кризисные процессы в отечественной экономике возникли отнюдь не одномоментно, они вызревали постепенно все последние годы. Это проявлялось в замедлении темпов экономического роста, которое начало происходить еще в период высокой конъюнктуры на мировых товарно-сырьевых рынках. Так называемый бум нулевых постепенно, но неуклонно сменялся стагнацией.

Если говорить обобщенно, то в начале 2010-х годов российская экономика постепенно исчерпала все факторы роста в рамках сложившейся в нашей стране социально-экономической модели. При стабильном и даже начавшемся сокращаться объеме трудовых ресурсов (без учета внешней трудовой миграции) технологические и институциональные условия в экономике не создали возможностей для роста производительности труда.

Что касается бума 2000-х годов (который в публицистике иногда называют тучными годами), то нужно обратить внимание на следующие обстоятельства. Во-первых, – и это многократно отмечалось экономистами и аналитиками – рост на начальном этапе носил компенсационный характер после глубокого трансформационного спада 90-х годов в условиях глубокой девальвации национальной валюты (до 75%) в кризис 1998 года. Во-вторых, в этот период сложилась исключительно благоприятная конъюнктура на мировых товарно-сырьевых рынках, которая привела к значительному улучшению условий внешней торговли для нашей страны. Следствием этого явился рост доходов бюджета, предприятий и домашних хозяйств, что привело в свою очередь к росту расходов и спроса в экономике. Наконец, в-третьих, позитивные на том этапе тенденции в экономике РФ повысили интерес иностранных инвесторов к расширению инвестирования и кредитования в нашей стране и стимулировали приток частного капитала в разных формах (включая и российский капитал из иностранных юрисдикций).

В условиях экономического бума и роста монетизации экономики банковская система расширила перечень кредитных инструментов, нарастила объемы кредитования для различных заемщиков внутри страны. Получили стремительное развитие различные формы кредитования населения (ориентированных в значительной степени на потребление) – ипотечное, автокредитование, на приобретение товаров длительного пользования, посредством кредитных карт на текущие нужды. Кредитный бум стимулировал рост цен на активы (ценные бумаги, недвижимость (прежде всего в крупных городах)), способствовал росту потребительских расходов населения и потребительского спроса в экономике. При этом расширение экономической активности сопровождалось увеличением уровней долговой нагрузки как у предприятий, так и у домашних хозяйств. Драматический рост показал внешний долг корпоративного и банковского секторов, при том, что и сектор государственного управления, и частный сектор наращивали внешние активы. В эти же годы значительно укрепился реальный курс рубля.

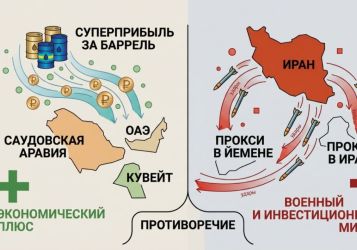

По различным оценкам, в структуре ВВП России продукция топливно-энергетического комплекса занимает 17-20% (т.е. по общей структуре экономики ироничные сравнения с нефтяными монархиями Арабского Востока некорректны, там эта доля достигает 50-70%). В то же время эти отрасли обеспечивают более 2/3 российского экспорта и более 1/2 всех доходов бюджетной системы. Именно это является нашим основным предложением мировой экономике и основой нашего спроса на товары и услуги внешнего мира (и существования всей внутренней инфраструктуры, обеспечивающей движение этих товаров и услуг из внешнего мира к российскому потребителю, включая большую часть сборочных производств мировых автогигантов, сконцентрированных вокруг Москвы и Санкт-Петербурга!), равно как источником ресурсов для накопления внешних активов. Именно ожидаемые будущие доходы от такого экспорта на данный момент (а не, например, текущие ожидания перспектив экспортного потенциала от коммерциализации проектов корпорации Роснано или новых центров иннограда Сколково) служат основным ориентиром для внешнего мира при текущих решениях об инвестировании и кредитовании в российской экономике.

Природа кризиса

Так какова природа кризисных процессов в российской экономике? Какой тип кризиса переживает наша страна? Какие аналогии можно провести с опытом других стран? Валютный кризис явился первой формой проявления системного финансового кризиса в российской экономике, который сейчас практически развернулся (одним из наблюдаемых показателей является доля просроченных кредитов) и неизбежно затронет как финансовый, так и реальный сектор экономики. Непосредственным импульсом для кризиса послужило глобальное падение цен на нефть, которое существенно изменило как текущую картину отечественной экономики, так и ожидания относительно ее будущего развития. Резкое ухудшение условий внешней торговли означает падение доходов субъектов экономики, а, следовательно, расходов и спроса в экономике сейчас и в будущем. Но ведь текущие решения по инвестициям зависят от ожиданий будущего спроса и будущих доходов... Музыка замолчала, инвесторы – как российские, так и иностранные – вместо чуда увидели исчезающий мираж, лавинообразно стал нарастать отток частного капитала (за 2013-15 годы он может составить только по учтенным каналам 350-400 млрд долларов, при этом санкции США и ЕС являются дополнительным негативным фактором, но никак не коренной причиной изменения настроения инвесторов; заметим мимоходом, что потенциальные азиатские инвесторы также хотят видеть в перспективе спрос и доходы!), за которым началось сжатие различных ценовых пузырей на рынках активов, включая и российскую валюту (собственно, падение курса российской валюты вместе с падением цен на нефть на практике означало относительно мировой экономики и обесценение всех российских активов в почти прямо пропорциональной зависимости).

Любые аналогии для сложной социально-экономической реальности условны и неполны. Но текущая ситуация в экономике России имеет много похожих черт с кризисными процессами в странах Юго-Восточной Азии в 1997-98 годах, которые при в целом стабильной макроэкономической ситуации столкнулись с остановкой притока и затем массированным оттоком частного капитала, что спровоцировало долговой кризис обремененного большими внешними долгами частного сектора и последовавший за ним системный финансовый кризис. Суть данного типа кризиса сводится к потере рыночного доверия к конкретной экономике и ее будущим перспективам и сначала остановке притока, а затем и крупномасштабному оттоку частного капитала при свободном режиме его международного движения. Экономическая цена кризисных потрясений такого типа, как показывает опыт азиатских стран, достаточно высока (более 10% падения ВВП), причем через международные финансовые и торговые связи такой кризис имеет значительные международные эффекты.

Перспективы

Важным вопросом является, приведет ли системный финансовый кризис к крушению сложившейся в России социально-экономической модели? Цена на нефть является малопредсказуемым параметром, поэтому при практически монокультурной структуре экспорта вся российская экономика неизбежно оказывается в зоне большой неопределенности – от формальных потоков бюджетной системы до неформальных потоков различных рент. Если размах колебаний окажется несовместимым с устойчивостью системы, это будет иметь следствием необходимость институциональных и структурных изменений. Но каковы эти изменения?

Пока на официальном уровне и в значительной части экспертного сообщества речь идет в основном об импортозамещении в рамках сложившейся системы как способе повышения автономии национальной экономики от внешних шоков. (Между делом, а зачем так форсировали интеграцию в мировую экономику, особенно либерализацию инвестиционных операций в преддверии саммита G-8 в Санкт-Петербурге в 2006 году? Политический престиж оказался важнее экономической реальности? Иллюзия того, что экономика РФ такая же, как у стран «большой семерки»? А вступление в ВТО?). Но импортозамещение в средне- и долгосрочной перспективе требует крупных текущих инвестиций, а для этого инвесторы – еще раз, и азиатские, и латиноамериканские, и африканские – должны видеть перспективу будущего спроса и будущих доходов, с одной стороны, и иметь источники их финансирования по разумным ставкам (а что можно ожидать при ставках 20-25% годовых?! операции carry trade с разных географических направлений?). Короче, перспективная отдача от инвестиций в России с учетом понимаемого риска должна быть не ниже, чем в других частях мировой экономики (и указанный рациональный выбор совершается не только иностранными, но и отечественными инвесторами при режиме свободного международного движения капитала!). Но каковы перспективные сферы вложений в России вне отраслей первого передела? И не выйдет ли страна из настоящего кризиса с еще более примитивной структурой экономики и еще более примитивными экономическими и политическими институтами? А отечественные предприниматели тем временем будут скупать студенческие общежития в Лондоне...

Кризис и политические меры

Макроэкономическая политика Правительства РФ не содержит потенциала преодоления кризисных процессов в российской экономике. В значительной мере по кальке антикризисных мер 2008-2009 годов (но тогда был глобальный циклический экономический кризис во всей мировой экономике!) предложена программа, ориентированная на поддержку банковского сектора и крупных компаний в рамках сложившейся экономической структуры за счет ранее накопленных государственных финансовых резервов (которые, однако, отнюдь не являются бесконечными). Центральный банк, который в рамках перехода к таргетированию инфляции совершил в самый острый момент валютного кризиса переход к плавающему валютному курсу рубля, создал одновременно условия высокой инфляции, волатильности рубля (по 30% в квартал) и высоких процентных ставок. Это именно тот точный набор условий, который гарантирует отсутствие любых частных инвестиций в проекты, не связанные с быстрым оборотом капитала и различными спекуляциями, равно как и отсутствие уверенности частных потребителей в завтрашнем дне...

Написать комментарий

В России действует пятая колонна. Всё только ради наживы. А где собственные производства и продуктовая независимость от Запада? Надоело быть сырьевым придатком. Надо восстанавливать сельское хозяйство и национализировать все крупные производства и добычу природных ресурсов. Иначе не выжить.