Как влияет общее налоговое бремя на экономический рост? И каково влияние каждого конкретного налога на объем производства? Можно ли эти эффекты оценить количественно? И как в этом случае следует скорректировать традиционную теорию фискального регулирования? Что такое «фискальный антагонизм»?

Эффективная налоговая система является одним из важнейших факторов динамичного развития национальной экономики. Несмотря на это за 13-14 лет экономических реформ Россия так и не смогла создать удовлетворительную налоговую систему, в должной мере выполняющую как регулятивную, так и фискальную функции. Все эти годы российская налоговая система не обладала таким важнейшим качеством, как стабильность. Фактически годы реформ превратились в годы активного экспериментирования с налогами без достижения ощутимых позитивных результатов. Осознание тупиковости подобной ситуации нашло свое отражение в Послании президента России Федеральному Собранию в 2003 году, в котором отмечается, что только сейчас правительство впервые в своей налоговой политике переходит от ежегодного планирования к среднесрочному. В этом же документе впервые ставится проблема установления «разумного уровня налогов». Однако пока остается не ясным, какова конкретная величина этого «разумного уровня» и каким образом государство будет его оптимизировать и контролировать.

В настоящее время действует ряд факторов, актуализирующих значение налоговых регуляторов. Во-первых, на траектории экономического роста чувствительность национальной экономики к колебаниям налогов возрастает по сравнению с предшествующим периодом кризиса. Во-вторых, все больше нарастает проблема рентных платежей. Данные факторы придают особую актуальность вопросам, связанным как с разработкой адекватного методического инструментария оценки эффективности налоговой политики, так и с выработкой практических рекомендаций по оптимизации российской системы налогообложения. В связи с этим целью данной статьи является развитие методологии учета налогового фактора при осуществлении анализа и прогноза траекторий экономического роста на основе системы макроэкономических индикаторов эффективности фискальной системы государства, а также демонстрация работы предлагаемых аналитических методов.

1. Введение в проблему

Одной из последних попыток эмпирического анализа эффективности фискальной политики государства является работа [1]. В ней были приведены, пожалуй, первые более или менее обоснованные оценки точек Лаффера, которые очерчивают область эффективных значений суммарного фискального бремени. Одновременно с этим была предпринята попытка «покачать» предложенную эконометрическую методику на предмет ее устойчивости. Результатом подобной проверки полученных эконометрических зависимостей и количественных оценок стала работа [2]. Впоследствии развитый в работах [1-2] подход был использован в [3] для осуществления прогнозных расчетов. Однако дальнейшие исследования в данном направлении выявили целый ряд дополнительных, чисто содержательных проблем и технических недостатков, имевших место в [1-3]. Рассмотрим их более подробно.

Во-первых, появившиеся дополнительные статистические данные Госкомстата России о задолженности по налогам делают необходимым учет не только величины реальных фискальных выплат и соответственно уровня реальной фискальной нагрузки, но и величины номинального фискального бремени. Фактически речь идет о том, что номинальная фискальная нагрузка равна ее реальной (фактической) величине плюс фискальная задолженность и эта суммарная величина должна фигурировать в экономическом анализе в качестве одного из основных индикаторов эффективности налоговой системы государства. В работах [1-3] такой учет не проводился и обогащение методологии фискального анализа данным элементом сейчас является насущной необходимостью, ибо без него возникает опасность получения принципиально неправильных выводов и дезориентации всей системы принятия управленческих решений.

Первые шаги в этом направлении были сделаны в работе [4]. Здесь же следует отметить, что имеющаяся статистика о налоговой задолженности по своей глубинной сути предполагает определенную корректировку некоторых ранее сформировавшихся представлений о понятии и способе оценки потенциального налогового бремени (см., например, работы [5-6]). Фактически сейчас появляется возможность непротиворечивым образом интегрировать данное понятие в общую концепцию кривой А.Лаффера в качестве одного из элементов на базе единой методологии, что раньше было невозможно.

Во-вторых, оперирование в прикладных расчетах величиной совокупной фискальной нагрузки оказывается оторванным от практических нужд систему управления, которая может манипулировать ставками конкретных налогов, но не может непосредственно менять уровень суммарной налоговой нагрузки. Здесь речь идет о том, что созданный в [1] эконометрический инструментарий оценки влияния суммарной фискальной нагрузки на экономический рост и доходы бюджета оказался как бы зависшим в воздухе, так как сам показатель суммарной фискальной нагрузки не является непосредственно регулируемой величиной.

Более скрупулезный анализ существующих в этой области подходов позволил сделать вывод, в соответствии с которым при сравнении агрегированного и дезагрегированного способов учета налогового бремени приоритет следует отдавать все же первой группе [4]. Это связано с целым рядом причин. Так, в дезагрегированных методиках, как правило, оптимизируется ставка только одного налога при фиксации остальных. Однако практика свидетельствует о постоянном изменении сразу нескольких налоговых ставок. Следовательно, дезагрегированный подход сильно упрощает реальность и с прикладной точки зрения оказывается малоприменимым. Имеющиеся попытки одновременной оптимизации нескольких ставок мало что дают, поскольку «налоговый портфель», как правило, достаточно велик и учет в модельных построениях даже базовых фискальных инструментов приводит к громоздким аналитическим конструкциям, не представляющим интереса для практиков. Кроме того, сопоставление эмпирических оценок, полученных на основе детализированного учета налоговых регуляторов, показывает их крайнюю противоречивость. Уже только этот факт свидетельствует об отсутствии объективности в разрабатываемых методиках данного класса. Следовательно, задача ставится сейчас следующим образом: как, оставаясь на позициях методологии агрегированного учета налогового бремени, расширить ее для осуществления связи с конечным этапом процесса принятия фискальных решений. Решение этой задачи, по нашему мнению, позволит существенно усовершенствовать методологию кривой А.Лаффера путем ее замыкания на конечной стадии и придания ей тем самым требуемой комплексности и полноты.

В-третьих, ранее полученные эконометрические зависимости между ВВП и такими объясняющими переменными как труд, капитал и налоговое бремя нуждаются в перепроверке и уточнении. Это связано с тем, что, несмотря на то, что проведенные прикладные расчеты в [1-2] позволили добиться высокого качества аппроксимации, некоторые t-статистики эконометрических зависимостей были незначимы и тем самым ставили под вопрос целесообразность и оправданность всей схемы анализа.

Забегая вперед, скажем, что уточняющие расчеты для Великобритании, Швеции и США, хотя и позволили существенно улучшить статистические характеристики регрессий (прежде всего, t-статистики) и тем самым повысить надежность получаемых макроэкономических оценок, не привели к заметным изменениям точек Лаффера 1-го и 2-го рода. Между тем для России такая перепроверка привела к построению принципиально другой эконометрической модели и сильному смещению первоначальных количественных оценок. Кроме того, новая эконометрическая зависимость для российской экономики инициировала несколько иную схему ее тестирования на наличие инвариантности точек Лаффера. Таким образом, обновление и уточнение количественных оценок всего комплекса рассматриваемых фискальных индикаторов уже само по себе является самостоятельной и достаточно актуальной проблемой.

В-четвертых, за прошедшее время произошло определенное переосмысление полученных в работах [1-2] результатов. Стала более понятной роль точек Лаффера 1-го и 2-го рода в качестве ведущих фискальных макроиндикаторов; в новом свете раскрылась диалектика стимулирующей (регулирующей) и фискальной (бюджетной) функций налоговых инструментов; стали более выпуклыми недостатки и ограниченность традиционной концепции кривой А.Лаффера. Таким образом, более основательное идеологическое обоснование эконометрической методологии исследования лафферовых эффектов также придает дополнительную остроту рассматриваемой проблеме.

2. Идентификация эконометрических зависимостей

В настоящее время методология моделирования производственно-фискальных эффектов нашла свое наиболее полное отражение в представлении о «расщеплении» влияния налогов на две составляющие [1]. Первая из них связана с изучением производственной кривой

Экономически точка Лаффера 1-го рода означает предел налогового бремени, при котором производственная система еще не переходит в режим рецессии. Точка Лаффера 2-го рода указывает величину налогового бремени, за пределами которой увеличение массы налоговых поступлений становится невозможным. Идентификация точек Лаффера 1-го и 2-го рода и их сопоставление с фактическим и номинальным налоговым бременем позволяет оценить эффективность количественной настройки налоговой системы и определить направления ее оптимизации. В этом и состоит основная идея использования расширенной концепции кривой Лаффера.

Глубинный смысл введения в рассмотрение двух точек Лаффера состоит в том, что между регулирующей и фискальной функциями налоговой системы всегда существует определенный антагонизм: содействуя пополнению бюджета страны, увеличение налогового бремени уменьшает деловую активность экономических агентов, подрезает стимулы к расширению производства. В связи с этим основная проблема фискальной политики состоит в том, чтобы найти компромисс между интересами производителя и бюджета.

Надо сказать, что введение в рассмотрение двух точек Лаффера впервые было введено в явной форме только в работе [7]. Сам же А.Лаффер и практически все его последователи использовали в фискальном анализе только одну точку, которая в соответствии с нашей терминологией называется точкой Лаффера 2-го рода. Точка Лаффера 1-го рода долгое время вообще не фигурировала в экономических построениях, и тем самым игнорировался сам факт противостояния двух функций фискальной системы. На первый взгляд, такое положение вещей представляется довольно странным, однако в дальнейшем мы дадим вполне естественное объяснение возникшей ситуации.

Учитывая сказанное, основой предлагаемого модельного инструментария является «первичная» производственно-институциональная функция (ПИФ):

Показатели труда и капитала учитывают ресурсные и технологические возможности национальной экономики, в то время как показатель фискальной нагрузки q отображает институциональный фон. Разумеется, такой подход является сильно агрегированным и не претендует на полноту объяснения всех явлений.

С вычислительной точки зрения показатель q является ключевым для проводимого фискального анализа и на макроуровне представляет собой долю фискальных платежей в ВВП, изъятых у физических и юридических лиц. В состав фискальных изъятий входят все налоговые платежи в бюджет и отчисления во внебюджетные фонды. Необходимость учета платежей физических лиц обусловлена тем, что бремя этих платежей косвенно переносится на предпринимателей, выступающих в качестве работодателей.

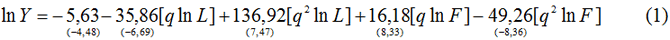

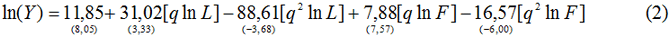

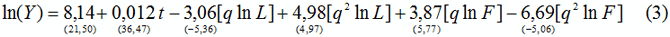

Проведенные прикладные расчеты на основе официальных статистических данных позволили получить следующие «национальные» ПИФ1:

1) для экономики США (1986-2000 гг.):

2) для экономики Великобритании (1978-1994 гг.)3:

3) для экономики Швеции (1980-1994 гг.):

Все три зависимости прошли основные статистические тесты и могут быть признаны вполне достоверными и работоспособными. Учитывая данное обстоятельство, можно утверждать, что основная наша гипотеза о существовании производственной кривой Y, зависящей от трех переменных, включая фискальную нагрузку, выполняется. В отличие от результатов, полученных в работе [1], зависимости (1)-(3) подверглись более основательной калибровке и более тщательному тестированию. В этой связи еще одна гипотеза о существовании параболической зависимости между объемом производства и величиной налогового бремени может быть также принята как окончательная, ибо результаты оценки (1)-(3) носят универсальный межстрановой характер и не оставляют места для двух мнений.

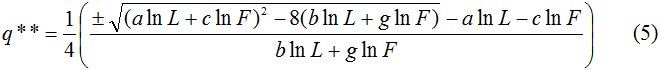

Несложно видеть, что общий вид зависимостей (1)-(3) задается ПИФ

Помимо этих двух главных фискальных индикаторов построенные модели (1)-(3) позволяют сконструировать целый ряд дополнительных показателей эффективности фискальной системы. В частности, большое значение имеют фискальные точки переключения qL и qF, соответствующие стационарным условиям

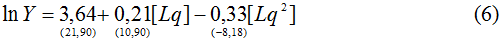

Однако было бы ошибкой переоценивать универсальность полученной зависимости. Совершенно очевидно, что спецификация ПИФ может сильно варьировать для различных стран. Так, расчеты, проведенные для экономики России, свидетельствуют о необходимости определенной модификации эконометрической модели, успешно прошедшей проверку на трех странах. В частности, вычислительные эксперименты показали, что фактор основного капитала для российской экономики не может быть гармонично включен в аналитическую схему: любые попытки внедрить в спецификацию эконометрической модели переменные капитала, инвестиций в основной капитал и других показателей, производных от основного капитала, успеха не имели (t-статистики при этих показателях оказывались незначимыми). В результате для России 1989-2000 гг. получена следующая эконометрическая зависимость:

Особенность функции (6) состоит в том, что ВВП, производимый в российской экономике, зависит только от живого труда и фискального бремени и не зависит от объема средств производства.

Из модели (6) несложно видеть, что общий вид ПИФ для России выражается формулой

Что касается точек переключения, то для модели (6) существует только одна такая точка, когда

Хотя нами установлена явная усеченность российской ПИФ по сравнению с моделями Великобритании, Швеции и США, общая схема анализа для России также сохраняется.

3. Система фискальных индикаторов: эмпирический анализ

Построенные эконометрические зависимости позволяют провести довольно обширный межстрановой анализ. Однако, учитывая, что подобная работа уже была проведена в [1], ограничимся только двумя наиболее интересными для нас странами: Россией и США. При этом постараемся на примере этих стран наиболее ярко показать возможности, заложенные в методологии расширенной концепции кривой Лаффера.

Расчеты на основе ПИФ (1) для американской экономики по формулам (4) и (5) приведены в табл. 1.

| Год | Точка Лаффера 1-го рода (q*) | Точка Лаффера 2-го рода (q**) | Фактическая фискальная нагрузка (q) |

|---|---|---|---|

| 1986 | 27,37 | 28,30 | 27,10 |

| 1987 | 27,57 | 28,50 | 27,89 |

| 1988 | 27,83 | 28,76 | 27,62 |

| 1989 | 28,03 | 28,97 | 27,89 |

| 1990 | 28,12 | 29,06 | 27,70 |

| 1991 | 27,95 | 28,88 | 27,67 |

| 1992 | 27,93 | 28,86 | 27,61 |

| 1993 | 28,08 | 29,02 | 27,97 |

| 1994 | 28,36 | 29,31 | 28,25 |

| 1995 | 28,60 | 29,55 | 28,61 |

| 1996 | 28,76 | 29,71 | 29,04 |

| 1997 | 28,98 | 29,93 | 29,33 |

| 1998 | 29,19 | 30,16 | 29,76 |

| 1999 | 29,39 | 30,36 | 30,06 |

| 2000 | 29,57 | 30,53 | 30,63 |

Изучение взаимного расположения значений q, q* и q** позволило установить, что фискальный зазор между точками Лаффера 1-го и 2-го рода в США составлял примерно 1 процентный пункт (табл. 1). Подобное расхождение лежит в пределах обычной статистической погрешности. Это означает, что реакция бюджета в США почти полностью эквивалентна реакции производителя. Следовательно, любое «перекрывание клапана» производителю путем фискального нажима автоматически ухудшает бюджетные позиции страны. Таким образом, можно констатировать чрезвычайно высокую чувствительность фискальной системы США к производственной динамике.

Данный аспект проблемы имеет и теоретическую интерпретацию. Так, влияние изменения величины относительной фискальной нагрузки на массу налоговых поступлений

Из уравнения (9) видно, что даже при отрицательном производственном эффекте, когда увеличение налогов снижает объем производства

Учитывая тенденцию к совпадению в США точек Лаффера 1-го и 2-го рода, можно констатировать, что названные два эффекта были практически полностью гармонизированы, а антагонизм между двумя сторонами фискальной политики почти полностью снят. Иными словами, в США действует принцип: что плохо (хорошо) для производителя, то плохо (хорошо) и для бюджета страны. Следствием такой ситуации является тот факт, что сам выбор эффективной ставки фискального бремени в США значительно упрощается. Фактически государство уже не должно проводить «двойной» анализ интересов производителей и консолидированного бюджета. Правительству страны достаточно в своих прогнозах ориентироваться только на реакцию производителя.

Отсутствие зримых количественных различий в США между фискальными точками 1-го и 2-го рода проливает свет на однобокость классической концепции кривой А.Лаффера, которая оперирует только точкой Лаффера 2-го рода. По-видимому, многолетние эмпирические наблюдения привели американского экономиста А.Лаффера к пониманию полной зависимости бюджета США от активности национального бизнеса, что и легло в основу его теории в качестве постулата, принятого по умолчанию. Разумеется, в общем случае такой постулат неправомерен.

Анализ процесса переплетения фискального и технологического факторов в экономике США позволил оценить еще два фискальных ограничителя: qF=32,8%, а qL=26,2%. Содержательно данные индикаторы означают следующее: для того, чтобы предельная производительность труда и предельная производительность капитала были одновременно положительными, фактическое фискальное бремя должно находиться в интервале qL<q<qF. Конкретизация данного ограничения означает, что должно обеспечиваться выполнение следующего жесткого условия: 26,2%<q<32,8%. Из табл. 1 видно, что на протяжении всех 15 лет фактическая величина фискальной нагрузки в США лежала строго в этом интервале. Данный факт с одной стороны свидетельствует о высокой сбалансированности американской экономики, а с другой – демонстрирует возможности практического использования таких фискальных индикаторов как точки переключения qL и qF.

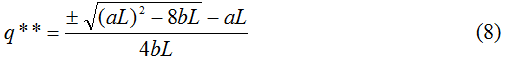

Результаты расчетов на основе ПИФ (6) для российской экономики по формулам (7) и (8) приведены в табл. 2.

Средняя величина точки q** составила 38,9% и ее значение все время было существенно выше точки Лаффера 1-го рода. В среднем «фискальный зазор» между ними составлял 6 процентных пунктов. Эта величина представляется чрезвычайно большой и свидетельствует о своеобразном конфликте производственного и бюджетного критериев оптимизации фискального бремени. В этом состоит, пожалуй, глубинное отличие экономики России от экономики США. Так, если в США производственные интересы бизнеса и бюджетные интересы государства составляют некое единство ориентиров относительно оптимальной ставки фискального бремени, то в России налицо их непримиримое противостояние.

| Год | Точка Лаффера 1-го рода (q*) | Точка Лаффера 2-го рода (q**) | Фактическая фискальная нагрузка (q) | Задолженность по налогам (qz) | Номинальная фискальная нагрузка (qN) |

|---|---|---|---|---|---|

| 1989 | 32,94 | 38,24 | 31,58 | н/д* | н/д |

| 1990 | 32,94 | 38,26 | 35,64 | н/д | н/д |

| 1991 | 32,94 | 38,35 | 32,21 | н/д | н/д |

| 1992 | 32,94 | 38,53 | 36,03 | н/д | н/д |

| 1993 | 32,94 | 38,70 | 29,53 | н/д | н/д |

| 1994 | 32,94 | 39,00 | 30,33 | 2,47 | 32,80 |

| 1995 | 32,94 | 39,05 | 26,27 | 3,69 | 29,96 |

| 1996 | 32,94 | 39,15 | 30,94 | 5,97 | 36,91 |

| 1997 | 32,94 | 39,41 | 33,85 | 7,33 | 41,18 |

| 1998 | 32,94 | 39,56 | 30,32 | 9,61 | 39,93 |

| 1999 | 32,94 | 39,14 | 32,19 | 8,18 | 40,37 |

| 2000 | 32,94 | 39,03 | 35,16 | 6,54 | 41,70 |

С точки зрения абсолютного фискального бремени российский производитель находился в сложном положении. Так, в 1990, 1992, 1997 и 2000 годах у него забирали больше того, что он был в принципе готов отдать. Таким образом, хотя в остальные годы ситуация может квалифицироваться как вполне приемлемая, налоговый климат в России был далек от комфортного. Заметим, что в работе [1] был сделан прямо противоположный вывод и с этой точки зрения уточнение истинного положения вещей на базе более взвешенных и аккуратных оценок является чрезвычайно важным.

Оценка фискальной точки переключения qL показало, что ее значение для российской экономики составляет 63,6%. Превышение фискальным бременем этой величины способно разрушить естественные технологические связи в экономике, ибо в этом случае предельная производительность труда станет отрицательной. В контексте проводимого анализа можно утверждать, что критическая величина qL=63,6% представляет собой тот абсолютный предел фискальной нагрузки, за которым начинается разрушение всей системы национального производства. Надо сказать, что пока этот ограничитель для России является «холостым», так как на практике его преодоление абсолютно исключено.

Серьезным дополнением к пониманию того, что же на самом деле представляла собой российская налоговая система, дает показатель номинальной фискальной нагрузки в российской экономике (qN), рассчитываемый как сумма фактического фискального бремени (q) и задолженности по налогам в консолидированный бюджет (qZ):

Предложенный подход представляется вполне правомерным, так как задолженность по налогам должна быть погашена и, в крайнем случае, переходит на следующий финансовый год. В целом же фактическая фискальная нагрузка (q) показывает долю реальных изъятий, а номинальная величина (qN) дает представление о том, сколько государство требовало заплатить. Фактически задолженность по налогам представляет собой нечто среднее между уклонением от налогов и обычной отсрочкой платежа. Результаты расчетов представлены в соответствующих столбцах табл. 2.

Оценка коэффициента фискального давления

Данные табл. 2 свидетельствуют также о том, что в 1997-2000 гг., максимизируя объем фискальных доходов бюджета, российские власти практически не считались с интересами производителя и «выставляли» номинальную фискальную нагрузку, превышающую значение точки Лаффера 2-го рода на 1-2 процентных пункта. Подобные перегибы являются чрезмерными и свидетельствуют о грубых просчетах в государственной фискальной политике. Данный факт еще раз подтверждает тот вывод, что фискальный климат в России периода экономических реформ назвать либеральным никак нельзя (в противовес сделанному в работе [1] поспешному выводу о фискальном благополучии российской экономики).

Таким образом, можно констатировать, что на сегодняшний день однобокая ортодоксальная концепция кривой Лаффера, оперирующая лишь точками Лаффера 2-го рода, для российской экономики совершенно не подходит; для нее нужна ее расширенная версия, которая рассматривалась нами выше. При этом сама величина рассогласования двух лафферовых точек должна выступать в качестве чуть ли не главного критерия и индикатора эффективности национальной фискальной системы.

В контексте сказанного довольно ясно просматривается логика фискального регулирования, которую можно представить в виде трех целей или руководящих принципов. Первая цель – обеспечение снятия противоречия между интересами производителя и бюджета, свидетельством чего может служить почти полное совпадение точек Лаффера 1-го и 2-го рода:

Подобные принципы разработки фискальной политики позволяют широко использовать все рассмотренные в данной статье фискальные индикаторы. С учетом простоты предлагаемого инструментария все эти индикаторы вполне могут стать реальным подспорьем при осуществлении прикладных прогнозно-аналитических расчетов.

4. Инвариантность значений фискальных индикаторов

Для окончательного решения вопроса, насколько работоспособны рассмотренные фискальные индикаторы и, прежде всего, точки Лаффера 1-го и 2-го рода следует убедиться в их состоятельности и объективности. Для этого следует рассмотреть проблему инвариантности точек Лаффера, то есть проверить расчетные значения q* и q** на устойчивость, как это делалось в [2].

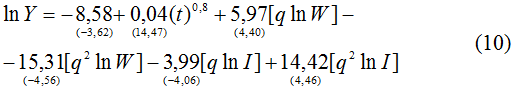

Для США и России применялись разные тесты на инвариантность фискальных индикаторов. Так, для США в исходной модельной спецификации (1) вместо показателя численности занятых (L) использовался показатель фонда оплаты труда (W), а вместо основного капитала (F) – показатель инвестиций в основные фонды (I). Окончательная зависимость приняла вид:

Расчеты показали, что изменение способа учета макрофакторов не привело к смещению ранее полученных оценок точек Лаффера 1-го и 2-го рода. Для подтверждения сказанного укажем лишь, что максимальное расхождение между точками Лаффера 1-го рода в двух сценариях составило всего лишь 0,38 процентных пункта, а минимальное — 0,05. Относительно точки Лаффера 2-го рода подобные расхождения составили соответственно 0,45 и 0,01 процентного пункта (более подробный числовой анализ содержится в [4]).

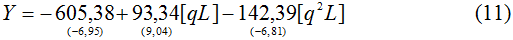

Для России построенная модель тестировалась не с помощью вариации способов учета макрофакторов, а посредством изменения спецификации модели при тех же объясняющих переменных. Окончательная зависимость приняла вид обычной квадратичной функции:

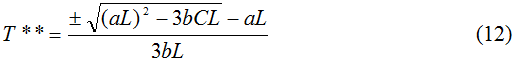

Учитывая, что общий вид модели (11) выражается формулой

Тестирование на инвариантность значений точек Лаффера для экономики России показало, что точка 1-го рода оценивается с чрезвычайно высокой точностью, а в отношении точки Лаффера 2-го рода максимальный сдвиг составил 2 процентных пункта – от 37% до 39% ВВП. Данная погрешность может быть признана вполне удовлетворительной.

Таким образом, в целом проведенные тесты на инвариантность точек Лаффера для экономики России и США свидетельствуют о том, что к полученным в статье качественным выводам можно относиться с высокой степени доверия, так как любые смещения количественных оценок не могут принципиально изменить нарисованную картину.

5. Влияние частных фискальных инструментов на экономический рост

Так как конечным результатом анализа производственно-фискальных эффектов должно быть решение об изменении ставок конкретных налогов, то в рассматриваемой задаче нам надо осуществить переход от частных фискальных инструментов с присущими им величинами ставок к совокупной фискальной нагрузке. Если такая процедура будет реализована, то мы сможем напрямую оценивать влияние каждого конкретного налога на экономический рост и доходы бюджета.

Для решения поставленной задачи целесообразно использовать простую схему «взвешивания» налогов с точки зрения их «фискальной силы», определяемой налогооблагаемой базой. Показатель «фискальной силы» налога в этом случае представляет собой эластичность совокупной фискальной нагрузки по процентной ставке данного налога. Показатель эластичности фиксирует, на сколько процентных пунктов изменится величина совокупного налогового бремени при изменении ставки рассматриваемого налога на 1 процентный пункт. Для расчета данной величины необходимо определить долю платежей по i-ому налогу в ВВП:

Результаты расчетов для основных фискальных инструментов применительно к экономике России приведены в табл. 3.

| Виды фискальных платежей | Доля фискальных сборов в ВВП (qi), % | Базовые ставки налогов (si), % | Показатель эластичности (Ei) |

|---|---|---|---|

| Налог на прибыль | 5,68 | 24,00 | 0,24 |

| Налог на добавленную стоимость | 7,07 | 20,00 | 0,35 |

| Налог на имущество | 0,99 | 2,00 | 0,50 |

| Отчисления во внебюджетные фонды (единый социальный налог) | 6,49 | 35,60 | 0,18 |

Расчетные значения эластичности Еi позволяют провести сопоставление «фискальной силы» рассматриваемых налогов. Так, с точки зрения размера фискальной нагрузки изменение ставки налога на имущество на 1 процентный пункт оказывается эквивалентным либо изменению ставки налога на прибыль на 2 пункта, либо изменению ставки налога на добавленную стоимость на 1,4 пункта, либо изменению ставки единого социального налога на 2,7 пункта. Полученная иерархия фискальных инструментов дает вполне определенные ориентиры для процесса принятия решений о манипулирования ими. Кроме того, вектор эластичности фискального бремени (Еi) позволяет проводить вариантные расчеты влияния каждого налога на темпы экономического роста. Исходя из смысла введенных показателей, это можно сделать с помощью простого соотношения:

Для показателя бюджетных доходов характерно аналогичное уравнение. При необходимости учета всего набора фискальных инструментов можно воспользоваться формулой:

Таким образом, подход (13)-(15) предполагает реализацию очень простого двухступенчатого алгоритма оценки влияния процентных ставок налогов на экономический рост. На первом шаге определяется влияние изменения процентных ставок налогов на совокупную фискальную нагрузку, а на втором – влияние изменения совокупной фискальной нагрузки на экономический рост. Расчеты первого шага обеспечиваются формулами (13), (14) и (15), а расчеты второго шага – эконометрическими моделями в виде производственно-институциональных зависимостей.

Разумеется, предложенный подход ориентирован на проведение агрегатных расчетов. Учитывая, что разные отрасли и сегменты экономики по-разному реагируют на изменения налогов, предлагаемые усредненные расчеты будут давать хорошие результаты только для периодов отсутствия масштабной структурной перестройки экономики. Однако в любом случае данный подход может использовать для ориентировочных прогнозов возможного влияния изменений налогового климата на экономический рост и наполнение бюджета страны.

- Балацкий Е.В. Анализ влияния налоговой нагрузки на экономический рост с помощью производственно-институциональных функций// «Проблемы прогнозирования», №2, 2003.

- Балацкий Е.В. Инвариантность фискальных точек Лаффера// «Мировая экономика и международные отношения», №6, 2003.

- Гусев А.Б. Налоги и экономический рост: теории и эмпирические оценки. М.: Экономика и право. 2003.

- Гусев А.Б. Влияние фискальных инструментов на экономический рост: методы макроанализа. Диссертация на соискание ученой степени кандидата экономических наук. М. ИМЭИ. 2003.

- Балацкий Е.В. Воспроизводственный цикл и налоговое бремя// «Экономика и математические методы», №1, 2000.

- Ибрагимов Р.Х. Государственное регулирование налоговой нагрузки на российские промышленные предприятия. Диссертация на соискание ученой степени кандидата экономических наук. М. ИМЭИ. 2001.

- Балацкий Е.В. Эффективность фискальной политики государства// «Проблемы прогнозирования», №5, 2000.

- www.un.org/Depts/unsd/gs_natstat.htm – перечень официальных сайтов национальных статистических служб по странам мира на сайте ООН (www.un.org).

- www.polyconomics.com – официальный сайт Университета экономики предложения, США.

- www.bea.gov – официальный сайт Бюро экономического анализа, США.

- www.scb.se – официальный сайт Статистического бюро Швеции.

- www.statistics.gov.uk – официальный сайт Службы национальной статистики Великобритании.

- www.ifs.org.uk – официальный сайт Института фискальных исследований, Великобритания.

- www.minfin.ru – официальный сайт Министерства финансов РФ.

- www.nalog.ru – официальный сайт Министерства РФ по налогам и сборам.

- Российский статистический ежегодник: Стат. сб. М.: Госкомстат России. 2002.

Написать комментарий