Финансовый кризис приводит к серьезному пересмотру многих стратегий. Не составляют исключения и финансовые стратегии населения России. Как же они изменились? Что типично для кризисного периода? И чего можно ожидать в недалеком будущем?

1. Специфика финансового поведения населения. Финансовый кризис 2008-2009 гг. в России в отличие от предыдущих кризисов проявил интересную особенность. Если раньше малейшая нестабильность в финансовой сфере тут же приводила к оттоку вкладов населения из банков и уменьшению доверия населения к финансовой системе в целом, то в 2008-2009 гг. не люди перестали доверять банкам, а банки перестали доверять людям. Так, например, кризис 1998 г. сопровождался массовым бегством вкладчиков и банкротством ведущих банков. Летом 2004 г. отзыв лицензии у двух небольших банков привел к панике населения и отзыву вкладов во всех банках.

Сегодня ситуация кардинально изменилась: за кризисный год размер вкладов населения в банках не только не уменьшился, но наоборот возрос; ни один из крупных банков не прекратил свое существование; доля крупнейших банков на рынке вкладов возросла. Так, если на 1 января 2008 г. объем вкладов физических лиц по данным ЦБ РФ составлял 5,2 трлн. рублей, то на 1 декабря 2009 г. – уже 7 трлн. рублей. Банковская статистика зафиксировала отток вкладов только в сентябре, октябре и ноябре 2008 г. За эти месяцы объем денег во вкладах снизился на 7,7%, однако уже за два следующих месяца это снижение было полностью компенсировано – объем вкладов увеличился на 10,4%. К тому же кризис не привел к существенным изменениям в структуре пользователей финансовых услуг, т.е. доля пользователей даже несколько выросла, в том числе за счет роста доли пользователей банковскими срочными вкладами.

Таблица 1. Структура пользования финансовыми услугами россиянами (% от опрошенных, данные НАФИ, N=1600).

| Вид услуги | 04.08 | 07.08 | 04.09 | 05.09 | 09.09 |

|---|---|---|---|---|---|

| «Зарплатная карта» | 24 | 24 | 24 | 26 | 26 |

| Потребительский кредит | 19 | 19 | 15 | 15 | 16 |

| Текущий счёт, вклад «до востребования» | 10 | 11 | 11 | 11 | 10 |

| Срочный вклад | 4 | 5 | 4 | 8 | 9 |

| Страхование (за исключением ОМС) | 7 | 5 | 5 | 4 | 8 |

| Дебетовая карта | 4 | 5 | 4 | 4 | 5 |

| Кредитная карта | 3 | 4 | 3 | 4 | 5 |

| Автокредит | 3 | 3 | 3 | 3 | 3 |

| Ипотечный кредит | 2 | 1 | 1 | 2 | 1 |

| Услуги негосударственных пенсионных фондов | 1 | 1 | 1 | 1 | 1 |

| Инвестиционные услуги (ПИФы, ОФБУ, Доверительное управление) | 0 | 0 | 0 | 1 | 0 |

| Другое | 1 | 0 | 1 | 1 | 0 |

| Не пользуюсь финансовыми услугами | 48 | 46 | 46 | 44 | 42 |

За период кризиса увеличилась также склонность населения к сбережениям — выросла доля текущих сбережений в доходах. Так, по данным Росстата доля организованных сбережений (прирост/уменьшение вкладов, приобретение ценных бумаг, изменение задолженности по кредитам, приобретение недвижимости) в структуре доходов населения в I полугодии 2009 г. составила 13,3%, увеличившись по сравнению I полугодием 2008 г. на 5,3 процентных пункта (п.п.). По данным опросов НАФИ по сравнению с докризисным периодом также выросла и доля сберегателей: с 26-28% (2005-2008 гг.) до 32% (в ноябре 2009 г.).

Таблица 2. Распределение ответов респондентов на вопрос: «Скажите, пожалуйста, есть ли в Вашей семье сейчас сбережения, накопления?» % респондентов (N=1600).

| 01.2005 | 01.2007 | 01.2008 | 10.2008 | 02.2009 | 06.2009 | 11.2009 | |

|---|---|---|---|---|---|---|---|

| Есть | 27,1 | 27,6 | 26,1 | 25,0 | 22,7 | 26,0 | 32,0 |

| Нет | 64,1 | 66,3 | 67,8 | 72,6 | 72,4 | 66,0 | 64,8 |

| Затрудняюсь ответить | 8,8 | 6,2 | 6,1 | 2,4 | 4,9 | 7,0 | 3,2 |

2. Причины изменения финансовых стратегий населения. Почему в кризис выросли сбережения и увеличилось число сберегателей? В экономической теории есть два альтернативных объяснения динамики склонности населения к сбережениям. Первое объяснение основано на модели перманентного дохода М.Фридмена, в которой предполагается, что люди стараются поддерживать приемлемый для них уровень потребления на постоянном уровне вне зависимости от динамики их доходов. Если доход выше обычного, перманентного уровня, то люди откладывают излишки, делают сбережения, а в периоды низких доходов для покрытия привычных трат они тратят накопленное или берут кредиты. Данная модель основана на предположении, что люди воспринимают снижение и увеличение доходов как временное явление и ожидают возвращения на их обычный перманентный уровень. Однако в том случае, если ожидания не столь оптимистичны и люди предполагают, что снижение доходов будет длительным, то модель перманентного дохода перестает работать, люди перестают тратить сбережения или одалживаться для поддержания потребления, вместо этого они начинают экономить, сокращать потребление, откладывать больше на будущее, поэтому склонность к сбережениям начинает расти.

Если исходить из логики данных моделей, то рост текущих сбережений является следствием неопределенности будущих доходов и восприятия данного кризиса как длительного процесса. Этот вывод согласуется с данными опроса НАФИ, проведенного в конце сентября 2008 г. и марте 2009 г. В сентябре 35% россиян полагали, что кризис будет недолгим, а 36% говорили о долгосрочном понижательном тренде. К марту 2009 г. доля тех, кто рассчитывал на быстрый выход из кризиса, снизилась до 27%, а доля пессимистов увеличилась до 59%.

Однако сберегательные настроения являются необходимым, но не достаточным условием — сбережения невозможны без доверия финансовым институтам. Важной чертой данного кризиса является сохранение доверия вкладчиков российским банкам и национальной валюте. Если бы банковские вклады не воспринимались ими как надежный способ хранения сбережений, то роста организованных сбережений мы бы не увидели. Доверие рублю также не было подорвано, даже, несмотря на проведенную в конце 2008 г. девальвацию. Так, например, в декабре 2008 г. в разгар плавной девальвации рубля, по данным НАФИ, прогнозы населения относительно курса национальной валюты не были катастрофическими: 46,2 рубля за евро и 37,6 рублей за доллар в феврале 2010 г.

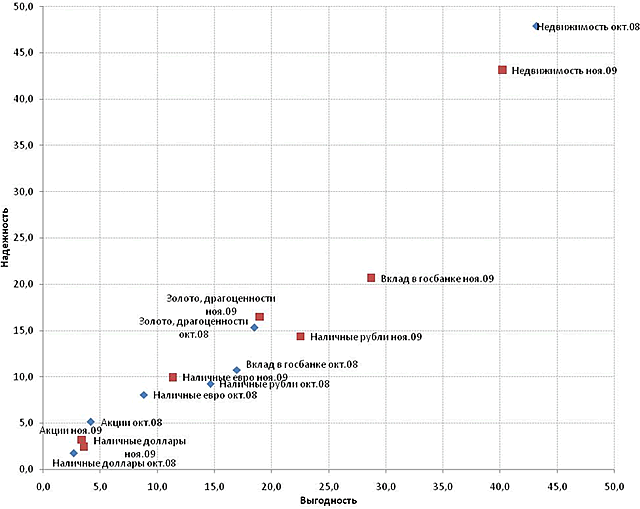

Если сравнить отношение населения к иностранной валюте в период текущего экономического спада и во время кризиса 1998 г., то можно сделать вывод о том, что, несмотря на девальвацию, возврата к настроениям десятилетней давности в отношении к доллару США не произошло. Так, в августе 1998 г. 39% считало вложения в наличную иностранную валюту надежными, тогда как в период текущего кризиса таких было 7-12%. Тем не менее, по-прежнему, как и в 1998 г., первые позиции в рейтинге занимают не финансовые, а материальные активы: недвижимость, а также золото и драгоценности. И по-прежнему низко доверие вкладам в коммерческие банки.

Таблица 3. Доля считающих вложения денег в данный актив надежными (ВЦИОМ, НАФИ, N=1600).

| Вид вложения | 08.98 | 10.08 | 11.08 | 01.09 | 03.09 | 10.09 | 12.09 |

|---|---|---|---|---|---|---|---|

| покупка недвижимости | 45 | 51 | 48 | 40 | 49 | 44 | 40 |

| покупка золота, драгоценностей | 26 | 19 | 21 | 19 | 21 | 23 | 20 |

| затрудняюсь ответить | 17 | 19 | 21 | 21 | 21 | 21 | 25 |

| счет в Сбербанке | 9 | 17 | 11 | 14 | 12 | 17 | 18 |

| накопления денег в рублях и хранение их в наличном виде | 14 | 13 | 13 | 13 | 11 | 13 | 15 |

| покупка акций предприятий | 3 | 8 | 5 | 4 | 3 | 5 | 5 |

| покупка иностранной валюты и хранение ее в наличном виде | 39 | 7 | 7 | 12 | 11 | 8 | 12 |

| вклады в пенсионные фонды | 5 | 6 | 4 | 5 | 4 | 5 | 4 |

| другое | 4 | 4 | 4 | 3 | 3 | 2 | 2 |

| вклады в паевые инвестиционные фонды | 1 | 4 | 2 | 2 | 2 | 2 | 2 |

| открытие счета в коммерческом банке | 2 | 2 | 1 | 1 | 1 | 3 | 3 |

| ВСЕГО* | 165 | 150 | 137 | 134 | 138 | 143 | 146 |

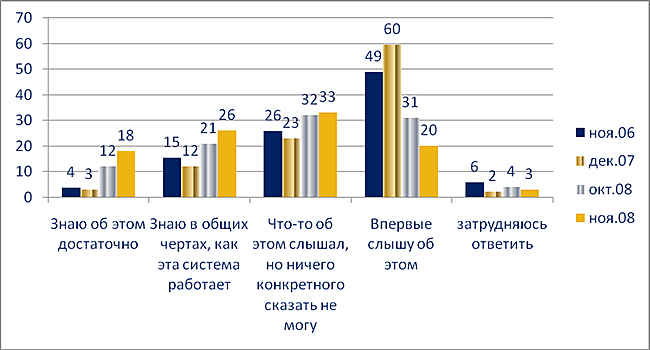

3. Недоверие к коммерческим банкам. Почему доверие коммерческим банкам не увеличивается? Ведь по сравнению с ситуацией 1998 г. в 2008-2009 гг. заметны существенные различия в уровне защищенности банковских вкладов населения. Так, на сегодняшний день защищены на 100% вклады размером 700 тыс. рублей и меньше, что покрывает почти 100% банковских вкладов населения. Однако информированность населения о действии государственной системы страхования вкладов (ССВ) не столь велика, как этого следовало бы ожидать. По результатам исследования НАФИ, в октябре 2008 г. всего 12% населения были хорошо осведомлены о том, что из себя представляет данная система. Еще 21% россиян знали об ССВ в общих чертах, что в сумме составляет 33%. Если принять во внимание, что в тот момент счета и вклады в банках имели около 32% россиян, то было бы логично предположить, что именно они и были информированы об ССВ. Однако оказалось, что это не так; информированность среди вкладчиков была несколько выше, но не намного – всего 44%. При этом 23% вкладчиков впервые слышали о существовании ССВ, а 29% что-то об этом слышали, но ничего конкретного сказать не могли. Кризис же оказал положительное влияние на информированность россиян об ССВ. Так, уже в ноябре 2008 г. доля знающих об этой системе выросла до 44%. Тем не менее, пока это не сказалось в должной мере на оценках надежности российских коммерческих банков.

Рис.1. Динамика информированности об ССВ (% от всех опрошенных, НАФИ, N=1600).

Если же говорить только о финансовых активах, то наиболее предпочтительным способом сбережений является вклад в государственном банке — почти половина (47%) выбрали бы именно этот вариант. На втором месте — наличные рубли (39%). Из иностранных валют в настоящее время россияне отдают большее предпочтение евро: в наличных евро хотели бы хранить сбережения 12% опрошенных, в то время как в наличных долларах — только 5%. В изделиях из драгоценных металлов, антиквариате, картинах предпочли бы хранить 7% россиян, а на вкладах в негосударственных коммерческих банках — 5%.

Если бы люди были поставлены перед выбором различных вариантов хранения сбережений в наличной форме, то предпочтение было бы отдано национальной валюте: 62% опрошенных предпочли бы хранить средства в наличных рублях. Только каждый десятый респондент (11%) хотел бы хранить деньги в наличной иностранной валюте, а каждый пятый (18%) — предпочел бы распределить свои средства между иностранной и национальной валютами.

4. Возможная сберегательная активность населения в будущем. Можно ли ожидать дальнейшего роста сберегательной активности населения в 2010? Потенциал роста пока не исчерпан: доля планирующих продолжать или начать пользоваться банковскими вкладами и счетами в 2010 г. выше, чем доля текущих пользователей.

Таблица 4. Потенциал роста доли банковских вкладчиков (% от ответивших, ГУ-ВШЭ, ВЦИОМ, N=1600).

| Виды вклада | Пользуются сейчас | Продолжат пользоваться в течение года | Начнут пользоваться в течение года |

|---|---|---|---|

| Текущий счет, вклад «до востребования» | 13,4 | 11,8 | 3,8 |

| Срочный вклад в банке | 9,0 | 7,7 | 3,2 |

Однако уже сейчас можно предположить, что факторы, способствовавшие росту размера сбережений населения в банках, в ближайший год начнут ослабевать. Так, например, психологический фактор может исчерпать себя — кризис, хотя пока и не закончился, но в представлениях населения и в транслируемых СМИ экспертных мнениях его нижняя точка уже пройдена, и скоро может начаться восстановление экономики. Рост оптимизма относительно будущего, скорее всего, приведет к уменьшению потоков текущих сбережений на черный день, а сберегатели, сформировав достаточный, по их мнению, запас сбережений, начнут искать своим деньгам лучшее применение. К этому их также будет подталкивать снижение номинальных процентных ставок по вкладам, а также неопределенность в отношении инфляции на этапе восстановления экономики, которая может опять снизить реальные ставки по вкладам в банках до отрицательных величин. Экономическая стабилизация и уменьшение ставки рефинансирования сделает возможным уменьшение процентных ставок по кредитам и ослабление требований к отбору заемщиков со стороны банков. Банковские кредиты снова станут привлекательными для физических лиц, которые по данным опросов воспринимают снижение ставок по банковским кредитам как один из признаков выхода экономики из кризиса.

А поскольку, несмотря на снижение цен на недвижимость, в представлениях населения именно недвижимость остается наиболее привлекательным активом, занимая первую строчку рейтинга и по надежности, и по выгодности вложений, можно ожидать роста спроса на ипотечные кредиты. И тогда накопленный за период кризиса запас, в некоторой своей части может стать первоначальным взносом на покупку объектов недвижимости.

Перелив сбережений из банковских вкладов на фондовый рынок менее вероятен, несмотря на прогнозируемый рост данного рынка в 2010 г. Барьером для развития массового инвестирования является низкая финансовая грамотность населения и неприятие риска. Поставленные перед выбором, куда вложить деньги, – в недвижимость или на фондовый рынок – большинство людей предпочли бы вложить их именно в недвижимость. Однако данные вложения требуют наличия крупной суммы денег или доступа к кредиту. Если этих возможностей нет, то следующими в соотношении выгодности и надежности идут вклады в госбанки, привлекательность которых в 2009 г. значительно выросла, обогнав такие активы как золото и драгоценности.

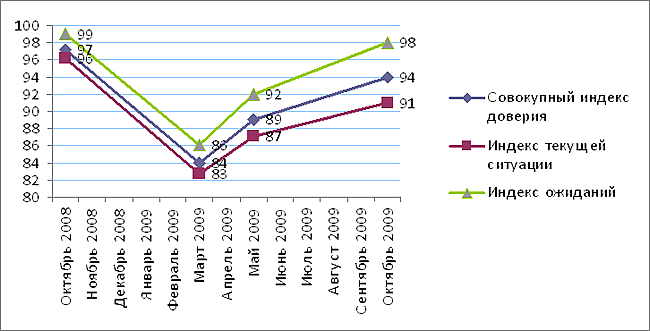

5. Общий настрой населения по отношению к финансовым институтам. Если говорить в целом о доверии населения институтам финансового рынка, то можно сделать вывод о том, что после некоторого снижения в период острой фазы кризиса (осень 2008 г. — весна 2009 г.) индекс доверия финансовым институтам в октябре 2009 г. вплотную приблизился к значению годовой давности. В октябре 2009 г. значение совокупного индекса доверия составило 94 пункта, повысившись по сравнению с маем 2009 г. на 5 пунктов.

Из всех частных составляющих измеряемого НАФИ совокупного индекса доверия более всего в настоящее время по сравнению с годом ранее «проседают» оценки и ожидания относительно прозрачности финансовых институтов (93 и 95 пунктов против 103 и 101 соответственно). Иными словами, банки, страховые организации и уж тем более инвестиционные компании с точки зрения информационной открытости в части установления тарифов и стоимости услуг остаются «тайной, покрытой мраком» для большинства людей, которые не уверены в том, что этот «занавес» в ближайшее время приподнимется.

Индекс доверия отражает мнение населения в целом, но настроения отдельных социально-демографических групп могут изменяться по-разному. Если темпы изменения уровня доверия в разных возрастных, доходных и поселенческих группах действительно различны, то тогда можно обоснованно говорить о каких-то точках роста. Данные показывают, что на первом этапе кризиса — с октября 2008 г. по май 2009 г. — как среди молодежи, так и среди лиц старшего возраста, как среди малообеспеченных, так и среди более состоятельных слоев населения, доверие финансовым институтам изменялось одинаково. За последующие месяцы — к октябрю 2009 г. — более заметный рост доверия продемонстрировали относительно обеспеченные группы населения («без труда могут приобретать товары длительного пользования»), а также жители Москвы и Санкт-Петербурга. Такой рост является своего рода «реваншем»; напомним, что жители столиц в мае проявляли «повышенный пессимизм» в сравнении с другими группами (видимо, более остальных ожидая «второй волны» кризиса). В настоящее время их настроения в целом возвратились к уровню октября 2008 г., однако ожидания относительно надежности финансовых институтов более оптимистичны, чем год назад. Это неплохой симптом, но пока нельзя говорить о его необратимости. Последует ли за ним очередная фаза болезни, или же наступит ремиссия – покажет следующий замер.

Написать комментарий