Как предприятия могут бороться с избыточным налоговым бременем? Какие закономерности складываются при возникновении налоговой задолженности? Стоит ли бороться с такой задолженностью? Как налоговые поступления связаны с внешнеэкономической сырьевой активностью страны?

Одним из направлений исследований фискальной политики государства является изучение такого экономического феномена как задолженность по налоговым платежам. В настоящее время стал очевидным тот факт, что одним из главных источников увеличения налоговых поступлений бюджета страны является сокращение фискальной задолженности предприятий. За счет более высокой собираемости налогов можно существенно увеличить государственный бюджет. Для иллюстрации данного тезиса укажем, что согласно нашим оценкам в 1998 г. доля задолженности по налогам в ВВП России составляла 9,6%, что представляет собой поистине колоссальную величину. Если перевести хотя бы часть этой суммы в актив консолидированного бюджета, то его величина заметно возрастет, что по сути дела эквивалентно увеличению налоговой базы.

Учитывая роль налоговой задолженности, зададимся следующим вопросом: каковы в настоящее время закономерности формирования данного экономико-статистического агрегата и какие факторы воздействуют на его величину?

1. Формирование налоговой задолженности: исходные макроэкономические гипотезы

Отталкиваясь от существующей статистики и логики экономического развития, выделим четыре фактора, потенциально воздействующих на масштабы налоговой задолженности: темп экономического роста; удельный вес убыточных предприятий в экономике; номинальная фискальная нагрузка на предприятия; масштаб экспортных операций.

Все наши построения будут выполнены применительно ко всей российской экономике и к промышленности, и будут носить ярко выраженный макроэкономический характер. Интервал исследования – 1994-2002 гг. Все последующие расчеты основываются на годовых данных. Однако, несмотря на недостаточно длинный ретроспективный ряд, состоящий только из 8-9 наблюдаемых точек, принципиальная возможность установления количественных зависимостей между рассматриваемыми макроэкономическими факторами все же существует. При проведении прикладных расчетов будем стремиться к проверке следующих исходных, априорно формулируемых гипотез.

Гипотеза 1. Сокращение налоговой задолженности предприятий должно болезненно сказываться на эффективности национальной экономики, подрывая рентабельность многих российских предприятий.

Гипотеза 2. Увеличение номинальной фискальной нагрузки должно сопровождаться увеличением объема налоговой задолженности.

Гипотеза 3. Более активный экономический рост способствует рассасыванию налоговой задолженности.

Гипотеза 4. Активизация экспортных операций и в частности операций по вывозу природных ресурсов страны ведет к сокращению налоговой задолженности.

Данные гипотезы базируются на естественных представлениях о протекании экономических процессов, направленности существующих количественных связей и характере взаимодействий различных хозяйственных звеньев системы. В ходе прикладных расчетов обыденная экономическая логика, заложенная в сформулированные выше гипотезы, должна быть либо подтверждена, либо опровергнута. В этом состоит основной смысл предлагаемых ниже эконометрических моделей.

Сразу оговоримся: вычислительные эксперименты показали, что построить одну эконометрическую модель, которая объединяла бы все перечисленные выше группы факторов, оказалось невозможно. В связи с этим исследование шло в направлении построения частных регрессионных моделей, которые «ухватывали» бы характер зависимостей между основными показателями. Забегая вперед, отметим, что все построенные нами регрессионные модели, во-первых, воспроизводят нелинейные зависимости между переменными, так как линейные связи однозначно не прослеживаются, а во-вторых, являются двухфакторными, так как большее число факторов включить в их состав не удается. Данные моменты позволяют сформировать лишь некую «кусочную» картину явления, лишенную необходимой целостности. Однако при существующих неустойчивых экономических тенденциях и плохой статистической базе нарисовать более полную картину пока, по-видимому, в любом случае не удастся.

2. Зависимость «налоговая задолженность-убыточность экономики» и ее особенности

Первым звеном в нашем анализе является установление зависимости между налоговой задолженностью и такими двумя ее факторами, как экономический рост и убыточность экономики. Исходная зависимость между этими переменными имеет следующий вид:

Для оценки параметров нелинейной зависимости (1) ее следует линеаризовать следующим образом:

Снова забегая вперед, заметим, что все полученные нами макроэкономические зависимости имеют вид формулы (1), которая может считаться универсальной для рассматриваемого этапа развития российской экономики.

Калибровка модели (2) позволила получить следующую регрессионную зависимость:

В скобках под коэффициентами регрессии даны значения стандартной ошибки; N – число наблюдений; R2 – коэффициент детерминации; DW – статистика Дарбина-Уотсона. Зависимость (3) проходит все основные статистические тесты, включая t-статистики коэффициентов регрессии при уровне значимости в 99%.

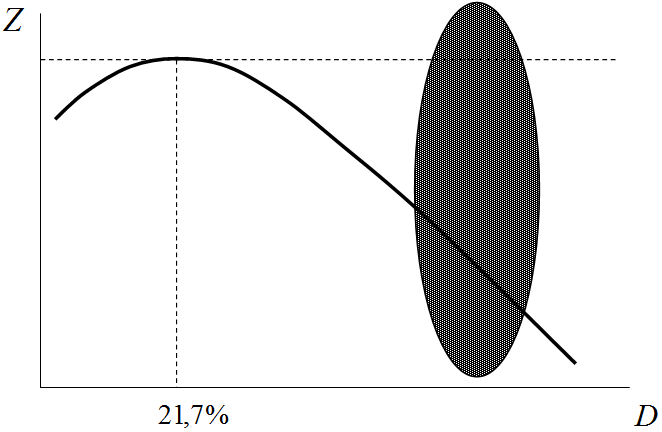

Несложные выкладки позволяют определить точку экстремума для доли убыточных предприятий: D*=21,7%. Однако более тонкий анализ параболической зависимости (3) показывает, что она имеет довольно интересную особенность. Так, если в стране имеет место экономический рост (y>1), то ветви параболы (3) направлены вниз и стационарная точка D*=21,7% является точкой максимума; если же имеет место производственная рецессия (y<1), то ветви параболы (3) направлены вверх и стационарная точка D*=21,7% является точкой минимума.1 Таким образом, в данном случае мы сталкиваемся с чрезвычайно редко изучаемой в прикладных исследованиях перестройкой функциональной зависимости в зависимости от экономического режима. Фактически инверсия режима экономического развития ведет к тому, что индекс роста ВВП дрейфует вокруг точки y=1 из одной области в другую, что автоматически приводит к соответствующему «выворачиванию» параболы (3).

| Годы | Относительная налоговая задолженность (Z), % | Индекс экономического роста (y), % | Доля убыточных предприятий (D), % | Величина эффекта вытеснения, |

|---|---|---|---|---|

| 1994 | 2,4 | 87,3 | 32,5 | 0,12 |

| 1995 | 3,6 | 95,9 | 34,2 | 0,07 |

| 1996 | 5,9 | 96,6 | 50,6 | 0,23 |

| 1997 | 7,3 | 100,9 | 50,1 | –0,05 |

| 1998 | 9,6 | 95,1 | 53,2 | 0,46 |

| 1999 | 8,1 | 105,4 | 40,8 | –0,21 |

| 2000 | 6,5 | 110,0 | 39,8 | –0,41 |

| 2001 | 5,2 | 105,0 | 37,9 | –0,17 |

| 2002 | 4,8 | 104,3 | 43,5 | –0,17 |

Чтобы лучше понять природу влияния фактора убыточности экономики на налоговую задолженность, рассмотрим последние 4 года отчетного периода (1999-2002 гг.), когда имел место экономический рост и точка D*=21,7% являлась точкой максимума. Данный случай является, пожалуй, наиболее репрезентативным и содержательным. Учитывая, что фактические данные доли убыточных предприятий постоянно были выше критической точки D*=21,7% (табл.1), то экономика функционировала в режиме, соответствующем правой дуге параболы (3) (на рис.1 область с темной заливкой показывает место скопления фактических значений доли убыточных предприятий). На данном этапе экономического развития действовала следующая зависимость: чем больше доля убыточных предприятий, тем меньше относительная величина налоговой задолженности.

Рис.1. Зависимость между налоговой задолженностью и долей убыточных предприятий.

Данный эффект предполагает достаточно прозрачную интерпретацию. На наш взгляд, механизм действия рассмотренного эффекта таков: чем сильней нажим государства на предприятия, направленный на обеспечение максимально полного погашения ими своих налоговых обязательств, тем меньше остается свободных средств у предприятий, тем меньше у них прибыль и тем большая доля предприятий оказывается в числе потенциальных и реальных банкротов. Если же государство снижает давление на предприятия и довольствуется меньшей собираемостью налогов, то это послабление дает возможность некоторым предприятиям за счет экономии на налогах выйти в число прибыльных. Фактически в данном случае речь идет о процессе взаимного переливания прибыли в налоги и налогов в прибыль. Возможность таких финансовых переливов и приводит в действие рассмотренный нами «эффект вытеснения» налоговой задолженностью прибыльных предприятий в группу убыточных.

Для количественной оценки силы «эффекта вытеснения» можно использовать индикатор

Проведенные расчеты величины Z в точке D* позволяют определить интервал, в котором происходит колебание относительной налоговой задолженности. Оказывается, ее минимальная величина составляет 1,8%, а максимальная – 11,9%. Таким образом, даже при самых благоприятных обстоятельствах налоговая задолженность не может быть полностью ликвидирована и в любом случае с нею так или иначе придется мириться. В последнее время наметилась тенденция уменьшения максимальной границы данного показателя и в 2002 г. ее величина составила 7,7%.

Теперь несколько слов о точке максимума D*=21,7%. На наш взгляд, данная величина должна трактоваться как верхняя граница естественного уровня убыточности российской экономики. Превышение этой границы приводит в действие «эффект вытеснения». Однако на левой стороне параболы (3) данный эффект полностью подавляется и в дело вступают более естественные экономические механизмы. Так, в этой зоне рост доли убыточных предприятий приводит к невозможности получить с них налоги в полной мере, в связи с чем растет задолженность по налогам. Можно сказать, что преодоление точки

Учитывая сказанное, особое значение приобретает бросающаяся в глаза аналогия между сегодняшней убывающей зависимостью между относительной налоговой задолженностью и долей убыточных предприятий (правая ветвь параболы рис.1) и пресловутой «ранней» кривой А.В.Филлипса, задающей убывающую зависимость между темпами инфляции и уровнем безработицы. В соответствии с идеологией данной кривой инфляция и безработица представляют собой две разновидности зла для национальной экономики. Соответственно в сфере государственного регулирования экономики действует неприятная дилемма: одно зло можно уменьшить только за счет увеличения другого.

В соответствии с кривой (3) в России действует похожая альтернатива: высокая доля убыточных предприятий в экономике и высокая относительная налоговая задолженность – разновидности зла, но любое из них может быть уменьшено только за счет увеличения другого. В настоящее время это основная дилемма, возникающая при выработке политики государственного регулирования масштабов задолженности по налоговым платежам.

Теперь вернемся к вопросу о влияния экономического режима на установленную зависимость. Так, при вхождении экономики в режим рецессии все зависимости и выводы меняются на прямо противоположные. В данном случае мы имеем место с ярко выраженным эффектом гистерезиса, когда функциональные зависимости принципиально меняются в зависимости от направления изменения величины ВВП. Данный факт имеет принципиальное значение, так как в соответствии с ним меры, оправданные и эффективные на траектории экономического роста, абсолютно неприменимы для режима падающей экономики. Данный момент должен учитываться при разработке конкретных мер государственного воздействия на российскую экономику.

Итак, проведенный анализ позволил конкретизировать сформулированную нами Гипотезу 1 и подтвердил ее справедливость применительно к последнему периоду функционирования российской экономики. Однако для других этапов данная гипотеза не работает. Одновременно с этим приходится отвергнуть Гипотезу 3, ибо влияние фактора экономического роста оказалось значительно сложнее, чем это можно было предположить изначально. Справедливость Гипотезы 3 фиксируется только для режима роста экономики при высоких фактических значениях доли убыточных предприятий.

3. Зависимость «налоговая задолженность-номинальная налоговая нагрузка» и ее особенности

Еще одним фактором, который по логике вещей должен воздействовать на объем налоговой задолженности, является номинальное налоговое бремя T, которое в нашем исследовании определялось как отношение всех налоговых платежей, которые должны были уплачиваться предприятиями (налоговые платежи, реально поступившие в консолидированный бюджет, плюс задолженность по налоговым платежам), к величине ВВП. Исходя из такого понимания номинального налогового бремени, вполне правомерно предположить, что его рост может иметь двоякий результат. С одной стороны, оно увеличивает фактическое (реальное) налоговое бремя, а с другой – провоцирует рост налоговой задолженности. Действительно, трудно представить себе, чтобы любое повышение номинального налогового бремени в полном объеме «переносилось» на реальное налоговое бремя.

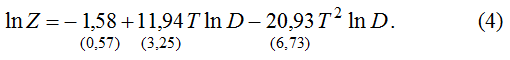

Как и в предыдущем случае, включение фактора номинального налогового бремени оказывается возможным с одновременным учетом только одного дополнительного фактора – доли убыточных предприятий в экономике D. Окончательная эконометрическая зависимость приняла следующий вид:

Зависимость (4) проходит все основные статистические тесты, включая t-статистики коэффициентов регрессии при уровне значимости в 99%.

Более тщательное исследование свойств зависимости (4) показывает, что она представляет собой параболу относительно величины номинальной фискальной нагрузки T, ветви которой направлены вверх. Точка минимума при этом принимает значение Т*=28,5%. Из данных табл.2 хорошо видно, что все фактические значения номинального налогового бремени существенно превышают критическое значение Т*=28,5%. Графически искомая зависимость может быть представлена на рис.2, где область с темной заливкой обозначает место скопления эмпирических значений номинальной фискальной нагрузки.

| Годы | Относительная налоговая задолженность (Z), % | Номинальное налоговое бремя (T), % | Доля убыточных предприятий (D), % | Величина эффекта сопряжения, |

|---|---|---|---|---|

| 1994 | 2,4 | 32,8 | 32,5 | 0,06 |

| 1995 | 3,6 | 29,9 | 34,2 | 0,02 |

| 1996 | 5,9 | 36,1 | 50,6 | 0,15 |

| 1997 | 7,3 | 40,7 | 50,1 | 0,27 |

| 1998 | 9,6 | 39,2 | 53,2 | 0,22 |

| 1999 | 8,1 | 39,5 | 40,8 | 0,23 |

| 2000 | 6,5 | 41,1 | 39,8 | 0,28 |

| 2001 | 5,2 | 39,4 | 37,9 | 0,22 |

| 2002 | 4,8 | 42,7 | 43,5 | 0,34 |

Учитывая, что критическое значение Т*=28,5% лежит явно за рамками реально достижимого уровня налоговой нагрузки (это уж слишком льготный налоговый климат), можно с большой степенью уверенности утверждать, что устоявшийся режим функционирования российской экономики вряд ли может измениться в обозримом будущем. Более того, сама по себе цифра Т*=28,5% такова, что и для других стран может считаться предельно допустимым минимумом, за который фактическая номинальная налоговая нагрузка опуститься никак не может. Это означает, что в российской экономике действует довольно простая связь: чем больше уровень номинального налогового бремени, тем больше относительная налоговая задолженность. Иными словами, любые попытки перегрузить производителя налогами будут сопровождаться ростом налоговой задолженности. Данный эффект можно назвать «эффектом сопряжения» налогового бремени и налоговой задолженности.

Рис.2. Зависимость между налоговой задолженностью и номинальным налоговым бременем.

Для количественной оценки силы «эффекта сопряжения» можно использовать индикатор

Из сказанного вытекает, что умеренное сокращение номинального налогового бремени может способствовать снижению налоговой задолженности, однако полностью ее ликвидировать в любом случае не удастся. Так, если существовавшую в 2002 г. номинальную налоговую нагрузку в 42,7% уменьшить на 10% при сохранении условий данного года («эффект сопряжения» в этом году составлял 0,34), то это позволить сократить уровень налоговой задолженности до 1,6%, что, хотя и является значимой макроэкономической величиной, но уже может считаться вполне допустимой.

Остановимся отдельно на характере влияния показателя D на выходную характеристику Z. Так, при существующих фактических значениях номинальной фискальной нагрузки в соответствии с (4) всегда выполняется неравенство: dZ/dD<0, то есть рост доли убыточных предприятий ведет к снижению налоговой задолженности. Применительно к нынешнему этапу развития российской экономики данный вывод не противоречит результату, полученному с помощью эконометрической модели (3).

Таким образом, построенная модель (4) полностью подтвердила сформулированную нами Гипотезу 2. Однако возможности воздействия на налоговую задолженность с помощью манипулирования номинальными ставками налогов в целом следует признать достаточно ограниченными.

4. Зависимость «налоговая задолженность-внешнеэкономическая активность» и ее особенности

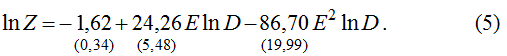

Еще одним важным фактором формирования величины налоговой задолженности выступает внешнеэкономическая сфера. Данный фактор является в определенной степени экзогенным, так как зависит от мировой конъюнктуры и запасов полезных ископаемых страны. Тем не менее, его влияние очень заметно и скидывать со счета этот фактор нельзя. В нашей модели в качестве индикатора внешнеэкономической активности страны используется показатель доли величины экспорта минеральных продуктов, включая экспорт сырой нефти, в ВВП – Е. Идентифицированная нами регрессионная модель имеет следующий вид:

Как и предыдущие модели, зависимость (5) проходит основные статистические тесты, включая t-статистики коэффициентов регрессии при уровне значимости в 99%.

Как и модель (4), зависимость (5) представляет собой параболу, ветви которой направлены вверх. Соответственно стационарная точка представляет собой точку минимума и имеет значение E*=13,9%. Однако в данном случае налицо и явное отличие от предыдущих зависимостей. Дело в том, что фактические значения доли Е не отстоят в отдалении от стационарной точки, как это было в зависимостях (3) и (4), а наоборот группируются вокруг нее. Схематично этот процесс показан на рис.3 (как и раньше темной заливкой показана область скопления эмпирических значений Е). Данный факт является принципиальным для нашего анализа. Раскроем данный тезис более подробно.

В отличие от предыдущих случаев идентифицированная стационарная точка E*=13,9% имеет очень большое значение как для процесса формирования величины налоговой задолженности, так и для процесса выбора внешнеэкономической политики. Например, в 1995-1997 гг. фактическая доля экспорта минеральных ресурсов была ниже критической отметки E*=13,9% и дальнейшее нарастание экспорта вело к рассасыванию налоговой задолженности. Иначе говоря, на данном этапе экономического развития России было выгодно наращивать экспорт природных ресурсов. Однако в остальные годы вывоз минеральных продуктов достиг таких размеров, что фактическая доля Е стала выше критической отметки E*=13,9% и дальнейшее нарастание экспорта наоборот стало провоцировать дополнительный рост налоговой задолженности. Начиная с 1998 г. российская экономика стала функционировать в нерациональном режиме, когда экспорт минеральных ресурсов был слишком велик.

Рис.3. Зависимость между налоговой задолженностью и долей сырьевого экспорта в ВВП.

Таким образом, нынешний этап развития отечественной экономики характеризуется следующей зависимостью: рост доли экспорта минеральных продуктов ведет к росту относительной величины налоговой задолженности. Тем самым мы наблюдаем довольно важную и интересную закономерность: чрезмерный «разогрев» экспорта природных ресурсов ведет к падению собираемости налогов и росту налоговой задолженности.

| Годы | Относительная налоговая задолженность (Z), % | Доля экспорта минеральных ресурсов (Е), % | Доля убыточных предприятий (D), % | Величина эффекта замены, |

|---|---|---|---|---|

| 1994 | 2,4 | 17,5 | 32,5 | 0,22 |

| 1995 | 3,6 | 10,0 | 34,2 | –0,27 |

| 1996 | 5,9 | 10,6 | 50,6 | –0,26 |

| 1997 | 7,3 | 9,8 | 50,1 | –0,33 |

| 1998 | 9,6 | 23,3 | 53,2 | 1,12 |

| 1999 | 8,1 | 19,4 | 40,8 | 0,45 |

| 2000 | 6,5 | 22,1 | 39,8 | 0,90 |

| 2001 | 5,2 | 18,2 | 37,9 | 0,31 |

| 2002 | 4,8 | 17,1 | 43,5 | 0,23 |

Выявленный факт по своему глубинному экономическому содержанию означает следующее: экспортный сектор страны не только «дает» налоги, но и активно «укрывается» от них. Не для кого не секрет, что экспортный сырьевой сектор страны служит главным источником пополнения государственного бюджета, однако слишком напряженная экспортная динамика требует, по-видимому, повышенных затрат, в том числе за счет уменьшения уровня налоговой отдачи. На наш взгляд, здесь мы опять сталкиваемся с эффектом «опрокидывания» причинно-следственных связей. Так, если в режиме умеренной экспортной активности (E<E*) рост масштабов экспорта способствует повышению прибыльности экспортирующих предприятий и тем самым способствует сокращению налоговой задолженности, то в режиме экспортного перегрева (E>E*) дальнейший рост экспорта требует повышенных затрат, которые изыскиваются, прежде всего, за счет недоплаты обязательных налогов.

Для количественной оценки силы «эффекта замены» можно использовать индикатор

Таким образом, нами в значительной степени опровергнута Гипотеза 4. Как оказалось, на нынешнем этапе развития бездумное наращивание вывоза минеральных ресурсов страны уже не только не улучшает ситуацию в сфере налоговой задолженности, но наоборот –только ухудшает ее.

5. Зависимость «налоговая недоимка-внешнеэкономическая активность» и ее особенности

Для уточнения и детализации обнаруженной зависимости между налоговыми недопоступлениями и активностью ресурсного экспорта нами исследована связь между долей налоговых недоимок в ВВП страны (Н), составляющими ядро налоговой задолженности, и долей экспорта минеральных продуктов, включая сырую нефть, в ВВП. В результате идентифицирована следующая регрессионная модель:

В отличие от предыдущих моделей, зависимость (5) проходит основные статистические тесты, однако t-статистики коэффициентов регрессии являются удовлетворительными при уровне значимости в 90%.

Свойства кривой (6) полностью совпадают со свойствами кривой (5) с той лишь разницей, что критическая точка активности сырьевого экспорта составляет E*=14,1%, что лишь на 0,2 процентного пункта отличается от критической точки, даваемой моделью (5). Данный факт свидетельствует о том, что выявленная нелинейная связь между налоговой задолженностью и долей сырьевого экспорта не случайна, а точка переключения режима развития, составляющая примерно 14%, идентифицирована нами довольно точно. Более того, модельные расчеты подтверждают, что «перегрев» экспорта ведет к откровенной недоплате налогов по линии фискальных недоимок.

Расчеты показывают, что характер «эффекта замены» для модели (6) эквивалентен аналогичному эффекту для модели (5) (см. табл.4).

| Годы | Относительная налоговая недоимка (H), % | Доля экспорта минеральных ресурсов (Е), % | Доля убыточных предприятий (D), % | Величина эффекта замены, |

|---|---|---|---|---|

| 1994 | 1,26 | 17,5 | 32,5 | 0,16 |

| 1995 | 1,68 | 10,0 | 34,2 | –0,23 |

| 1996 | 5,15 | 10,6 | 50,6 | –0,35 |

| 1997 | 6,48 | 9,8 | 50,1 | –0,44 |

| 1998 | 8,74 | 23,3 | 53,2 | 1,89 |

| 1999 | 7,39 | 19,4 | 40,8 | 0,47 |

| 2000 | 5,01 | 22,1 | 39,8 | 1,10 |

| 2001 | 2,63 | 18,2 | 37,9 | 0,27 |

| 2002 | 1,93 | 17,1 | 43,5 | 0,23 |

В заключение специально подчеркнем следующий момент, просматривающийся во всех построенных нами моделях, а именно: в зависимостях (3), (4), (5) и (6) в качестве одного из «сквозных» факторов, влияющих на формирование налоговой задолженности, неизменно фигурировала доля числа убыточных предприятий. Именно на него «нанизывались» остальные факторы и именно он является ключевым для понимания основной закономерности образования задолженности по налоговым платежам.

Обращает на себя внимание и другой примечательный факт: в большинстве случаев либо усредненный, либо конечный (для последнего отчетного года) «эффект замены» составлял величину, равную примерно 1/5. Таким образом, чтобы заметно улучшить ситуацию с налоговой задолженностью, нужно серьезно пожертвовать какой-то другой стороной экономической жизни страны.

6. Формирование налоговой задолженности: исходные гипотезы относительно промышленного сектора

При исследовании реального сектора российской экономики проблема сокращения задолженности предприятий по налогам стоит даже еще более остро, чем для страны в целом. Об этом недвусмысленно свидетельствуют соответствующие цифры. Так, в 1998 г. доля налоговой задолженности промышленных предприятий, включая задолженность во внебюджетные фонды, составляла 54,2% произведенной ими добавленной стоимости (табл.5). Данная цифра воспринимается как фантастическая.

Ключевым моментом для нас является то, что, как будет видно из дальнейшего анализа, формирование налоговой задолженности в промышленном сегменте экономики принципиально отличается от аналогичного процесса в масштабах всей страны. Отличие распространяется как на количество и состав факторов, влияющих на величину налоговой задолженности, так и на характер связи между зависимыми переменными.

| Годы | Относительная налоговая задолженность (Z), % | Номинальное налоговое бремя (T), % | Доля экспорта нефти в добавленной стоимости (P), % | Доля экспорта прочих минеральных ресурсов, |

|---|---|---|---|---|

| 1995 | 23,84 | 65,97 | 16,5 | 24,9 |

| 1996 | 38,88 | 58,82 | 16,3 | 25,4 |

| 1997 | 47,42 | 69,42 | 13,8 | 24,7 |

| 1998 | 54,20 | 68,59 | 29,6 | 58,3 |

| 1999 | 34,43 | 54,79 | 28,3 | 37,1 |

| 2000 | 24,67 | 61,00 | 34,9 | 41,3 |

| 2001 | 21,33 | 65,59 | 32,5 | 40,0 |

| 2002 | 17,79 | 66,46 | 35,4 | 36,0 |

Серия экспериментальных расчетов показала, что ни один из тех факторов, который входил в построенные нами макроэкономические зависимости (3)-(6), не оказывает зримого влияния на относительную величину налоговой задолженности промышленных предприятий. Для примера укажем, что в одном из вариантов расчетов была установлена связь задолженности с номинальным налоговым бременем, однако содержательная интерпретация полученной зависимости оказалась невозможной. Таким образом, движение налоговой задолженности в промышленности требует самостоятельного исследования.

Исходя из логики последних лет экономического развития, можно утверждать, что состояние промышленности вообще и ее налоговой платежеспособности в частности в определяющей степени зависело от состояния сырьевого экспорта. На этой основе вполне оправданной представляется следующая базовая гипотеза, которая в дальнейшем будет нами проверяться:

Гипотеза 5. Увеличение масштаба экспортных операций по линии минеральных продуктов ведет к сокращению налоговой задолженности промышленных предприятий.

Дальнейшее исследование будет направлено на проверку данной гипотезы и определению направлений ее корректировки.

7. Зависимость «налоговая задолженность-экспорт нефти» и ее особенности

В отличие от предыдущих построений в качестве относительного показателя налоговой задолженности отрасли нами использовалась доля задолженности по налогам, включая задолженность во внебюджетные фонды, в добавленной стоимости промышленности (Z). Вычислительные эксперименты показали, что рассмотрение единого показателя экспортной активности промышленности в части минеральных ресурсов неэффективно для наших целей. В этой связи весь поток экспортируемых минеральных продуктов нами был разделен на две группы с соответствующими показателями: Е – доля всего экспорта минеральных продуктов, включая сырую нефть, в добавленной стоимости промышленности; Р – доля экспорта сырой нефти в добавленной стоимости промышленности; Е–Р – доля экспорта ненефтяных (прочих) минеральных продуктов в добавленной стоимости промышленности. Ретроспективный период анализа – 1995-2002 гг.

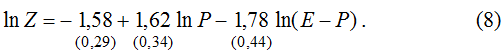

Наиболее удачной из всех возможных функциональных зависимостей нами признана следующая конструкция:

В результате практических расчетов зависимость (7) была сведена к следующей эконометрической модели:

Зависимость (8) проходит основные статистические тесты, включая t-статистики коэффициентов регрессии при уровне значимости в 99%.

Прежде чем начинать анализ на основе модели (8), дадим предварительную оценку состояния системы налогообложения в российской промышленности.

Во-первых, номинальное налоговое бремя промышленных предприятий находилось в пределах 54,8-69,4% и такая доля добавленной стоимости, требуемая властями для уплаты в бюджеты всех уровней, лежит явно за пределами разумных величин. Даже для сверхрентабельных производств топливных отраслей изъятие 70% произведенной добавленной стоимости в качестве налоговых платежей представляется совершенно неправомерным.

Во-вторых, абсолютно невероятных размеров достигала относительная налоговая задолженность. Например, в 1997-1998 гг. она составила соответственно 47 и 54%, что можно классифицировать как рекордно низкий уровень собираемости налогов.

В-третьих, относительная налоговая задолженность и фактическое налоговое бремя были подвержены чудовищным колебаниям. Так, фактическая налоговая нагрузка в 1998 г. составила 14,4%, а в 2002 г. – 48,8%. Такие перепады в величине реального фискального бремени, а следовательно, и в финансовом состоянии отрасли разрушительно воздействуют на долгосрочный экономический рост реального сектора.

Более тонкий анализ развития отрасли и, прежде всего, анализ эффекта замены для двух долей, фигурирующих в (8), позволяет вскрыть следующие две чрезвычайно важные и интересные закономерности (см. табл.6).

| Годы | Эффект вытеснения |

Эффект сопряжения |

Доля экспорта нефти в добавленной стоимости (P), % | Доля экспорта прочих минеральных ресурсов, |

|---|---|---|---|---|

| 1995 | –9,86 | 7,12 | 16,5 | 24,9 |

| 1996 | –9,98 | 7,00 | 16,3 | 25,4 |

| 1997 | –11,72 | 7,18 | 13,8 | 24,7 |

| 1998 | –5,50 | 3,05 | 29,6 | 58,3 |

| 1999 | –5,74 | 4,80 | 28,3 | 37,1 |

| 2000 | –4,66 | 4,30 | 34,9 | 41,3 |

| 2001 | –5,00 | 4,45 | 32,5 | 40,0 |

| 2002 | –4,59 | 4,93 | 35,4 | 36,0 |

Во-первых, рост доли экспорта сырой нефти благотворно сказывался на налоговой задолженности (эффект вытеснения), в то время как рост доли экспорта остальных минеральных ресурсов действовал в противоположном направлении и лишь усугублял ситуацию с задолженностью по налоговым платежам (эффект сопряжения).

Во-вторых, позитивный эффект вытеснения, идущий со стороны нефтяных потоков, почти все время перекрывал негативный эффект сопряжения, идущий со стороны потока прочих минеральных продуктов (табл.6).

Таким образом, два вида потока экспортируемого российской промышленностью сырья оказывают принципиально разнонаправленное действие на налоговую задолженность. Данный факт позволяет провести довольно четкое позиционирование приоритетов в экспортной политике государства. Так, повышенный контроль со стороны государства за нефтяными потоками обеспечивал своевременное пополнение бюджета страны, в то время как вывоз прочих минеральных продуктов носил в основном бесконтрольный характер и не только не вносил своей лепты в дело ликвидации налоговой задолженности, но наоборот провоцировал ее рост. Следовательно, именно экспорт ненефтяных продуктов является в настоящий момент «узким местом» российской промышленности, не позволяющим эффективно увязать экспортную политику промышленных предприятий с фискальной политикой государства.

Следует заметить, что масштабы экспорта минеральных продуктов в последнее время достигли беспрецедентных масштабов (табл.5), в связи с чем в любой момент можно ожидать «отката» экспортной активности назад. В этом случае рассмотренные эффекты вытеснения и сопряжения начнут действовать в обратном направлении.

Таким образом, нам удалось существенно уточнить Гипотезу 5 за счет «расщепления» всего экспортного потока природных ресурсов на две части. Главное же – это то, что процесс формирования налоговой задолженности в промышленности определяется такими во многом экзогенными факторами, как цены и спрос на мировом рынке; внутренние факторы на этот процесс системного влияния не оказывают.

Надо сказать, что сделанные выше выводы в целом подтверждаются и линейной эконометрической моделью:

Зависимость (9) проходит основные статистические тесты, включая t-статистики коэффициентов регрессии при уровне значимости в 99%. Однако окончательный выбор был сделан в пользу модели (8) в связи с тем, что ее статистические параметры лучше, чем у модели (9). Однако направленность всех зависимостей и сила всех эффектов в обеих моделях практически совпадают, что позволяет с большим доверием относиться к сделанным на их основе выводам.

Проведенные прикладные расчеты подводят к следующему выводу: практически все факторы, оказывающие значимое влияние на процесс формирования налоговой задолженности в российской экономике, являются слабо регулируемыми. Такие показатели, как темп экономического роста, удельный вес числа убыточных предприятий в экономике, доля величины экспорта минеральных продуктов в ВВП, «нефтяная» структура экспорта минеральных продуктов, сами складываются под воздействием множества факторов. Исключение из данного списка составляет лишь номинальное налоговое бремя, которое связано с непосредственным воздействием государства на производителя. В этой связи формирование активной налогово-бюджетной политики предполагает не столько «надавливание» на те или иные макроэкономические рычаги, сколько «игру» на экономических обстоятельствах.

Каков же в самых общих чертах алгоритм управления величиной налоговой задолженности?

Во-первых, необходимо нормализовать номинальное налоговое бремя путем его снижения до реалистичной величины. В противном случае избыточное налоговое бремя будет постоянно «уходить» в налоговую задолженность, переводя данный экономический феномен в хроническую форму.

Во-вторых, необходимо провести селективную «налоговую амнистию». По крайней мере, в промышленности такая мера давно назрела. Уже совершенно ясно, что промышленный сектор все равно не сможет расплатиться с накопленной налоговой задолженностью и вряд ли следует к этому стремиться. Скорее всего, безжалостное «закручивание гаек» просто-напросто затормозит развитие отрасли, не дав никакой ощутимой выгоды бюджету.

В-третьих, следует взять под контроль ненефтяной сектор экспорта минеральных ресурсов. Если и наводить налоговую дисциплину, то, по-видимому, именно в этом сегменте экономики, так как здесь наблюдается бездарный вывоз природных ресурсов страны без должного пополнения бюджета. На наш взгляд, в данном случае имеет смысл перейти к жесткому ограничению экспорта ненефтяных минеральных ресурсов путем их строгого квотирования. Уже только эта мера может послужить началом к рассасыванию налоговой задолженности.

В-четвертых, следует осуществить привязку регулирующих действий государства к текущим экономическим индикаторам. Так, в настоящее время тотальное повышение налоговой дисциплины является неприемлемым по причине колоссальной неэффективности экономики. Однако если доля убыточных предприятий сократится настолько, что будет существенно меньше критической величины в 21%, то это может быть воспринято фискальными властями как сигнал к осуществлению широкомасштабных действий по борьбе с хроническими должниками. Разумеется, сама диагностика критической величины доли убыточных предприятий должна проводиться на основе постоянно обновляемых результатов «скользящих» расчетов.

Написать комментарий