Экономика Украины: катастрофы не будет

В результате обострения отношений с Россией Украина может оказаться под давлением одновременно нескольких негативных факторов: рост цен на газ, девальвация гривны, сокращение внутреннего и внешнего спроса. Чем это грозит украинской экономике? Каковы перспективы ее роста в ближайшей перспективе?

Многие западные аналитики в сложившихся условиях предрекают Украине резкий спад. Так, например, JPMorgan ухудшил прогноз роста ВВП Украины в 2014 году и ожидает спада экономики на 3,2%. По оценке Райффайзенбанка, падение в этом году может быть даже больше – от 3 до 7%.

Мы решили оценить, что может ожидать экономику соседней страны в ближайшее время. Наш прогноз выполнен для целостной Украины, без аспектов, связанных с присоединением Крыма к России. Мы не стали отдельно прогнозировать развитие экономики Крыма – слишком много здесь неопределенности, да и понятно, что ситуация в Крыму будет иметь очень мало общего с ситуацией на остальной части Украины. А доля автономной республики и Севастополя в ВВП Украины составляет всего 3%.

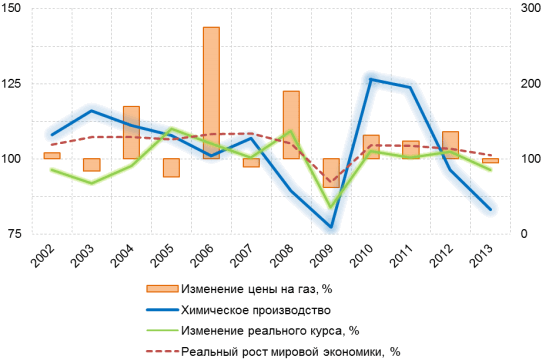

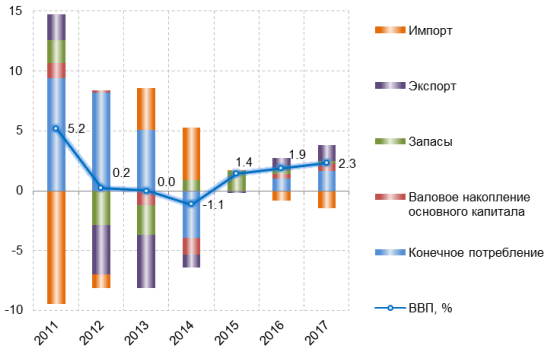

Мы ожидаем, что после стагнации, охватившей украинскую экономику в предыдущие два года, в 2014 году ее ожидает спад вследствие существенной дестабилизации политической обстановки и вполне вероятного ухудшения торговых отношений с Россией. Однако его масштабы, по нашим оценкам, не будут существенными – всего 1,1%, да и продолжительность спада ограничится одним годом. В 2015–2017 годах украинская экономика будет восстанавливаться с темпом 1,4–2,3% в год (табл. 4.1).

На фоне алармистских прогнозов западных аналитиков наши оценки представляются достаточно оптимистическими, но мы в них уверены – за ними лежит полномасштабное исследование. Основные предпосылки нашего прогноза и выводы из полученных результатов изложены ниже.

1. Цены на газ останутся на уровне прошлого года

В декабре Украина импортировала газ из России по цене 394,4 долл./тыс. м3. Помимо российского газа Украина закупила газ в Европе, но по более высокой цене (в декабре она составила 422,7 долл./тыс. м3). Хотя в конце прошлого года Украина договорилась с Россией о снижении цены на газ в первом квартале текущего года до 268,5 долл./тыс. м3, однако уже известно, что Газпром не намерен распространять эту договоренность даже на второй квартал.

С апреля 2014 года цены на российский газ для Украины могут резко возрасти; в зависимости от формулы расчета они будут колебаться в широком диапазоне от 380 до 489 долл./тыс. м3. Для своего прогноза мы используем цену 400 долл./тыс. м3 до конца года.

2. Влияние газовых цен и девальвации гривны на экспортно ориентированные отрасли

В 2013 года общий объем экспорта Украины составил 63 млрд долл. Наибольшие доли в украинском экспорте традиционно занимают агропромышленный комплекс (27%), металлургическая промышленность (23%), машиностроение (17–18%) и химия (8%). Девальвация гривны и высокие цены на газ окажут разное влияние на экспортно ориентированные отрасли. Можно долго дискутировать на тему, насколько сильным будет это влияние, но, как минимум, ухудшения дел в украинском АПК точно ожидать не следует (мы не рассматриваем в данном случае погодный фактор).

Ключевыми отраслями украинской промышленности, ориентированными на внешний рынок, являются металлургия (доля экспорта в прошлом году составила 77% от реализации всей продукции) и химия (82%).

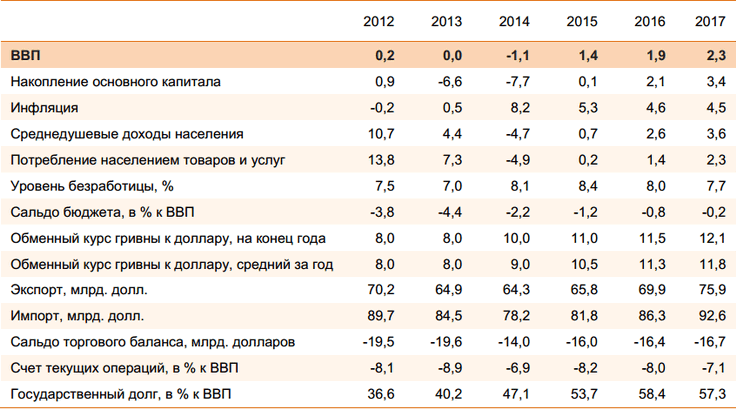

Производство украинской стали находится в зоне риска вследствие достаточно больших удельных затрат и высокой энергоемкости процессов. Правда, с учетом реализованных проектов по газозамещению, в 2012 году черная металлургия сократила потребление природного газа почти на четверть до 3,9 млрд м3, а в 2013 году – еще на 20%, до 3,1 млрд м3. Ключевым фактором, влияющим на объем выпуска в отрасли, становится внешний спрос и возможность получения льготных условий поставок в страны ЕС (отмена пошлин, кредиты).

Наши расчеты показывают, что темпы роста мировой экономики объясняют более 60% всех изменений в динамике производства металлургической продукции в мире. Еще большая зависимость от внешнего рынка получается, если рассматривать не темпы роста этих показателей, а их отношение: если рост мировой экономики ускоряется, то при прочих равных это с высокой вероятностью может привести и к ускоренному росту в металлургии (почти 90% корреляции). Поскольку европейская экономика, хотя и очень медленно, но устойчиво начала расти после кризиса и процесса бюджетной консолидации, мы также не ожидаем существенного снижения объемов экспорта в Европу.

Безусловно, для украинских металлургов очень важен и российский рынок, особенно, для трубной промышленности. И вряд ли здесь разумным будет строить оптимистические прогнозы, но… экспорт украинских труб в Россию, с одной стороны, составляет примерно 0,5% украинского экспорта, и с другой, в 2012–2013 году он уже упал более чем в два раза. Экспорт металлов в Россию в 2013 году снизился почти на 10%, хотя по отдельным позициям он вырос на 25–30%.

Примерно то же самое можно сказать и об экспорте украинской машиностроительной продукции, на долю которой приходится почти 40% всего украинского экспорта в Россию. Мы ожидаем 30%-ное снижение экспорта подвижного железнодорожного состава (при примерно равном влиянии российской государственной политики и сокращения спроса) при практически стабильных объемах экспорта в тех секторах, которые ориентированы на частный спрос.

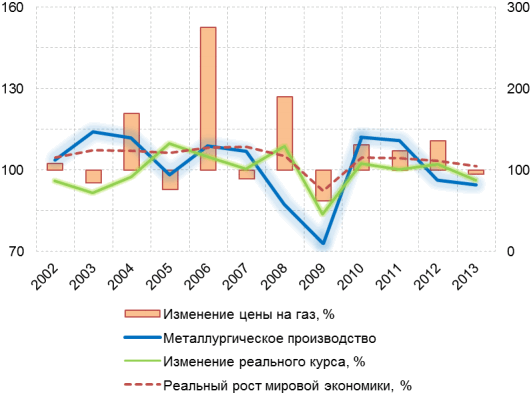

Производство основной химической продукции, удобрений и азотных соединений, пластмасс и синтетического каучука в первичных формах составляет почти 80% всего производства химических веществ и химической продукции. Основным сырьем для производства минеральных удобрений является природный газ. Согласно экспертным оценкам, химическая отрасль Украины потребляет 8–8,5 млрд м3 природного газа в год, а в силу высокой себестоимости (старое оборудование) доля Украины на мировом рынке удобрений потихоньку снижается.

3. Девальвация позволит снизить дефицит счета текущих операций

В феврале украинская валюта начала стремительно дешеветь. После многолетнего периода сохранения фиксированного курса, 6 февраля гривна потеряла 7% к доллару на межбанковском валютном рынке, а 25–27 февраля – еще почти 10%, и сегодня курс доллара превышает уровень 10 гривен/доллар, что на четверть больше начала года.

Девальвация гривны неизбежно приведет к сокращению спроса на импорт, но в значительно меньшей степени, чем кризис 2009 года (падение импорта в 2009 году было вызвано сокращением стоимости импорта минеральных продуктов и несырьевого импорта; помощь Запада позволит не только расплатиться с долгами, но и поддержать спрос на импорт).

В первую очередь сократится спрос на несырьевой импорт (без топлива и металлов) из стран ТС, который в 2013 году составил около 11 млрд долл. (13% импорта товаров из всех стран), в том числе 8,5 млрд долл.– из России. Значительная девальвация гривны и ее ослабление по отношению к рублю приведут к постепенному вытеснению российских товаров с прилавков украинских магазинов.

В условиях сближения Украины с Европой и оказания финансовой помощи со стороны ЕС Украине, последняя будет стремиться диверсифицировать импортные поставки в пользу европейских товаров (сейчас это примерно 60% всего импорта). Собственно говоря, это уже происходит, учитывая необходимость обновления основных средств и повышения конкурентоспособности внутреннего производства. Поэтому для нашего прогноза мы предполагаем, что нетопливный импорт из Европы может не только не сократиться, как это было в 2009 году, но даже вырасти – в среднесрочной перспективе.

На долю минеральных продуктов пришлось 27% всего украинского импорта, более половины которого – это импорт российского газа. Его дальнейшая динамика будет определяться, с одной стороны, ценами на газ, с другой, темпами роста внутреннего спроса. Поскольку ожидать в текущем году сохранения ценовой скидки на российский газ уже не следует, то спрос на газ по «европейским» ценам будет ограничен, и объем его импорта сохранится на уровне 2012 года (в условиях перехода к рыночным ценам на природный газ, максимально приближенных к европейским, можно ожидать, что объем закупок топлива будет минимальным (например, при цене 380 долл./тыс. м3 в условиях экономического кризиса импорт вряд ли превысит 25 млрд м3). И наоборот, при цене 268 долл./тыс. м3 объем импорта может достигнуть 35 млрд м3. В любом из этих случаев стоимость импорта будет одинакова – 9,5 млрд долл. Даже при немного больших объемах и ценах стоимость импорта вряд ли превысит прошлогодний уровень 11,5 млрд долл. Поэтому с точки зрения прямого воздействия на платежный баланс эти два варианта равнозначны).

В дальнейшем объемы закупок природного газа будут определяться динамикой роста украинской экономики, точнее ее внутренним спросом. Импорт прочих минеральных продуктов, как мы предполагаем, может расти пропорционально импорту природного газа. В результате одновременного разнонаправленного воздействия девальвации и обострения конфликта с Россией, с одной стороны, и финансовой поддержки со стороны ЕС, с другой, масштабы сокращения стоимостных объемов импорта в 2014 году будут ограничены, а в среднесрочной перспективе можно ожидать возобновления роста импорта.

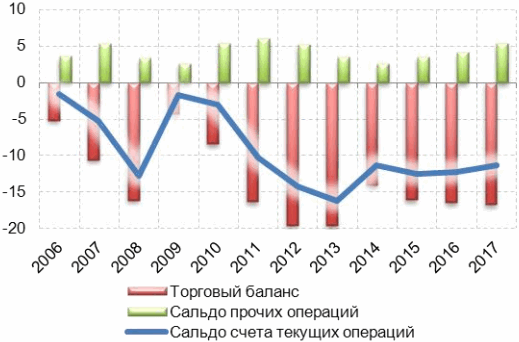

Торговые преференции для Украины, намерение европейской стороны в одностороннем порядке инициировать уменьшение или устранение таможенных пошлин ЕС на товары украинских производителей, а в дальнейшем создание зоны свободной торговли с ЕС, ослабление национальной валюты на фоне роста внешнего спроса позволят Украине удержать стоимостные объемы экспорта на уровне 2013 года (64 млрд долл.). Пролонгированное действие вышеперечисленных факторов станет серьезной поддержкой экспорту. Как следствие, можно ожидать сокращения дефицита торгового баланса в 2014 году относительно предыдущего года с последующим умеренным его ростом в среднесрочной перспективе.

Другая дефицитная статья платежного баланса – сальдо инвестиционных доходов и оплата труда – на протяжении последних четырех лет колеблется в узком диапазоне 3,0–3,8 млрд долл. и полностью компенсируется традиционно положительным сальдо услуг (4,4 млрд долл. в 2013 году) и текущих трансфертов (2,2 млрд долл.). Отделение Крыма приведет к потере курортного дохода от организованного отдыха иностранных граждан. Однако масштаб потерь вряд ли превысит 1 млрд долл., так как весь доход Украины от туризма в прошлом году составил около 2,5 млрд долл., а в 2012 году – чуть более 1,9 млрд долл. Обострение отношений России с Украиной может привести к ограничениям на перемещение граждан двух стран через государственную границу, но при высоких доходах в России и в Европе, особенно в условиях девальвации гривны, граждане Украины «обречены» на трудовую миграцию в соседние страны. Доходы от которой устойчиво растут и в 2013 году составили 4,7% ВВП.

Таким образом, девальвация гривны, как и в прошлый кризис, скорее всего, приведет к сокращению импорта и к снижению дефицита счета текущих операций. Мы ожидаем, что в текущем году дефицит счета текущих операций может сократиться до 11 млрд долл., или 7% ВВП, против 16 млрд долл., или 8,9% ВВП в 2013 году.

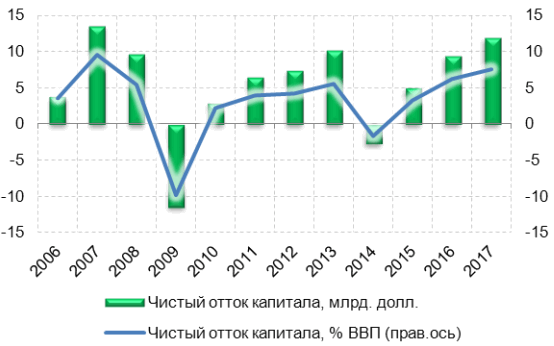

4. Отток частных инвестиций компенсирует помощь Запада

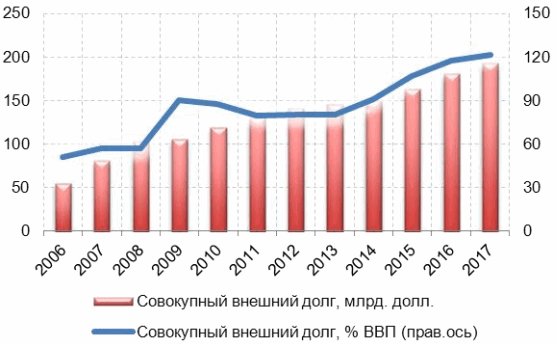

Одна из основных проблем Украины – чрезмерная долговая нагрузка на экономику. Совокупный (с учетом гарантий) внешний долг Украины (с учетом частного сектора и Центробанка) на конец 2013 года составил около 146 млрд долл., превысив 80% ВВП. Но проблема даже не в этом, а в том, что очень высока доля краткосрочного внешнего долга – 65 млрд долл.

Внешний долг частного сектора сейчас превышает 100 млрд долл. Снижение инвестиционных рейтингов Украины, геополитические риски и, как следствие, ухудшение внешних условий заимствований приведут к тому, что ставки для предприятий и банков на внешнем рынке окажутся неподъемными и новые займы частного сектора за рубежом в 2014 году не смогут даже обеспечить рефинансирование его внешнего долга. В последующие годы помощь мирового сообщества, снижающая инвестиционные риски, особенно на фоне стабилизации экономики и ее последующего роста, может стать фактором возобновления притока частного капитала. Но это приведет к дальнейшему наращиванию внешнего долга. Внешняя долговая нагрузка частного сектора увеличивается до 80% в 2017 году (по сравнению с 40% в 2006 году, 68% в 2009 году после девальвации гривны и 60% в 2013 году перед ее очередной девальвацией).

Мы ожидаем, что инвестиционный провал будет краткосрочным (причем значительно меньший, чем в 2009 году) и уже с 2015 года чистый приток частного капитала начнет набирать силу. В среднесрочной перспективе до 2017 года он может даже превысить предкризисный уровень 2013 года.

Еще одна проблема – низкий уровень международных валютных резервов денежный властей. Их объем сократился до 20,4 млрд долл. к концу 2013 года. Этих резервов хватает лишь на покрытие трех месяцев импорта, и они в разы меньше краткосрочного внешнего долга. Иными словами, достаточность резервов находится на катастрофически низком уровне.

Для поддержания устойчивости платежного баланса Нацбанку Украины необходимо не допускать дальнейшего снижения валютных резервов (по состоянию на март текущего года они снизились до двухмесячного товарного импорта при оптимальном диапазоне 3–6 месяцев). А это возможно либо в случае дальнейшей девальвации гривны, либо в случае масштабного привлечения внешних займов на государственном уровне.

Властями Украины озвучена потребность в кредитах в объеме 35 млрд долл. в течение нескольких лет. Этих средств, действительно, будет достаточно для поддержки платежного баланса, но только в условиях умеренного чистого оттока капитала частного сектора в 2014 году с последующим ростом чистого притока частного капитала с 2015 года, при 25%-ной девальвации гривны в 2014 году и более умеренной девальвацией в дальнейшем. Тогда уровень валютных резервов в 2014–2015 годах не опустится ниже отметки двухмесячного импорта, а в среднесрочной перспективе будет постепенно расти.

5. Потребление населения перестает быть локомотивом роста экономики

Если в 2012–2013 годах растущее потребление населения удерживало украинскую экономику от полномасштабной рецессии, то в 2014 году ситуация с реальными доходами населения радикально ухудшится. Во-первых, после двух лет около нулевой инфляции в 2014 году из-за 25%-ной девальвации гривны и резкого повышения тарифов ЖКХ инфляция к концу года разгонится до 8,2% (табл. 1), а среднегодовая инфляция составит около 4%. Такой инфляционный всплеск негативно скажется на покупательской способности доходов населения.

Во-вторых, вследствие секвестра государственного бюджета на один год будут заморожены зарплаты бюджетникам, пенсии неработающим пенсионерам, социальные расходы других видов. Пенсии работающим пенсионерам будут сокращены на 50% (или до минимальной пенсии по старости). С учетом резкого роста инфляции произойдет снижение этих показателей в реальном выражении.

В-третьих, усиление экономического и политического кризиса в Украине наложит дополнительные ограничения на возможности повышения зарплат на предприятиях. Более того, мы ожидаем роста безработицы с 7,0% в 2013 году до примерно 8,1% в 2014 году, что также будет подрывать рост потребления – вследствие небольшой величины пособия по безработице и усиления конкуренции на рынке труда.

В-четвертых, произойдет сокращение рынка потребительского кредитования. По совокупности указанных причин потребление населением товаров и услуг в 2014 году сократится в реальном выражении на 5% (табл. 1). На всем прогнозном периоде экономический рост будет ограничен динамикой расходов консолидированного бюджета. Секвестр бюджета в 2014 году будет выступать одним из ключевых факторов, обуславливающих падение экономики, а ограниченный рост зарплат бюджетников и социальных выплат в 2015–2017 годах будет сдерживать послекризисное восстановление. Но сдержанная фискальная политика приведет к снижению дефицита государственного бюджета с 4,4% в 2013 году сразу до 2,8% в 2014 году, а к концу 2017 года способна вывести страну на практически бездефицитную бюджетную систему (табл. 1).

6. Сокращение импорта и фактор запасов удержат экономику на плаву

Несмотря на некоторое улучшение ситуации в мировой экономике, экспорт товаров и услуг из Украины, преимущественно из-за ухудшения торговых связей с Россией, продолжит сокращаться в физическом выражении, хотя и замедлит падение – до -2% против -9% в 2013 году. Более сильное сокращение импорта (на 8%) внесет положительный вклад в прирост экономики в размере 4,4%. Из-за падения внутреннего и внешнего спроса и дестабилизации обстановки в стране, сопровождающейся прекращением чистого притока частного капитала в страну, произойдет падение инвестиций на 8%. Сжатие спроса на украинскую продукцию в 2014 году обусловит продолжение падения товарно-материальных запасов, однако скорость сокращения запасов по сравнению с 2013 годом замедлится. Поэтому в 2014 году динамика запасов внесет положительный вклад в прирост ВВП, в размере 1%, против -2,4% в 2013 году и -2,8% в 2012 году.

В 2015 году начнется восстановительный рост экономики (+1,4% за год), но только за счет фактора запасов, распродажа которых прекратится. Данный фактор внесет положительный вклад в прирост ВВП в размере 1,6%. Влияние остальных компонент ВВП будет незначительным. Так, инвестиции в основной капитал в 2015 году будут демонстрировать нейтральную динамику вследствие, во-первых, нерастущего спроса на отечественную продукцию и, во-вторых, трудностей с привлечением капитала (напряженность в украинской банковской системе, недоверие иностранных инвесторов к украинской экономике). Экспорт также не будет расти из-за недостаточного спроса на украинскую продукцию. Слабая динамика потребления населения будет наблюдаться вследствие высокой инфляции, медленного роста экономики и низких темпов индексации зарплат, бюджетных и социальных выплат.

В 2016–2017 годах экономический рост ускорится до 1,9 и 2,3% соответственно. При этом положительный вклад фактора запасов значительно сократится (в среднем до 0,4% в год). Однако внутренняя обстановка будет все больше стабилизироваться, а проводимые властями реформы начнут давать свои плоды. Начнет расти потребление населения (+1,0 и +1,6% к приросту ВВП в 2016 и 2017 году соответственно), чему также будет способствовать снижение инфляции до 4–5%. Рост инвестиций будет прибавлять к приросту ВВП 0,4–0,6%, проникающий в страны ЕС экспорт – еще 0,9–1,4%. При этом из-за девальвации несколько снизится склонность к импортированию с 0,8 в среднем в 2007–2012 годах до 0,6–0,7 в 2014–2017 годах.

7. Риски, как никогда, велики

Если в ближайшие месяцы не будет разрешен политический кризис и страна не получит стабилизационный пакет помощи от других стран или МФО, девальвация гривны может достичь 50%, что несет за собой серьезную угрозу разгона инфляции и многочисленных дефолтов частного сектора по выплатам внешним кредиторам. Такой сценарий – вполне вероятный, но не катастрофичный, по такому пути прошли уже многие страны. Отсутствие реформ, сокращение внешнего спроса и, как следствие, объемов экспорта, необязательность использования описанной нами бюджетной стратегии (возможно, после 2014 года власти будут сильнее индексировать зарплаты и социальные выплаты – тогда они не смогут обнулить дефицит к 2017–2018 годам) в совокупности с другими рисками могут вовлечь украинскую экономику в многолетнюю стагфляционную спираль.

Спасибо, что читаете «Капитал страны»! Получайте первыми самые важные новости в нашем Telegram-канале или Вступайте в группу в «ВКонтакте» или в «Одноклассниках»

Чистки продолжаются: 9 миллиардов на крови русских солдат. Еше один сообщиник Тимура Иванова признался в хищении

Чистки продолжаются: 9 миллиардов на крови русских солдат. Еше один сообщиник Тимура Иванова признался в хищении

Дружки Эпштейна из Правительства РФ продавали страну по кусочкам: Малофеев озвучил неприятную правду

Дружки Эпштейна из Правительства РФ продавали страну по кусочкам: Малофеев озвучил неприятную правду

Триумфальное возвращение России в большой спорт. Русский флаг и гимн на Паралимпиаде 2026 в Италии

Триумфальное возвращение России в большой спорт. Русский флаг и гимн на Паралимпиаде 2026 в Италии

В стране инфляция и дефицит бюджета, а мы предлагаем медикам одевать разноцветные халаты

В стране инфляция и дефицит бюджета, а мы предлагаем медикам одевать разноцветные халаты

Французов: инфосервисы ТПП по проверке контрагентов помогают компаниям работать на внешних рынках

Французов: инфосервисы ТПП по проверке контрагентов помогают компаниям работать на внешних рынках

ТехноНаставничество стирает границы – будущие инженеры России и Абхазии готовят общие проекты

ТехноНаставничество стирает границы – будущие инженеры России и Абхазии готовят общие проекты

Написать комментарий

Ну что, прошёл год. Данный прогноз, поскольку он не на бумаге, не годится даже для того чтобы подтереться.

лукавая цифирь статистик - ложь, призванная обосновать не обоснуемое. просто оглянись и увидишь свои перспективы: Болгария, Югославия, Прибалтика ... . как мудро отметил в.и.л.: критерий науки-практика и приступил к строительству социализма в отдельно взятой. ну да хахлам гастерами в ес будет лучше чем в нэзалэжной самой.

Все расчёты может быть и были бы верными, если бы не одно НО! Украину не для того тянут в ЕС, что бы она оставалась мощным конкурентом ЕС и США в производстве промышленных и сельхозтоваров. Скорее всего, вся промышленность Украины будет за несколько ближайших лет ликвидирована - как в Прибалтике, Югославская промышленность и т.д. Это естественный ход конкурентов в ЕС и США в условиях продолжающегося кризиза - уничтожение конкурента. Так что, придётся пересчитать с учётом этого. И спада экспорта в страны ТС.