Финансовый кризис продолжается, но уже сейчас специалисты начинают подводить некоторые предварительные итоги. Как кризис влияет на поведение россиян? Что они начинают делать со своими активами? Кого затронул кризис в первую очередь?

1. Общий фон развития кризисных процессов. Наблюдая за паникой на мировых финансовых рынках на экранах своих телевизоров, люди начали задумываться о собственных доходах и сбережениях. Какова реакция россиян на кризис, каких негативных последствий они опасаются, есть ли паника среди держателей вкладов, что предпринимают люди для сохранения своих сбережений, какие способы вложений денег в настоящий момент считаются наиболее надежными? Ответы на эти и другие вопросы можно получить, анализируя данные опросов населения.

Однако начать следует с краткого описания последовательности событий, приведших к финансовому кризису в России. Считается, что первым звеном в цепочке кризисов стало снижение цен на недвижимость в США в 2006 г., приведшее к росту невозвратов ипотечных кредитов и убыткам финансовых организаций, которые в том или ином виде инвестировали в рынок американской ипотеки. Одновременно с этим начались масштабные проверки отчетности многих американских финансовых и строительных компаний, были выявлены случаи мошенничества и использования инсайдерской информации, компьютерные сбои в рейтинговых агентствах, приведшие к завышению рейтингов по отдельным бумагам. В течение всего 2007 года и первой половины 2008 года большое количество финансовых компаний заявило об убытках из-за вложений в ипотечные бумаги. Общая сумма оцененных убытков в Великобритании, США и стран зоны евро к октябрю 2008 г. достигла 2,8 трлн. долл., говорится в "Докладе о финансовой стабильности" Банка Англии.

Серьезной проблемой, приведшей к усилению масштабов кризиса и его экспорта в другие страны и рынки, стал мультиплицирующий эффект использования производных инструментов. Деривативы, объемы которых в последние годы росли очень высокими темпами, быстро превратили американский ипотечный кризис в мировой кризис доверия и кризис ликвидности, особенно после того, как осенью 2008 г. стали рушиться такие финансовые гиганты как Леман Бразерс. Об опасности бесконтрольного роста рынка деривативов экономисты говорили и раньше, а в этот период появились живые иллюстрации того, что контроля за использованием производных инструментов не было не только на уровне регуляторов рынка, но зачастую и внутри самих финансовых организаций, где старший менеджмент не понимал в полной мере того, что делают менеджеры среднего и младшего уровней, идя на поводу за модным трендом. Действительно, на растущем рынке эти инструменты позволяли получать деньги буквально из воздуха и при этом, как это тогда казалось, диверсифицировать и страховать риски. Однако в момент поворота рынка вниз оказалось, что именно через эти инструменты кризис доверия как пламя в ветреную погоду быстро стал разноситься по всему финансовому рынку. Инвесторы стали выводить средства со всех фондовых рынков практически из всех ценных бумаг в деньги, упали фондовые биржи, и возникла угроза паники банковских вкладчиков. Неизбежной стала государственная помощь рынкам в самых различных формах: от повышения размеров страховых гарантий вкладчикам банков до национализации ключевых игроков.

В России проблемы начались с оттока капиталов иностранных инвесторов, что в частности привело к резкому снижению биржевых котировок акций в сентябре 2008 г., а поскольку многие крупные российские предприятия, пользовавшиеся дешевыми западными кредитами под залог акций, оказались в ситуации, когда их залоги подешевели, то они вынуждены были либо увеличить залог, либо вернуть кредит. В совокупности с проблемой распространенности производных инструментов, их непрозрачности с точки зрения оценки рисков, российский рынок стремительно вошел в стадию кризиса доверия. Государство уже в конце сентября начало оказывать финансовую помощь, размещая средства на депозитах крупнейших банков, снижая нормы резервирования для банков, выдавая кредиты. Однако изменить ситуацию это не смогло. С одной стороны, выросли риски кредитования, в условиях неопределенности стало не ясно, кому можно, а кому нельзя давать деньги в долг, поэтому крупнейшие банки увеличили требования к заемщикам и цену кредитных денег, а с другой, у них появились соблазнительные альтернативы кредитованию в виде покупки дешевых активов, причем не только в России. Усугубление проблем для российского рынка произошло после того, как финансовый кризис на Западе превратился в экономический, и начавшаяся рецессия привела к снижению спроса и цен на нефть и металл, главные составляющие российского экспорта. Возникла угроза перерастания российского финансового кризиса в экономический кризис.

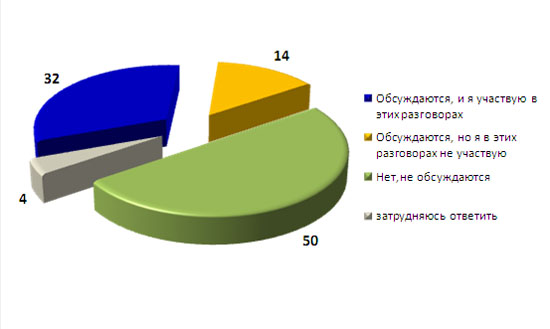

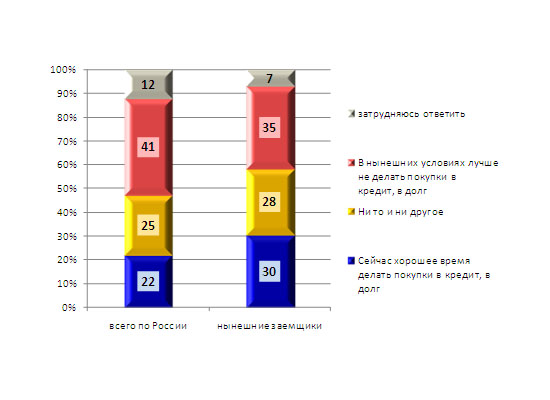

2. Кризис глазами россиян. Интересной особенностью реакции россиян на кризисные явления в мире и на российском финансовом рынке было спокойствие и не очень большая заинтересованность в происходящем. Так, например, в конце сентября 2008г., половина россиян даже не слышала, чтобы вопросы, связанные с мировым финансовым кризисом, обсуждались в их семейном или дружеском кругу. Еще 14% такие разговоры слышали, но они в них не участвовали. И всего треть (32%) обсуждали мировой финансовый кризис со своими близкими, друзьями и знакомыми (рис.1); в ноябре 2008 г. таких людей уже стало 47%.

Рис.1. Обсуждаются ли вопросы, связанные с мировым финансовым кризисом в кругу Вашей семьи, друзей, коллег? % от всех респондентов, 28-29 сентября 2008 г. (География исследования: 140 населенных пункта в 42 областях, краях и республиках РФ; объем выборки – 1600 человек; опрос проводился по репрезентативной общероссийской выборке с учетом квот по полу и возрасту; метод исследования: индивидуальное интервью (face-to-face); время опросов: сентябрь-ноябрь 2008 г.; статистическая погрешность исследования не превышает 3,4%)

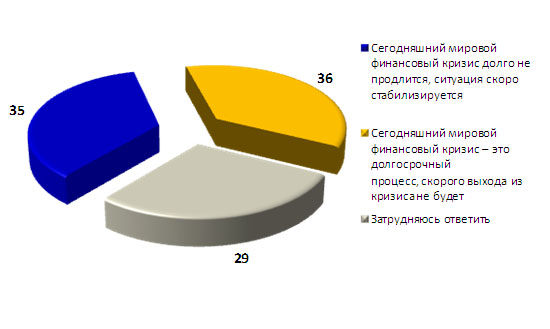

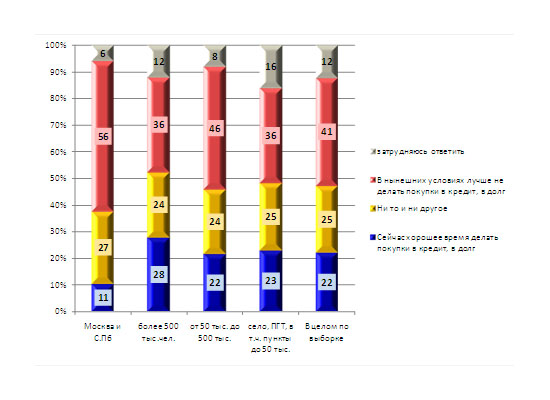

В отношении того, насколько долгим может оказаться мировой финансовый кризис, в сентябре 2008 г. мнения разделились практически на три равные части: 35% высказались за то, что данный кризис не будет долгим, 36%, напротив, оценили его как продолжительный, а оставшиеся 29% затруднились ответить на данный вопрос. Интересно, что в ноябре в ответах на тот же самый вопрос увеличилась доля тех, кто оценил данный кризис как недолгий (43%). Причем так чаще думали более молодые и более образованные люди, живущие не в Москве и не Санкт-Петербурге (рис.2).

Рис 2. Какое из следующих суждений более всего соответствует вашему мнению? % от всех респондентов, 28-29 сентября 2008 г.

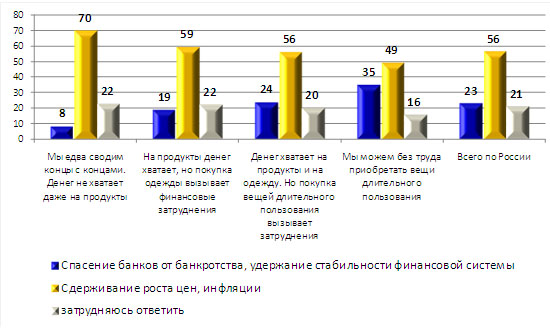

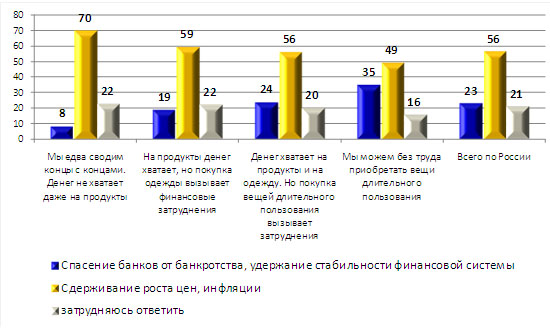

В сентябре 2008 г. экономика России находилась в состоянии кризиса ликвидности, при этом уже с весны этого года происходило усиление инфляции в экономике, ставшее заметным для россиян. Официальный индекс потребительских цен в сентябре 2008 г. с начала года уже составил 110,6%, и дополнительный приток денег в экономику грозил усилением инфляционных процессов. Поэтому было интересно понять, с какой из данных двух угроз с точки зрения населения нужно было бороться в первую очередь: с банкротством банков и дестабилизацией финансовой системы или с инфляцией. Более важной для населения оказалась борьба с инфляцией: 56% населения отдали приоритет ей, тогда как спасение банковской системы посчитали более важным всего 23% респондентов. С ростом материальной обеспеченности увеличивается доля людей, считающих, что сейчас важнее спасение банков: с 8% до 35%, однако даже в самых высокодоходных группах приоритетным все равно остается борьба с инфляцией (рис.3).

Рис 3. Как Вы считаете, что сейчас важнее для российской экономики… 27-28 сентября 2008г.

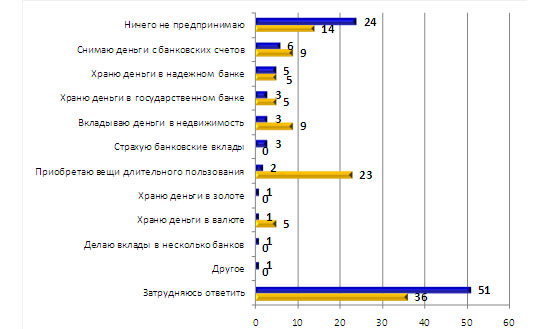

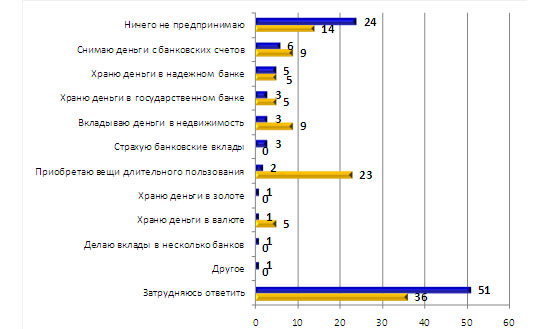

Одной из причин столь прохладного отношения к проблеме спасения банковской системы от дестабилизации является небольшое число тех, кто пользуется банками с целью хранения денег. Так, в среднем по России около 32% на момент опроса 4-5 октября 2008 г. держали какие-то деньги в банке, причем речь идет не только о держателях срочных банковских вкладов, но также и о владельцах текущих счетов, зарплатных и дебетовых карт. «Вкладчикам» был задан вопрос о том, боятся ли они потерять свои вклады и что предпринимают для того, чтобы их сохранить. Интересный вывод, полученный на этих данных, свидетельствует о том, что в начале октября 2008 г. поведение жителей Москвы и Санкт Петербурга сильно отличалось от поведения остальных россиян. Банковские вкладчики, живущие в столицах, реже затруднялись с ответом на данный вопрос и реже отвечали, что ничего не предпринимают. Зато чаще приобретали вещи длительного пользования: 23% против 2% в среднем по России. Подобная стратегия объясняется тем, что люди в большей степени видят угрозу для своих вкладов не в банкротстве банков, а в высокой инфляции (рис.4).

Рис 4. Что Вы предпринимаете для того, чтобы быть сохранить Ваши деньги? % от тех, кто держит деньги в банках (32% от всех респондентов), 4-5 октября 2008 г.

Для сравнения вопросы о наличии вкладов и предпринимаемых действиях для их сохранения был задан в начале ноября 2008 г. За месяц произошло значительное сокращение людей, имеющих деньги в банках: с 32% до 25%. При этом в ноябре 2008 г. покупательская активность банковских вкладчиков, проживающих в столицах, несколько снизилась – до 8%, а покупательская активность россиян – немного возросла до 5%. В целом по России уменьшилась доля тех, кто затрудняется ответить на данный вопрос: с 51% в начале октября до 39% в начале ноября; при этом выросла доля тех, кто ничего не предпринимает для сохранения своих вкладов: с 24% до 36%.

В чем причина такой пассивности?

Дело в том, что в настоящий момент нет таких активов, вложения в которые могут защитить сбережения от обесценения. Покупка предметов длительного пользования и наличных долларов, наиболее популярные стратегии 1998 года, на сегодняшний день не столь очевидны: доллар, хотя и растет, но не ясно, насколько долгим будет этот рост и как высоко сможет подняться доллар по отношению к рублю, принимая во внимание структурные проблемы американской экономики – огромные масштабы ее внешнего долга, дефицит платежного баланса и дефицит государственного бюджета. И хотя россияне в основной массе не понимают сложных экономических терминов и обоснований, недоверие к доллару опирается на личный опыт снижения покупательной способности долларов в 2000-е годы.

Покупка предметов длительного пользования в настоящее время также не столь привлекательна, поскольку в условиях кризиса возможно, во-первых, замедление роста цен, и даже дефляция, а во-вторых, растет неопределенность будущих доходов и повышается вероятность их снижения, например, вследствие потери работы. В этом случае запасы предметов длительного пользования могут оказаться менее привлекательными по сравнению с запасами денежных средств.

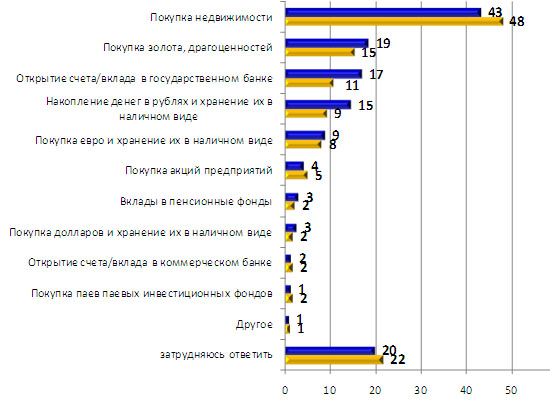

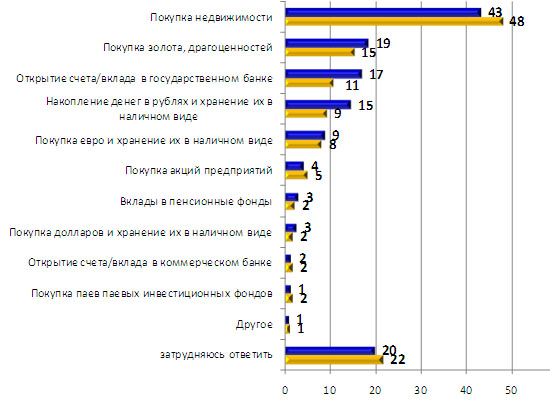

Следующий вопрос был задан для того, чтобы выяснить, какие формы хранения сбережений представляются людям наиболее надежными, а какие наиболее выгодными. В отличие от экономической теории, в которой предполагается обратная взаимосвязь между надежностью вложений и отдачей от них, то есть чем выше доходность актива, тем ниже его надежность, в представлениях населения выгодно именно то, что надежно. При этом на первых двух местах по выгодности и надежности стоят не финансовые, а материальные активы: недвижимость и золото с прочими драгоценностями. Третье место занимают вклады в государственных банках (рис.5).

Интересно, что в середине октября доллары выглядели менее привлекательными по сравнению с евро: вложения в доллары считали выгодными 2% населения, а надежными 3%, для евро – 8% и 9% соответственно.

Рис.5. Какие формы хранения сбережений в настоящее время наиболее надежны, какие наиболее выгодны? % от всех респондентов, 18-19 октября 2008 г.

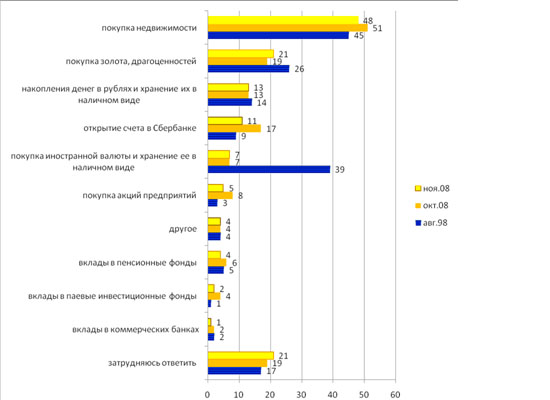

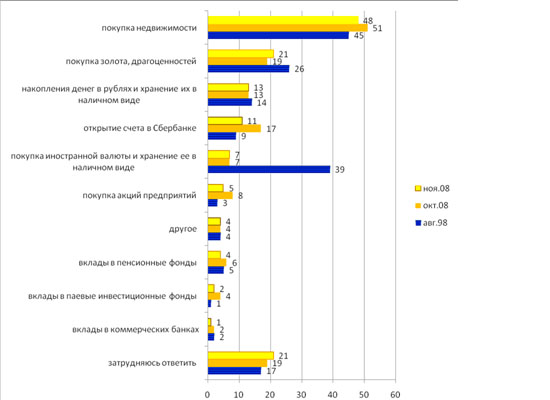

Если сравнить предпочтения населения относительно того, какие формы активов являлись наиболее надежными, во время кризиса 1998 г. и 2008 г., то удивительно, что за 10 прошедших лет изменилось только отношение к наличной иностранной валюте: доля людей, которые считают надежным хранение сбережений в наличной валюте уменьшилось с 39% в 1998 г. до 7% в 2008 г. В остальном структура осталась той же. Акции, ПИФы – занимают в рейтинге надежности-выгодности последние строчки, несмотря на то, что доходность этих инструментов в последние несколько лет была высокой (рис.6).

Рис. 6. Какие из следующих способов вложения денег представляются Вам сейчас наиболее надежными? (не более трех ответов), % от всех респондентов

На очень низком уровне находятся оценки надежности вкладов в коммерческие банки. Столь низкий уровень доверия коммерческим банкам по сравнению с государственными банками удивителен, поскольку, начиная с 2004 г. в России действует государственная система страхования банковских вкладов (ССВ), гарантирующая возврат вкладов в случае банкротства банка. Данная система распространяется как на коммерческие, таки на государственные банки, то есть в случае банкротства любого из них, выплаты вкладчикам в размере, не превышающем гарантированный минимум, будут производиться банком-агентом, назначенным Агентством по страхованию вкладов. За последние три года данная система уже помогла вкладчикам более тридцати банков получить свои деньги после банкротства банка, в котором они держали свои вклады. Сведения о страховых случаях и о том, что должен делать кладчик при его наступлении, размещены на сайте Агентства по страхованию вкладов, а также публикуются в средствах массовой информации. Более того, в октябре 2008 г. был увеличен до 700 тысяч рублей размер возмещения по вкладам, что покрывает практически 100% всех вкладов физических лиц во всех банках. Тем не менее, по мнению опрошенных, сохранность вкладов в коммерческих банках намного ниже, чем в государственных.

3. Финансовая грамотность как фактор поведения во время кризиса. С чем связан такой высокий уровень недоверия даже при наличии государственных гарантий по вкладам?

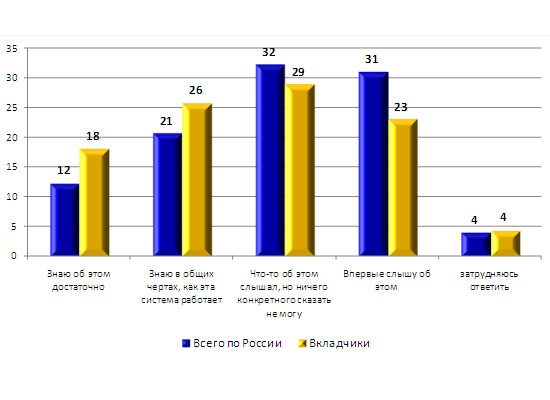

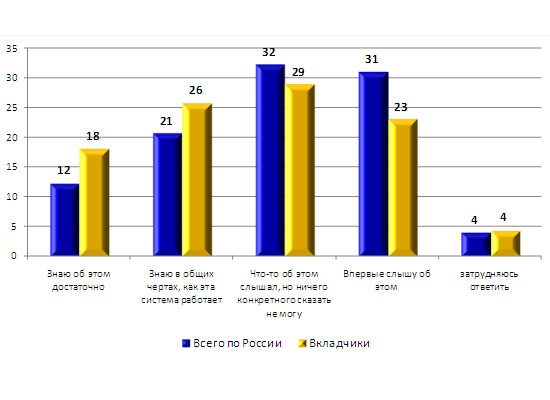

Ясно, что в данном случае речь идет о негативном опыте, который многие получили в 1990-ые годы, когда такой системы не было, и вкладчики обанкротившихся банков полностью теряли свои накопления. Однако почему они не изменили своего отношения после введения системы государственных гарантий? Ответ довольно прост – не все вкладчики знают о том, то данная система существует. Всего 44% тех, кто имеет вклады в банках, знают о существовании данной системы, причем только 18% оценили свое знание как достаточное, 26% знают об ССВ лишь в общих чертах (рис.7).

Рис.7. Знаете ли Вы о том, что в России действует государственная система страхования вкладов в российских банках? % , 4-5 октября 2008г.

Большинство россиян (60%) не знают, сохранность какой суммы гарантирует система страхования вкладов. В этом признаются даже те респонденты, которые считают себя более или менее информированными об ССВ: 27% знающих об этом «достаточно» и 47% знающих о системе «в общих чертах». Такой низкий уровень знания о системе страхования вкладов отражает общий низкий уровень финансовой грамотности населения в России.

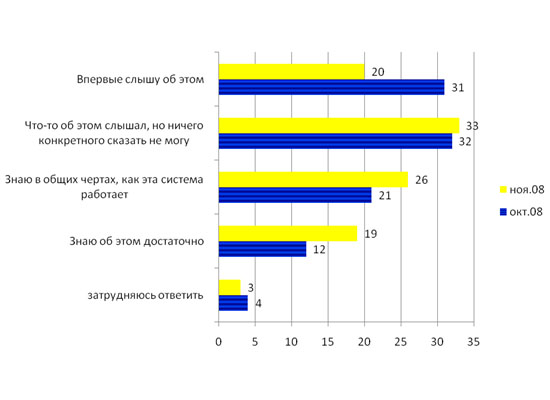

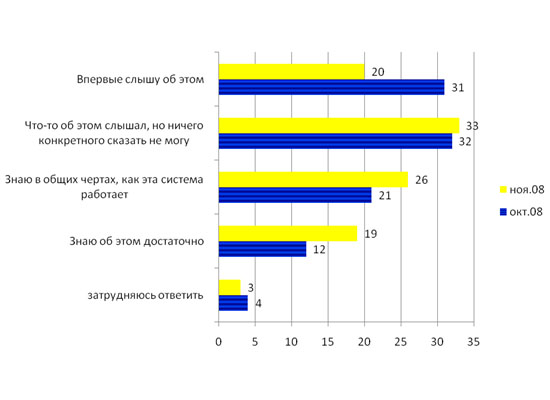

Кризис оказался лучшим информатором для населения. За месяц доля в той или иной мере информированных о системе страхования вкладов выросла на 12% (рис.8), при этом увеличилась также и точность знаний. Например, о максимальной сумме страхового возмещения.

Рис. 8. Динамика ответов на вопрос о том, знаете ли Вы о том, что в России действует государственная система страхования вкладов

в российских банках?

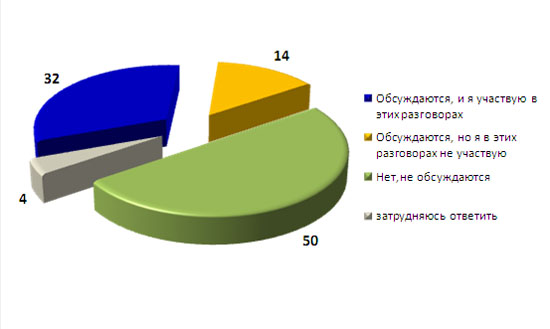

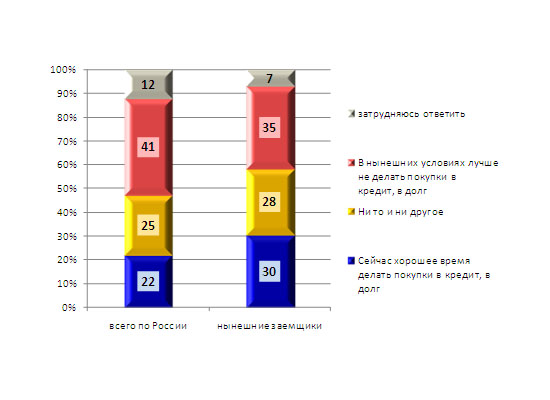

Кризис уменьшил возможности банков кредитовать население, кредиты стали более дорогими и процесс отбора заемщиков более строгим. Важно, что и для населения текущий момент не кажется хорошим временем для покупок в кредит: баланс оценок смещен в сторону негативных: 41% против 22%. Хотя заемщики относительно более оптимистичны в оценке условий для крупных покупок в долг, хотя и среди них пессимистичных оценок больше, чем оптимистичных. В начале ноября 2008 г. доля оценивающих текущий момент как неподходящий для покупок в долг увеличилась на 17% и достигла 58%, тогда как число оптимистов сократилось с 22% до 15%. Волна пессимизма накрыла и заемщиков: в начале ноября 2008 г. число оптимистов сократилось с 30% до 21%, а число пессимистов увеличилось с 35% до 59%.

Рис.9. Сейчас хорошее время для крупных покупок в кредит, в долг? %, 18-19 октября 2008 г.

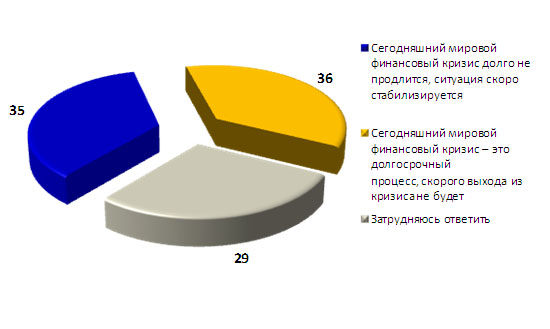

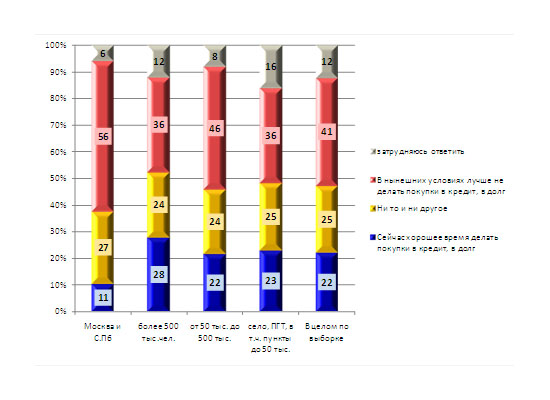

При этом жители двух столиц более пессимистичны в отношении оценки времени для крупных покупок в кредит: в середине октября 2008 г. среди них всего 11% считают его хорошим, тогда как 56% полагают, что сейчас в кредит лучше ничего не покупать. В начале ноября 2008 г. в столицах баланс оценок сместился в еще более негативную сторону: 64% против 9%, при этом резко увеличилось число пессимистов и в провинции.

Рис.10. распределение ответов на вопрос «Сейчас хорошее время для крупных покупок в кредит, в долг?» в различных типах населенных пунктов, %, 18-19 октября 2008 г.

4. Резюме. В заключении несколько общих выводов.

Во-первых, данные всероссийских опросов населения позволяют сделать вывод о том, что в сентябре-октябре 2008 г. финансовый кризис затронул в основном москвичей и петербуржцев, тогда как остальные жители России среагировали значительно позже – только опросы начала ноября 2008 г. фиксируют изменение их отношения к финансовым вопросам.

Во-вторых, кризис оказался лучшим информатором россиян о системе страхования вкладов – за один месяц удалось значительно повысить знания населения об этой системе.

Наконец, в-третьих, выявлено, что за десять лет с 1998 г. очень мало изменилась структура представлений населения о надежных формах сбережений: также как и десять лет назад лидируют материальные активы и вклады в государственных банках.

Однако начать следует с краткого описания последовательности событий, приведших к финансовому кризису в России. Считается, что первым звеном в цепочке кризисов стало снижение цен на недвижимость в США в 2006 г., приведшее к росту невозвратов ипотечных кредитов и убыткам финансовых организаций, которые в том или ином виде инвестировали в рынок американской ипотеки. Одновременно с этим начались масштабные проверки отчетности многих американских финансовых и строительных компаний, были выявлены случаи мошенничества и использования инсайдерской информации, компьютерные сбои в рейтинговых агентствах, приведшие к завышению рейтингов по отдельным бумагам. В течение всего 2007 года и первой половины 2008 года большое количество финансовых компаний заявило об убытках из-за вложений в ипотечные бумаги. Общая сумма оцененных убытков в Великобритании, США и стран зоны евро к октябрю 2008 г. достигла 2,8 трлн. долл., говорится в "Докладе о финансовой стабильности" Банка Англии.

Серьезной проблемой, приведшей к усилению масштабов кризиса и его экспорта в другие страны и рынки, стал мультиплицирующий эффект использования производных инструментов. Деривативы, объемы которых в последние годы росли очень высокими темпами, быстро превратили американский ипотечный кризис в мировой кризис доверия и кризис ликвидности, особенно после того, как осенью 2008 г. стали рушиться такие финансовые гиганты как Леман Бразерс. Об опасности бесконтрольного роста рынка деривативов экономисты говорили и раньше, а в этот период появились живые иллюстрации того, что контроля за использованием производных инструментов не было не только на уровне регуляторов рынка, но зачастую и внутри самих финансовых организаций, где старший менеджмент не понимал в полной мере того, что делают менеджеры среднего и младшего уровней, идя на поводу за модным трендом. Действительно, на растущем рынке эти инструменты позволяли получать деньги буквально из воздуха и при этом, как это тогда казалось, диверсифицировать и страховать риски. Однако в момент поворота рынка вниз оказалось, что именно через эти инструменты кризис доверия как пламя в ветреную погоду быстро стал разноситься по всему финансовому рынку. Инвесторы стали выводить средства со всех фондовых рынков практически из всех ценных бумаг в деньги, упали фондовые биржи, и возникла угроза паники банковских вкладчиков. Неизбежной стала государственная помощь рынкам в самых различных формах: от повышения размеров страховых гарантий вкладчикам банков до национализации ключевых игроков.

В России проблемы начались с оттока капиталов иностранных инвесторов, что в частности привело к резкому снижению биржевых котировок акций в сентябре 2008 г., а поскольку многие крупные российские предприятия, пользовавшиеся дешевыми западными кредитами под залог акций, оказались в ситуации, когда их залоги подешевели, то они вынуждены были либо увеличить залог, либо вернуть кредит. В совокупности с проблемой распространенности производных инструментов, их непрозрачности с точки зрения оценки рисков, российский рынок стремительно вошел в стадию кризиса доверия. Государство уже в конце сентября начало оказывать финансовую помощь, размещая средства на депозитах крупнейших банков, снижая нормы резервирования для банков, выдавая кредиты. Однако изменить ситуацию это не смогло. С одной стороны, выросли риски кредитования, в условиях неопределенности стало не ясно, кому можно, а кому нельзя давать деньги в долг, поэтому крупнейшие банки увеличили требования к заемщикам и цену кредитных денег, а с другой, у них появились соблазнительные альтернативы кредитованию в виде покупки дешевых активов, причем не только в России. Усугубление проблем для российского рынка произошло после того, как финансовый кризис на Западе превратился в экономический, и начавшаяся рецессия привела к снижению спроса и цен на нефть и металл, главные составляющие российского экспорта. Возникла угроза перерастания российского финансового кризиса в экономический кризис.

2. Кризис глазами россиян. Интересной особенностью реакции россиян на кризисные явления в мире и на российском финансовом рынке было спокойствие и не очень большая заинтересованность в происходящем. Так, например, в конце сентября 2008г., половина россиян даже не слышала, чтобы вопросы, связанные с мировым финансовым кризисом, обсуждались в их семейном или дружеском кругу. Еще 14% такие разговоры слышали, но они в них не участвовали. И всего треть (32%) обсуждали мировой финансовый кризис со своими близкими, друзьями и знакомыми (рис.1); в ноябре 2008 г. таких людей уже стало 47%.

Рис.1. Обсуждаются ли вопросы, связанные с мировым финансовым кризисом в кругу Вашей семьи, друзей, коллег? % от всех респондентов, 28-29 сентября 2008 г. (География исследования: 140 населенных пункта в 42 областях, краях и республиках РФ; объем выборки – 1600 человек; опрос проводился по репрезентативной общероссийской выборке с учетом квот по полу и возрасту; метод исследования: индивидуальное интервью (face-to-face); время опросов: сентябрь-ноябрь 2008 г.; статистическая погрешность исследования не превышает 3,4%)

В отношении того, насколько долгим может оказаться мировой финансовый кризис, в сентябре 2008 г. мнения разделились практически на три равные части: 35% высказались за то, что данный кризис не будет долгим, 36%, напротив, оценили его как продолжительный, а оставшиеся 29% затруднились ответить на данный вопрос. Интересно, что в ноябре в ответах на тот же самый вопрос увеличилась доля тех, кто оценил данный кризис как недолгий (43%). Причем так чаще думали более молодые и более образованные люди, живущие не в Москве и не Санкт-Петербурге (рис.2).

Рис 2. Какое из следующих суждений более всего соответствует вашему мнению? % от всех респондентов, 28-29 сентября 2008 г.

В сентябре 2008 г. экономика России находилась в состоянии кризиса ликвидности, при этом уже с весны этого года происходило усиление инфляции в экономике, ставшее заметным для россиян. Официальный индекс потребительских цен в сентябре 2008 г. с начала года уже составил 110,6%, и дополнительный приток денег в экономику грозил усилением инфляционных процессов. Поэтому было интересно понять, с какой из данных двух угроз с точки зрения населения нужно было бороться в первую очередь: с банкротством банков и дестабилизацией финансовой системы или с инфляцией. Более важной для населения оказалась борьба с инфляцией: 56% населения отдали приоритет ей, тогда как спасение банковской системы посчитали более важным всего 23% респондентов. С ростом материальной обеспеченности увеличивается доля людей, считающих, что сейчас важнее спасение банков: с 8% до 35%, однако даже в самых высокодоходных группах приоритетным все равно остается борьба с инфляцией (рис.3).

Рис 3. Как Вы считаете, что сейчас важнее для российской экономики… 27-28 сентября 2008г.

Одной из причин столь прохладного отношения к проблеме спасения банковской системы от дестабилизации является небольшое число тех, кто пользуется банками с целью хранения денег. Так, в среднем по России около 32% на момент опроса 4-5 октября 2008 г. держали какие-то деньги в банке, причем речь идет не только о держателях срочных банковских вкладов, но также и о владельцах текущих счетов, зарплатных и дебетовых карт. «Вкладчикам» был задан вопрос о том, боятся ли они потерять свои вклады и что предпринимают для того, чтобы их сохранить. Интересный вывод, полученный на этих данных, свидетельствует о том, что в начале октября 2008 г. поведение жителей Москвы и Санкт Петербурга сильно отличалось от поведения остальных россиян. Банковские вкладчики, живущие в столицах, реже затруднялись с ответом на данный вопрос и реже отвечали, что ничего не предпринимают. Зато чаще приобретали вещи длительного пользования: 23% против 2% в среднем по России. Подобная стратегия объясняется тем, что люди в большей степени видят угрозу для своих вкладов не в банкротстве банков, а в высокой инфляции (рис.4).

Рис 4. Что Вы предпринимаете для того, чтобы быть сохранить Ваши деньги? % от тех, кто держит деньги в банках (32% от всех респондентов), 4-5 октября 2008 г.

Для сравнения вопросы о наличии вкладов и предпринимаемых действиях для их сохранения был задан в начале ноября 2008 г. За месяц произошло значительное сокращение людей, имеющих деньги в банках: с 32% до 25%. При этом в ноябре 2008 г. покупательская активность банковских вкладчиков, проживающих в столицах, несколько снизилась – до 8%, а покупательская активность россиян – немного возросла до 5%. В целом по России уменьшилась доля тех, кто затрудняется ответить на данный вопрос: с 51% в начале октября до 39% в начале ноября; при этом выросла доля тех, кто ничего не предпринимает для сохранения своих вкладов: с 24% до 36%.

В чем причина такой пассивности?

Дело в том, что в настоящий момент нет таких активов, вложения в которые могут защитить сбережения от обесценения. Покупка предметов длительного пользования и наличных долларов, наиболее популярные стратегии 1998 года, на сегодняшний день не столь очевидны: доллар, хотя и растет, но не ясно, насколько долгим будет этот рост и как высоко сможет подняться доллар по отношению к рублю, принимая во внимание структурные проблемы американской экономики – огромные масштабы ее внешнего долга, дефицит платежного баланса и дефицит государственного бюджета. И хотя россияне в основной массе не понимают сложных экономических терминов и обоснований, недоверие к доллару опирается на личный опыт снижения покупательной способности долларов в 2000-е годы.

Покупка предметов длительного пользования в настоящее время также не столь привлекательна, поскольку в условиях кризиса возможно, во-первых, замедление роста цен, и даже дефляция, а во-вторых, растет неопределенность будущих доходов и повышается вероятность их снижения, например, вследствие потери работы. В этом случае запасы предметов длительного пользования могут оказаться менее привлекательными по сравнению с запасами денежных средств.

Следующий вопрос был задан для того, чтобы выяснить, какие формы хранения сбережений представляются людям наиболее надежными, а какие наиболее выгодными. В отличие от экономической теории, в которой предполагается обратная взаимосвязь между надежностью вложений и отдачей от них, то есть чем выше доходность актива, тем ниже его надежность, в представлениях населения выгодно именно то, что надежно. При этом на первых двух местах по выгодности и надежности стоят не финансовые, а материальные активы: недвижимость и золото с прочими драгоценностями. Третье место занимают вклады в государственных банках (рис.5).

Интересно, что в середине октября доллары выглядели менее привлекательными по сравнению с евро: вложения в доллары считали выгодными 2% населения, а надежными 3%, для евро – 8% и 9% соответственно.

Рис.5. Какие формы хранения сбережений в настоящее время наиболее надежны, какие наиболее выгодны? % от всех респондентов, 18-19 октября 2008 г.

Если сравнить предпочтения населения относительно того, какие формы активов являлись наиболее надежными, во время кризиса 1998 г. и 2008 г., то удивительно, что за 10 прошедших лет изменилось только отношение к наличной иностранной валюте: доля людей, которые считают надежным хранение сбережений в наличной валюте уменьшилось с 39% в 1998 г. до 7% в 2008 г. В остальном структура осталась той же. Акции, ПИФы – занимают в рейтинге надежности-выгодности последние строчки, несмотря на то, что доходность этих инструментов в последние несколько лет была высокой (рис.6).

Рис. 6. Какие из следующих способов вложения денег представляются Вам сейчас наиболее надежными? (не более трех ответов), % от всех респондентов

На очень низком уровне находятся оценки надежности вкладов в коммерческие банки. Столь низкий уровень доверия коммерческим банкам по сравнению с государственными банками удивителен, поскольку, начиная с 2004 г. в России действует государственная система страхования банковских вкладов (ССВ), гарантирующая возврат вкладов в случае банкротства банка. Данная система распространяется как на коммерческие, таки на государственные банки, то есть в случае банкротства любого из них, выплаты вкладчикам в размере, не превышающем гарантированный минимум, будут производиться банком-агентом, назначенным Агентством по страхованию вкладов. За последние три года данная система уже помогла вкладчикам более тридцати банков получить свои деньги после банкротства банка, в котором они держали свои вклады. Сведения о страховых случаях и о том, что должен делать кладчик при его наступлении, размещены на сайте Агентства по страхованию вкладов, а также публикуются в средствах массовой информации. Более того, в октябре 2008 г. был увеличен до 700 тысяч рублей размер возмещения по вкладам, что покрывает практически 100% всех вкладов физических лиц во всех банках. Тем не менее, по мнению опрошенных, сохранность вкладов в коммерческих банках намного ниже, чем в государственных.

3. Финансовая грамотность как фактор поведения во время кризиса. С чем связан такой высокий уровень недоверия даже при наличии государственных гарантий по вкладам?

Ясно, что в данном случае речь идет о негативном опыте, который многие получили в 1990-ые годы, когда такой системы не было, и вкладчики обанкротившихся банков полностью теряли свои накопления. Однако почему они не изменили своего отношения после введения системы государственных гарантий? Ответ довольно прост – не все вкладчики знают о том, то данная система существует. Всего 44% тех, кто имеет вклады в банках, знают о существовании данной системы, причем только 18% оценили свое знание как достаточное, 26% знают об ССВ лишь в общих чертах (рис.7).

Рис.7. Знаете ли Вы о том, что в России действует государственная система страхования вкладов в российских банках? % , 4-5 октября 2008г.

Большинство россиян (60%) не знают, сохранность какой суммы гарантирует система страхования вкладов. В этом признаются даже те респонденты, которые считают себя более или менее информированными об ССВ: 27% знающих об этом «достаточно» и 47% знающих о системе «в общих чертах». Такой низкий уровень знания о системе страхования вкладов отражает общий низкий уровень финансовой грамотности населения в России.

Кризис оказался лучшим информатором для населения. За месяц доля в той или иной мере информированных о системе страхования вкладов выросла на 12% (рис.8), при этом увеличилась также и точность знаний. Например, о максимальной сумме страхового возмещения.

Рис. 8. Динамика ответов на вопрос о том, знаете ли Вы о том, что в России действует государственная система страхования вкладов

в российских банках?

Кризис уменьшил возможности банков кредитовать население, кредиты стали более дорогими и процесс отбора заемщиков более строгим. Важно, что и для населения текущий момент не кажется хорошим временем для покупок в кредит: баланс оценок смещен в сторону негативных: 41% против 22%. Хотя заемщики относительно более оптимистичны в оценке условий для крупных покупок в долг, хотя и среди них пессимистичных оценок больше, чем оптимистичных. В начале ноября 2008 г. доля оценивающих текущий момент как неподходящий для покупок в долг увеличилась на 17% и достигла 58%, тогда как число оптимистов сократилось с 22% до 15%. Волна пессимизма накрыла и заемщиков: в начале ноября 2008 г. число оптимистов сократилось с 30% до 21%, а число пессимистов увеличилось с 35% до 59%.

Рис.9. Сейчас хорошее время для крупных покупок в кредит, в долг? %, 18-19 октября 2008 г.

При этом жители двух столиц более пессимистичны в отношении оценки времени для крупных покупок в кредит: в середине октября 2008 г. среди них всего 11% считают его хорошим, тогда как 56% полагают, что сейчас в кредит лучше ничего не покупать. В начале ноября 2008 г. в столицах баланс оценок сместился в еще более негативную сторону: 64% против 9%, при этом резко увеличилось число пессимистов и в провинции.

Рис.10. распределение ответов на вопрос «Сейчас хорошее время для крупных покупок в кредит, в долг?» в различных типах населенных пунктов, %, 18-19 октября 2008 г.

4. Резюме. В заключении несколько общих выводов.

Во-первых, данные всероссийских опросов населения позволяют сделать вывод о том, что в сентябре-октябре 2008 г. финансовый кризис затронул в основном москвичей и петербуржцев, тогда как остальные жители России среагировали значительно позже – только опросы начала ноября 2008 г. фиксируют изменение их отношения к финансовым вопросам.

Во-вторых, кризис оказался лучшим информатором россиян о системе страхования вкладов – за один месяц удалось значительно повысить знания населения об этой системе.

Наконец, в-третьих, выявлено, что за десять лет с 1998 г. очень мало изменилась структура представлений населения о надежных формах сбережений: также как и десять лет назад лидируют материальные активы и вклады в государственных банках.

Спасибо, что читаете «Капитал страны»! Получайте первыми самые важные новости в нашем Telegram-канале или Вступайте в группу в «ВКонтакте» или в «Одноклассниках»

* — соцсеть Х (бывшая Twitter; заблокирована в РФ)

Написать комментарий