Как влияют налоги на производственные и ценовые стратегии предприятий? Если увеличить налоги, то что сделает фирма: увеличит цены и уменьшит производство или, наоборот, уменьшит цены и увеличит производство? Как определить это? И отчего зависят стратегии компаний? Какова логика перекладывания налогового бремени с производителя на потребителя?

К настоящему моменту времени теория налогов сильно разрослась и усложнилась; в ее состав входит множество весьма тонких подходов и оригинальных моделей. Тем не менее общей теории поведения производителей товаров и услуг с учетом действующего налогового климата пока нет, хотя в целом ряде разработок их авторы достаточно близко подошли к ее построению. Основная трудность здесь состоит в системном объединении четырех групп факторов: цен на готовую продукцию фирмы и используемые производственные ресурсы; спроса на готовую продукцию; технологических и затратных характеристик предприятия; действующих налоговых ставок. Кроме того, подобный “методический узел” должен быть хорошо обозримым и достаточно аналитичным; желательно также, чтобы теоретические конструкции могли быть легко применены для прикладных расчетов. В противном случае все модельные построения теряют смысл.

В данной статье мы наметим основные пути “слияния” указанных факторов в единую теоретическую схему и методы ее исследования. Это, по нашему мнению, позволит восполнить имеющиеся пробелы в экономической теории и тем самым завершить синтез фискальных доктрин.

Амбициозность наших претензий требует заявить о них открыто и недвусмысленно: предлагаемая в данной работе схема модельного анализа фискально-ценовых эффектов позволяет соединить то, что ранее казалось несоединимым. В свою очередь это позволит по-новому взглянуть на регулятивные возможности налоговых инструментов. Помимо этого предлагаемая теория будет способствовать детальному выяснению ценовых свойств экономической системы и высвечиванию роли технологических особенностей юридических лиц, задействованных в производстве товаров и услуг.

1. ОБЩАЯ ИДЕОЛОГИЯ МОДЕЛИРОВАНИЯ И АНАЛИЗА

В данной статье мы будем развивать идеи, высказанные ранее в публикациях [1-7]. Наиболее важной работой, где используется методология, почти идентичная нашей, является статья Л.Е.Соколовского [1]. Однако в ней, на наш взгляд, имеется ряд серьезных недостатков.

Во-первых, формулы, по которым оценивается возможная реакция производителей, не включают в себя конкретных значений налоговых параметров, что связано с отсутствием в исходных зависимостях фискального фактора (частично названный недостаток был устранен в [2]). Во-вторых, Л.Е.Соколовским не было исследовано состояние равновесия и его свойства, поскольку отсутствует формальный анализ решения построенной им модели. В-третьих, прикладные расчеты, проведенные в [1], не доведены до логического конца: оценив критическое значение эластичности спроса по цене, при котором предприятие заинтересовано в снижении цен и наращивании объемов производства, Л.Е.Соколовский не определил его фактического значения, что не позволило идентифицировать текущую ситуацию и сделать исчерпывающие выводы.

Попытаемся устранить указанные пробелы. Общая идеология нашего исследования такова. Рассматривается поведение фирмы, максимизирующей чистую прибыль. Так как оптимизации подлежит величина прибыли за вычетом всех налогов, то последние уже на данной стадии анализа вводятся в рассмотрение в явном виде. В качестве основного (и единственного) регулятора объема прибыли, который в модели выступает в качестве инструментальной переменной, является цена на производимую фирмой продукцию (услуги). Таким образом, нами предполагается, что каждый хозяйственный участник является классическим прайсмейкером (price maker). Альтернативная идеология, наоборот, исходит из пассивной ценовой роли фирмы на рынке товаров и услуг, отводя ей роль производителя-прайстейкера (price taker). Соответственно, инструментальными переменными в моделях прайстейкеров выступают объемы производства.

Несколько слов о причинах предпочтения нами модели прайсмейкеров. Дело в том, что случай прайстейкеров по умолчанию предполагает отсутствие спросовых ограничений на выпускаемую фирмой продукцию (см., например, [3;4]), что, разумеется, далеко от истины. Скорее наоборот, умелое манипулирование ценами позволяет предприятию воздействовать на спрос, и, следовательно, оперативно корректировать объемы собственного производства. Таким образом, прайсмейкерская идеология позволяет включить в рассмотрение фактор рыночного спроса, что существенно обогащает весь последующий анализ.

В общем случае в качестве инструментальных переменных можно было бы использовать одновременно цены и объемы производства. Однако, учитывая, что рыночный спрос жестко лимитирует объемы продаж фирмы и зависит от уровня отпускных цен, мы остановимся на однофакторной модели “чистого” прайсмейкера. Анализ подобной модели позволяет детально рассмотреть ситуации, когда рост цен выгоден фирме, обеспечивая рост ее прибылей, а когда - нет. При этом решение полностью детерминируется воспроизводственными характеристиками фирмы, эластичностью спроса на ее продукт и уровнем налоговых ставок. Тем самым нами достигается требуемая полнота экономического анализа.

2. БАЗОВАЯ МОДЕЛЬ ПРОИЗВОДСТВА

При анализе фискально-ценовых эффектов мы будем опираться на статическую модель производства. Данная мера является вынужденной, так как любая динамизация исходной схемы чревата колоссальным усложнением дальнейших расчетов.

Чистая прибыль , остающаяся в распоряжении предприятия после выплаты всех налогов (в нашей модели их всего четыре), рассчитывается по формуле:

Тогда искомая модель производства примет вид:

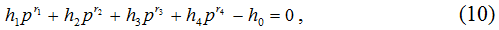

Учитывая, что издержки y(x), L(x), M(x) и A(x) зависят от x, а сам x ограничен спросом D(p), который функционально связан с ценой, легко записать условие, определяющее равновесную цену p*:

Завершая описание модели (2), хотелось бы коснуться следующего вопроса. В соотношении (1) наряду с такими “мощными” налогами, как налоги на прибыль, добавленную стоимость и заработную плату, нами учитывается, на первый взгляд, малозначимый налог на рекламу. Такой подход в значительной мере продиктован техническими соображениями. Дело в том, что если налог на рекламу не учитывать, то в дальнейших построениях налог на прибыль исчезает. Столь странное поведение налога на прибыль в ряде работ определяется как следствие его нейтральности к объемам производства [3;4]. И, хотя имеются некоторые содержательные интерпретации подобного парадокса, неясность все же остается. Ниже мы дадим, на наш взгляд, исчерпывающее объяснение парадоксу нейтральности налога на прибыль.

Исчезновение налога на прибыль вызвано принципиальной статичностью модели (2) и аналогичных ей формальных конструкций. Фактически нами в ней отображается только процесс образования прибыли фирмы, в то время как за бортом рассмотрения остается вторая фаза воспроизводства - распределение чистой прибыли. Однако именно на этой стадии налог на прибыль начинает играть активную роль. В частности, инвестирование прибыли в производственное накопление формирует основу для будущего роста масштабов фирмы. В работе [5] показана роль прибыли в восстановлении оборотных средств фирмы в условиях действия активных инфляционных налогов. Однако, как указывалось выше, любые попытки детализировать исходную модель (2) и включить в рассмотрение процесс распределения прибыли сопряжен с резким усложнением всех теоретических построений и потерей наглядности.

3. ЦЕНОВЫЕ СТРАТЕГИИ ПРЕДПРИЯТИЙ. ДИХОТОМИЯ ФИСКАЛЬНОЙ ПОЛИТИКИ

Запишем условие стационарности для модели (2) с учетом того, что

Тогда равновесие

Рассмотрим наиболее интересный для нас случай: фирма не заинтересована в увеличении отпускных цен на свою продукцию, то есть когда

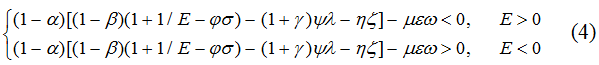

Таким образом, если выпускаемый фирмой продукт является обыкновенным (E<0), то реализуется одно условие (второе неравенство в (4)); если продукция предприятия относится к группе гиффиновских (E>0), то это условие меняется на прямо противоположное. В свою очередь условие реализации той или иной ценовой стратегии фирмы имеет такую форму и структуру, что включает все используемые нами налоговые параметры: α, β, γ и ε. Следовательно, условие (4) задает вектор налоговых регуляторов, при которых фирме выгодно снижать цены на свою продукцию. Тем самым в лице условия (4) мы имеем элементарный инструментарий для настройки налоговой системы, стимулирующей дефляционную ценовую политику фирм. В простейшем случае можно ограничиться только одним видом налога. Так, например, для налога на прибыль условие (4) можно переписать в следующем виде:

Из (5) хорошо видна дихотомия фискальной политики, которая должна реализовываться на практике в зависимости от типа товарной массы фирмы. Для нормальных товаров и услуг условие (5) определяет верхнюю грань налога на прибыль, для гиффиновских продуктов - нижнюю.

Подчеркнем, что выявленная нами фискальная дихотомия носит принципиальный характер и по существу полностью отвергает унифицированную фискальную политику. Последняя должна носить селективный характер. В частности, в [5] данный тезис отстаивался применительно к высокоинфляционной экономике. Однако выполненные выше построения свидетельствуют об универсальности тезиса “фискальной селективности”. Сказанное, конечно, не означает, что система налогов не может быть сформирована таким образом, чтобы обеспечить нормальное функционирование всех участников хозяйственного процесса. Однако это скорее исключение из правила. В общем случае фирмы с одинаковыми воспроизводственными характеристиками при одинаковом фискальном давлении будут придерживаться прямо противоположных ценовых стратегий, если они попадают в разные группы с точки зрения знака эластичности спроса на их продукцию. Так, например, имеются целые отрасли, далеко отстоящие от конечного потребителя; спрос на их продукт малоэластичен, а в ряде случаев его эластичность может быть строго положительной. К числу таковых относится топливно-энергетический комплекс. Имеется также ряд производств, специализирующихся на выпуске продукции, попадающей под действие одного из хорошо известных четырех эффектов: замены (Гиффина), Веблена, снобизма и повального увлечения.1 Для таких структур эластичность спроса часто бывает положительна. Примером таких объектов могут служить предприятия, специализирующиеся на производстве украшений, ювелирных изделий, ультрамодных товаров, товаров первой необходимости и т.п.

Из (5) вытекает, что все производственные единицы, для которых E>0, должны подпадать под самый тяжелый налоговый пресс и, как ни странно, от этого все только выиграют. Наоборот, предприятия с параметрами E<0 требуют либерального налогового климата. В противном случае вероятно развитие стагфляции, перерастающей в производственный коллапс на фоне галопирующей инфляции.

Полученное условие (3) представляет собой достаточно эффективный и универсальный критерий для исследования экономической ситуации и выработки количественных ориентиров для стимулирующих налоговых шкал. Идентификация режимов экономического развития с помощью (3) возможна как применительно к отдельным хозяйственным структурам, так и для целых отраслей и межотраслевых комплексов. Вполне возможно использовать предложенный подход и для агрегатных макрорасчетов, когда вся экономика воспринимается как одна фирма. В этом случае определение знака эластичности E имеет особый смысл и интерес. Дело в том, что E<0 имеет место, как правило, в кризисной экономике. Для растущей, устойчиво развивающейся экономической системы, наоборот, имеет место макроэкономический гиффиновский эффект: E>0 (см. об этом [8;9]). Данные рассуждения подводят подводят к тезису о том, что для предотвращения инфляционных тенденций, для стимулирования производства и деловой активности в кризисной экономике необходимо “отпускать” налоги, в то время как в прогрессирующей экономике их следует безжалостно “завинчивать”.

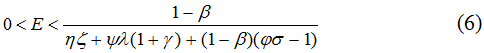

Дополнительный анализ условия (5) позволяет выяснить ряд интересных функциональных свойств экономической системы. Так, например, если мы имеем дело с гиффиновским товаром (экономикой), то предотвратить инфляцию на него (нее) с помощью налогов можно лишь при определенных условиях, а именно при α<0, что соответствует следующему ограничению на эластичность спроса:

Таким образом, имеется строго определенная полоса эффективных значений E, при которых с помощью налоговых рычагов можно обуздать инфляцию. Иными словами, степень “гиффиновости” товара (экономики) не должна быть слишком высокой; в противном случае никакая сила не сможет предотвратить раскручивание инфляционной спирали. В данном пункте анализа мы имеем яркое доказательство того, какое значение могут иметь “внешние” обстоятельства (зависимость спроса от цены для нашего анализа является заданной извне, ибо отражает неподвластные нам “фетишистские” свойства товара и преференции потребителей) для формирования того или иного динамического сценария функционирования рынка. Это в свою очередь хорошо иллюстрирует ограниченность возможностей регулирующих органов. Кроме того, из ограничения (6) вытекает еще одно “фоновое” ограничение, накладываемое на технологические параметры фирмы (экономики):

В данном пункте анализа технологические параметры фирмы (экономики) выходят на первый план. В совокупности неравенства (6) и (7) прежде всего акцентируют наше внимание на понимании ограниченности регулятивных возможностей фискальных инструментов и подчеркивают взаимообусловленность с остальными экономическими характеристиками, а именно: спросовыми (внешними) и технологическими (внутренними) свойствами фирмы (экономики). Для случая отрицательной эластичности спроса схема анализа аналогична проведенной с учетом инвертирования направленности всех эффектов.

В контексте сказанного остановимся на следующем немаловажном вопросе. По-видимому, для гиффиновских товаров (экономик) налоговые репрессии в целях подавления инфляционных тенденций малоактуальны, так последние в данном случае не ущемляют спрос и, следовательно, не тормозят поизводство. Поэтому для таких производственных кластеров повышение налогов может приследовать одновременно две цели - подталкивание предприятий к производственной экспансии без ценовых потрясений и пополнение фискальных активов государственной казны. При этом важно иметь в виду, что снижение производителями гиффиновской продукции своих цен, скорее всего, не скажется отрицательно на величине спроса в силу асимметрии реакции спроса на рост и падение цен. По всей вероятности при проведении фирмами дефляционной политики спрос на их продукт останется на прежнем уровне. Этот момент следует учитывать при разработке селективной фискальной политики.

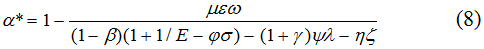

Иначе обстоит дело для фирм-производителей товаров с отрицательной эластичностью спроса, так как снижение налогов для них не просто предотвращает инфляцию, но стимулирует экономическую и производственную активность. В этой связи чрезвычайно интересно, что критическое значение налоговых ставок, полученное из условия (5) для E<0, в соответствии с терминологией, введенной в [4], предсталяет собой точку Лаффера первого рода. Действительно, для E<0 движение налога на прибыль слева направо в сторону увеличения при прохождении через точку

4. РАВНОВЕСНЫЕ ЦЕНЫ И ИХ ЗАВИСИМОСТЬ ОТ НАЛОГОВ

Предложенная нами модель (2) помимо всего прочего позволяет отыскать равновесные цены производимой фирмой продукции и аналитически исследовать влияние на них налоговых ставок. Это в свою очередь предоставляет уникальные возможности для исследования геометрических свойств кривой Лаффера. Рассмотрим эту группу вопросов более подробно.

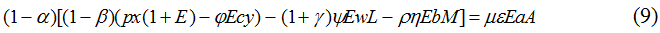

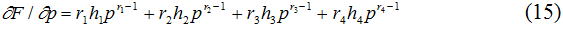

Из модели (2) вытекает следующее условие оптимальности первого порядка:

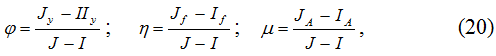

В дальнейшем все эластичности будем полагать постоянными величинами. Это эквивалентно существованию следующих функциональных зависимостей: y = k1xφ; L = k2xψ; M = k3xη; A = k4xμ; D = k5xE, где k1, k2, k3, k4, k5 - константы, зависящие от начальных условий. Тогда условие (9) можно переписать в виде:

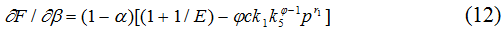

Обозначив правую часть (10) через F, будем иметь неявную функцию

Если

Из (11) и (12) вытекает соотношение для точки перегиба:

Таким образом, воздействие налога на добавленную стоимость на цену различно в зависимости от того, на каком участке ценовой шкалы находится фирма. Так, если в p* происходит переход производной

Выведенные зависимости предполагают дальнейший детальный анализ экономических условий, при которых реализуется та или иная ценовая политика фирмы. Не проводя исчерпывающего изучения всех возможных состояний, остановимся только на наиболее интересных из них. В частности из (13) вытекает, что изменение характера влияния налога на добавленную стоимость на уровень цены имеет место только в случае гиффиновских товаров E>0 и в случае обыкновенных товаров с высокоэластичным спросом E<-1. Если -1<E<0 E, то налог на добавленную стоимость всегда будет действовать в сторону повышения цен. Таким образом, для каждого товара имеется “полоса нечувствительности”: E∈[-1;0], на которой цены однобоко реагируют на рост налоговых ставок. Кроме того, направление влияния β на каждой ветви ценовой кривой определяется еще и знаком r1, что при скрупулезном анализе также позволяет получить интересные выводы. Так, например, для ресурсоемких производств

Наш анализ показывает, насколько неоднозначным может быть влияние налога β на равновесные цены фирмы и насколько сильно зависит конечный результат от технологической специфики производственного объекта, а также рыночных свойств выпускаемых им товаров (услуг).

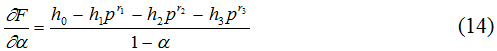

Еще более сложная картина характерна для налога на прибыль:

Полиномиальная зависимость в правой части (14) означает следующее: ценовая шкала подвергается дроблению на несколько участков, на каждом из которых налог на прибыль содействует либо повышению, либо понижению цены. Чередование таких участков формирует весьма сложную зависимость между ценой и налогом на прибыль. В этом смысле ставка налога на прибыль является достаточно тонким, а в ряде случаев даже опасным, фискальным инструментом, так как его влияние на поведение производственных объектов непредсказуемо.

Для налогов на заработную плату и рекламу дело обстоит несколько проще. Однако оговоримся, что выше мы наметили лишь общие контуры анализа влияния налогов на ценовые стратегии фирм-производителей. На самом деле ситуация неизмеримо сложнее, если учесть возможный знак выражения

В предыдущих рассуждениях мы исходили из того, что

Сказанное в еще большей степени относится к анализу чисто фискальных эффектов, поэтому обозначим лишь логику их исследования.

Величина фискальных сборов T для нашей модели выглядит следующим образом:

Чтобы выяснить, каковы будут сдвиги в уровне фискальных поступлений в результате манипулирования налоговыми ставками со стороны центральных органов управления следует воспользоваться уравнением:

Для определенности мы взяли налог на добавленную стоимость; для других налогов можно записать аналогичные уравнения. Даже не вдаваясь в подробные выкладки, легко определить, что уравнение (17) дает стационарную точку β*, которая является традиционной точкой Лаффера или, по терминологии [4], автономной точкой Лаффера второго рода. Однако и в этом случае β* будет зависеть от ценового фактора, что осложняет и ее количественную оценку, и использование полученных результатов в практике налогового регулирования. Тем не менее хотелось бы подчеркнуть, что уравнение (17) все же позволяет проводить практические расчеты по определению точки Лаффера второго рода, а в ряде случаев (например, применительно к отдельным производственным комплексам) может служить в качестве альтернативного инструментария тем из них, которые уже разработаны и используются [4;5].

5. ЭКСПЕРИМЕНТАЛЬНЫЕ РАСЧЕТЫ

Проверим работоспособность полученных зависимостей на конкретном цифровом материале. Непосредственной проверке будет подвергаться условие (5), причем все расчеты будут носить макроэкономический характер. Остановимся подробнее на технике вычислений.

Центральной “фигурой” нашего анализа является эластичность спроса по цене E, которую грубо можно оценить по формуле

Идеологически в основе формулы (18) лежит предположение о том, что верхней планкой экономического роста служит спрос. Это означает, что если имеет место экономическая рецессия, то она вызвана сокращением объема эффективного спроса; если же наблюдается экономический подъем, то он обусловлен расширением спросовых возможностей системы. Таким образом, эластичность спроса по ценам в нашей схеме приравнивается к эластичности выпуска по ценам.

Параметры σ, ζ, λ и ω вычисляются без особых проблем. Здесь следует учесть только, что λ представляет собой очищенную долю затрат на оплату труда в цене (без учета социальных начислений), а информация об объеме рекламных услуг вводится дополнительно к показателям системы национальных счетов, которые используются в качестве статистической базы для расчетов.

Наибольшую сложность представляет расчет эластичностей затрат. Проще остальных вычисляется

Усредненные расчеты за 1990-1995 гг. для экономики России по данным [10] позволяют сформировать следующий вектор удельных затрат:

Аналогичная интервальная процедура оценки дает следующий набор эластичностей затрат (за исключением величины μ, которая за неимением данных взята нами в качестве условной): ψ=0,07; φ=0,98; η=1,04; μ=1,00.

Вектор налоговых ставок нами сформирован, исходя из сегодняшних реалий: α=35%; β=20%; γ=41%; ε=0,05%.

Средняя эластичность спроса по ценам для российской экономики кризисных лет составляла E=-0,14.

Расчет по таким параметрам относительно налога на добавленную стоимость (он более предпочтителен с вычислительной точки зрения) дает результат: β<β*, где β*=101,5%.

Подобный результат предполагает серьезное осмысление. С одной стороны, чисто формально получается, что российские предприятия не были заинтересованы в повышении цен. Однако критическое значение налога на добавленную стоимость выходит за пределы области допустимых значений, что свидетельствует о явной вырожденности сложившейся ситуации. Фактически превышение β* 100-процентной отметки может случить сигналом о развитии системных аномалий в экономике. При разворачивании подобных кризисных процессов (о чем свидетельствует показатель E=-0,14), налоговые рычаги утрачивают роль макроэкономического регулятора динамики цен и производства.

Надо сказать, что полученные цифры заставляют переосмыслить и сам экономический кризис в России. Дело в том, что ничтожная величина E=-0,14 характеризует, с одной стороны, кризисную ситуацию, а с другой - чрезвычайно низкую степень гибкости российской экономики. Так, например, согласно нашим расчетам, увеличение эластичности спроса в 20 раз до уровня E=-2,8 дало бы более осмысленное и жесткое фискальное условие β<44,4%. Таким образом, если уж спрос отрицательно реагирует на рост цен, то лучше, чтобы он реагировал достаточно активно. Попросту говоря, это означает, что если начал развиваться кризис, то, как это ни странно, лучше, чтобы он был максимально резким и сильным. В противном случае вялотекущая рецессия, которая имела место в России, парализует систему макроэкономического регулирования, надолго отодвигая решение назревших проблем. На наш взгляд, именно инерционность российской экономики с присущей ей слабой подвижностью товарного спроса обусловили низкую управляемость всей производственной системы.

В заключение отметим, что верифицировать какую-либо модель и теорию на российских данных очень трудно из-за специфичности того режима, в котором пребывает отечественная экономика. В качестве примера приведем показатель ψ=0,07, который имеет просто фантастически малую величину (примерно на порядок ниже нормы).

6. ОБСУЖДЕНИЕ РЕЗУЛЬТАТОВ

Подводя итоги проведенному исследованию, выясним более предметно, насколько общими являются полученные нами результаты и, следовательно, насколько широка область их возможного применения. Следует указать четыре обстоятельства, которые ограничивают применение разработанного инструментария.

Одним из самых уязвимых мест нашей теории является гипотеза о максимизации чистой прибыли. Эта проблема имеет давние исторические корни. В недавнее время применительно к теории налогов она поднималась в работах [2;4;7]. Во многих случаях критерий максимума прибыли не играет определяющей роли при выборе фирмой производственной стратегии; к настоящему моменту накоплен ряд успешных разработок по использованию альтернативных финансовых критериев [2;7;11]. В этом смысле построенная нами теория не является универсальной. Если в ней что-то и есть универсального, так это сама методология анализа изучаемого явления. В частности, вместо прибыли можно взять любой другой показатель и подвергнуть его аналогичной методической “обработке”. Количественные результаты при этом могут несколько измениться, однако логический рисунок теории останется прежним.

Однако было бы неверно думать, что категория прибыли в качестве целевой функции слишком уж упрощает анализ. Во-первых, многие финансовые показатели, способные служить заменителем показателя прибыли, напрямую связаны с ним, а в ряде случаев являются его производными. Во-вторых, в последнее время наметился возврат к прошлому, когда критерий прибыли доминировал в оценке деятельности хозяйственного объекта. Классическим примером сказанного можит служить инвестиционная компания “Quantum Fund”. По заявлению ее руководителя Дж.Сороса, данный фонд максимизирует именно прибыль, причем измеряемую в абсолютном выражении без учета каких-либо индексов [12]. Таким образом, большинство предпринимателей не склонно усложнять анализ и пользуется наиболее операциональными финансовыми критериями.

Второй недостаток предложенной теории состоит в поверхностном отображении схемы образования прибыли. В нашем случае она является четырехналоговой, что, безусловно, не отражает истинные масштабы фискальных изъятий. Однако этот недостаток вполне преодолим. Чтобы перейти к более работоспособному прикладному инструментарию, необходимо лишь воспроизвести бухгалтерскую процедуру калькулирования прибыли с учетом всех фактически производимых фирмой платежей.

Третий момент, важный для корректности расчетов, заключается в наличии адекватного информационного обеспечения. Расшифровывая сказанное, укажем на необходимость построения сопоставимых динамических рядов показателей, используемых для оценки эластичностей затрат по выпуску и эластичности спроса по ценам. Имея такие ряды, можно проводить достаточно совершенные вычисления на базе регрессионного анализа. Данное требование актуально как для макро-, так и для микрорасчетов.

Четвертый недостаток модели (2) заключается в ее работоспособности только применительно к анализу краткосрочных эффектов. Никакие отголоски налоговой политики на будущее производственное накопление предприятий, а также на структуру их производственных затрат и ассортимент выпускаемой продукции здесь учесть невозможно. Для таких целей модель должна серьезно модифицироваться путем введения распределительного аспекта в деятельности фирмы.

С учетом перечисленных доработок предложенная схема анализа ценовых стратегий фирм с учетом действующего налогового климата может применяться на всех уровнях управления. На макроуровне ее потребителями могут стать Министерство финансов, Министерство экономики и Государственная налоговая служба России; на микроуровне она может использоваться практически любыми предприятиями и организациями.

Теперь прокомментируем принцип селективной налоговой политики, который вытекает из выведенных нами формул. Здесь важны два аспекта: насколько и в какой форме реализуема селективная фискальная политика на практике. Отметим здесь следующие моменты.

Во-первых, нами не отрицается необходимость унифицированной системы налогового регулирования. Другими словами, набор фискальных инструментов должен быть стабильным, а методика начисления и механизм уплаты налогов предполагаются одинаковыми для всех юридических лиц. Диференцированными могут быть лишь налоговые ставки, то есть нами отстаиваются сугубо количественные методы макроэкономического регулирования. Собственно говоря, налоговое регулирование именно это и предполагает.

Во-вторых, принцип селективности фискальной политики нельзя доводить до абсурда. На наш взгляд, система дифференциации налоговых ставок должна работать по принципу антитрестовского законодательства: когда это необходимо она “включается”, в остальное время - бездействует. Понятно, что если наблюдается нормальное функционирование экономики, то умышленное навязывание селективного налогового регулирования бессмысленно. Однако, если зафиксированы явные сбои в работе системы и идентифицированы производственные зоны, которые попали в ловушку перманентной рецессии, а их продукция необходима по макроэкономическим и социальным соображениям, то целесообразно поддержать эти предприятия путем введения налоговых льгот. Решение о правомерности предоставления таковых следует принимать на основе компетентной экспертизы состояния отраслей (производственных комплексов), которая предполагает ретроспективное исследование динамики объема продаж их продукции и цен на нее. В результате подобного обследования оцениваются величины эластичности спроса по ценам, которые должны служить основанием для предоставления или, наоборот, отказа в налоговых льготах. Таким образом, предложенные в данной статье аналитические конструкции могут эффективно использоваться при построении макроэкономических и отраслевых индикаторов, а также при индикативном планировании.

[1] Л.Е.Соколовский. Налог на добавленную стоимость и предприятие, максимизирующее прибыль (“Экономика и математические методы”. Т.28. Вып.4. 1992).

[2] С.М.Мовшович, Л.Е.Соколовский. Выпуск, налоги и кривая Лаффера (“Экономика и математические методы”. Т.30. Вып.3. 1994).

[3] Е.В.Балацкий. Фискальное регулирование в инфляционной среде (“Мировая экономика и международные отношения”. №1. 1997).

[4] Е.В.Балацкий. Лафферовы эффекты и финансовые критерии экономической деятельности (“Мировая экономика и международные отношения”. №11 1997).

[5] Е.В.Балацкий. Инфляционные налоги и экономический рост (“Экономика и математические методы”. Т.33. Вып.3. 1997).

[6] Е.В.Балацкий. Точки Лаффера и их количественная оценка (“Мировая экономика и международные отношения”. №12. 1997).

[7] Е.В.Балацкий. Оценка гибкости рынка труда (“Мировая экономика и международные отношения”. №2. 1998).

[8] Е.В.Балацкий. Переходные процессы в экономике (методы качественного анализа). М. 1995.

[9] Е.В.Балацкий. Издержки и полезность как факторы ценообразования (“Вестник Московского университета. Серия 6, Экономика”. №4. 1996).

[10] Российский статистический ежегодник: Стат. сб. М. 1996.

[11] Е.В.Балацкий. Дифференциальные свойства кривых спроса и предложения (“Мировая экономика и международные отношения”. №12. 1995).

[12] Сорос о Соросе. Опережая перемены. М. 1996.

[13] Х.Лейбенстайн. Эффект от присоединения к большинству, эффект сноба и эффект Веблена в теории покупательного спроса (В кн.: Теории потребительского поведения и спроса. С.-П. 1993).

Написать комментарий