Американские финансовые горки: как будет выживать банковская система США?

Экономическая и деловая литература обожает истории про всевластие финансово-банковского капитала и про всевозможные кризисы в этой сфере. В 2008 г. после краха 15 сентября крупнейшего инвестиционного банка Леман Бразерс на публику длительное время изливались целые Везувии информационных пластов с разоблачениями банковских спекуляций и манипуляций, с выявлением тайных механизмов банковского господства. Эксперты с вожделением купались в проблематике дотоле маловстречавшихся понятий «финансовые деривативы», «хеджирование ипотечного рынка», и пр. Неординарность финансового кризиса осени 2008 г., растерянность и страх, поразившие тогда широкое экспертно-деловое сообщество способствовало повышению степени искренности многих публикаций, повысило градус и напряженность дискуссий, что позволило узнать много нового в такой деликатной теме как секреты господства банковского капитала.

Эта тема ужасно не нова. Дж. Гобсон, Р. Гильфердинг и прочие социал-демократы эпохи заката Британской империи более 100 лет назад привили вкус к понятиям финансовый капитал, империалистическое господство, и пр. В настоящее время история повторяется на новом витке. Все обществоведы уже отметились объяснением причин кризиса американского цикла накопления капитала, заката американского глобального господства, оружием которого долгие годы являлись американские транснациональные банки (ТНБ).

Попробуем разобраться в вопросе, насколько опасен для ТНБ нынешний очередной виток глобальных финансовых осложнений, явно возникший в результате умопомрачительной эмиссии основных резервных валют в период эпидемии коронавируса 2020-2021 гг.

Но сначала вкратце вспомним истоки проблем 2008 года и паллиативный характер попыток их решения. Перенесемся в начало 1980-х когда стартовала рейганомика как новая экономическая политика поддержки импульса экономического развития через кредитные каналы Она исправно функционировала примерно 25 лет, с 1983 по 2008 на траектории снижения средневзвешенных ставок заимствования, как на открытом рынке через облигации, так и через банковские кредиты. «Долговая экспансия 1983-2008 не могла быть достигнута без эффекта низкой базы (точки старта) и без эффекта нисходящего тренда процентных ставок. Именно тогда в США началось развитие финансовой индустрии после 50 летнего забвения (1933-1983)». В это 25-летие происходил расцвет американских ТНБ на основе постепенного ухода и полной отмены в 1999 году знаменитого Закона Гласса-Стигалла. Распухали инвестиционные банки, начала зарождаться и развиваться вся архитектура современных взаимных и денежных фондов (Vanguard, Blackrock, State St, T.Rowe Price, Geode Capital и другие), начало проникновение капитала с ростом мультипликаторов в фондовый рынок.

Но система транслирования импульсов экономического роста из финансового сектора в реальное производство сломалась в 2008 и не была восстановлен до сих пор. «Вся стратегия с 2009 по 2022 заключалась в бесконтрольном наращивании госдолга, замещая частный долг в структуре совокупного долга – все это безумие финансировалось за необеспеченные и безлимитные деньги ФРС (бесчисленные программы QE). Уже тогда (в 2008-2009) США попали в ловушку долгового расширения – стало невозможным увеличивать долговую нагрузку сверх того, что достигли в 2008».

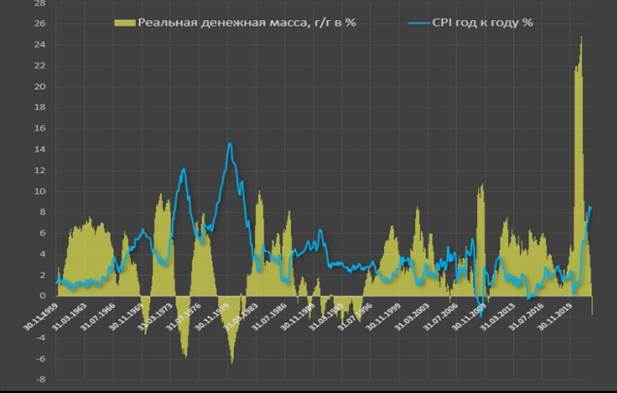

Выражением этого финансового безумия может быть, наряду с многими другими показателями, которых мы коснемся далее, индикаторы инфляции и темпов прироста реальной денежной массы.

Рисунок 1 показывает, что ковидное финансовое безумие 2020-21 намного опережает по своим масштабам другие периоды кредитной накачки экономики США. Импульсы роста реальных денег и в 1983 и в 2009 годах были существенно меньше. Однако, если в те годы всплески эмиссии были обусловлены решением реальных проблем - запуск кредитного экономического роста в 1983 и экстренное спасение всех ТНБ США и мира в 2009 г. - то масштабы «ковидного Эвереста» 2020-21 объясняются... читатель и так хорошо знает, что ни чем разумным-проектным они не объясняются, кроме задачи сохранить потребление населения и жизнеспособность корпораций и ТНБ во чтобы то ни стало, вопреки элементарной экономической логике, которая гласит: печатаете деньги - ждите инфляцию.

Разумеется, крупнейшие американские ТНБ стали первейшими выгодоприобретателями эмиссионного безумия ФРС 2020-21. Потоки ликвидности позволяли им продолжать безумное кредитование «направо-налево» всяких сомнительных проектов, включая, разумеется, фантасмагорию финансовых деривативов. Про потенциальную разрушительную природу этих «призраков» финансовых рынков было много написано еще в разгар финкризиса 2008-09, назывались по тем временам умопомрачительные экспертные оценки валовых объемом деривативов в сотни триллионов и аж квадриллион (!) долларов. Но, признавая безумно спекулятивный и опасный характер этих инструментов, финансисты соглашались, что их полное устранение и даже значительное сокращение невозможно, ибо это уничтожит существующую мировую банковскую систему. ТНБ настолько оторвались от здоровой питательной почвы реального сектора, что давно уже не могут существовать без операций с повышенной доходностью на рынках деривативов. И это тоже далеко не новость.

Согласно экспрессивной оценке Эгона фон Грейрца «В глобальном масштабе правительства и центральные банки с 1971 года внесли свой вклад в создание почти 300 триллионов долларов новых денег плюс квази-деньги в виде необеспеченных обязательств и деривативов на сумму 2,2 квадриллиона долларов.

Чуть более 10 лет назад глобальные деривативы стоили 1,2 квадриллиона долларов. С тех пор внебиржевые деривативы пережили взрывной рост, как и все финансовые активы. Приближается «момент в квадрате» по отношению к истории падения банка «Lehman Brothers» (в 2008 году). Это будет знаменательный момент в конце самой экстраординарной эры финансового пузыря в истории».

Общепризнанных официальных данных об объемах деривативов не существует - это невозможно с учетом безумно разросшейся глобальной банковской инфраструктуры. Посмотрим на более объективные, не столь ангажированные как у господина Грейрца, оценки текущих объемов деривативов.

Согласно данным Банка международных расчетов (БМР - кому надо, тот знает, что это за банк!), во второй половине 2021 года общая условная сумма непогашенных контрактов на рынке деривативов составляла примерно 600 триллионов долларов, но валовая рыночная стоимость всех контрактов, как утверждается, была значительно меньше: примерно 12,4 триллиона долларов в 2021 году.

Разумеется, БМР как суперсистемный актор существующей глобальной финансовой системы не заинтересован раздувать истерику по поводу опасности краха деривативов. Аналогично и другие официальные источники в своих экспертных оценках не склонны прибегать к заоблачным цифрам.

Согласно данным Федеральной службы по контролю за денежным обращением США, в 2022 г. пятерка ведущих американских банков держит 96% всех выпущенных в США деривативов в номинальных позициях и 81% нетто-позиций, подверженных риску в случае дефолта. Эту пятерку возглавляет JPMorgan Chase ($88 трлн в открытых деривативных позициях). За ним следуют Bank of America с $38 трлн, Citigroup с $32 трлн, Goldman Sachs с $30 трлн и, наконец, Wells Fargo («всего лишь» $5 трлн).

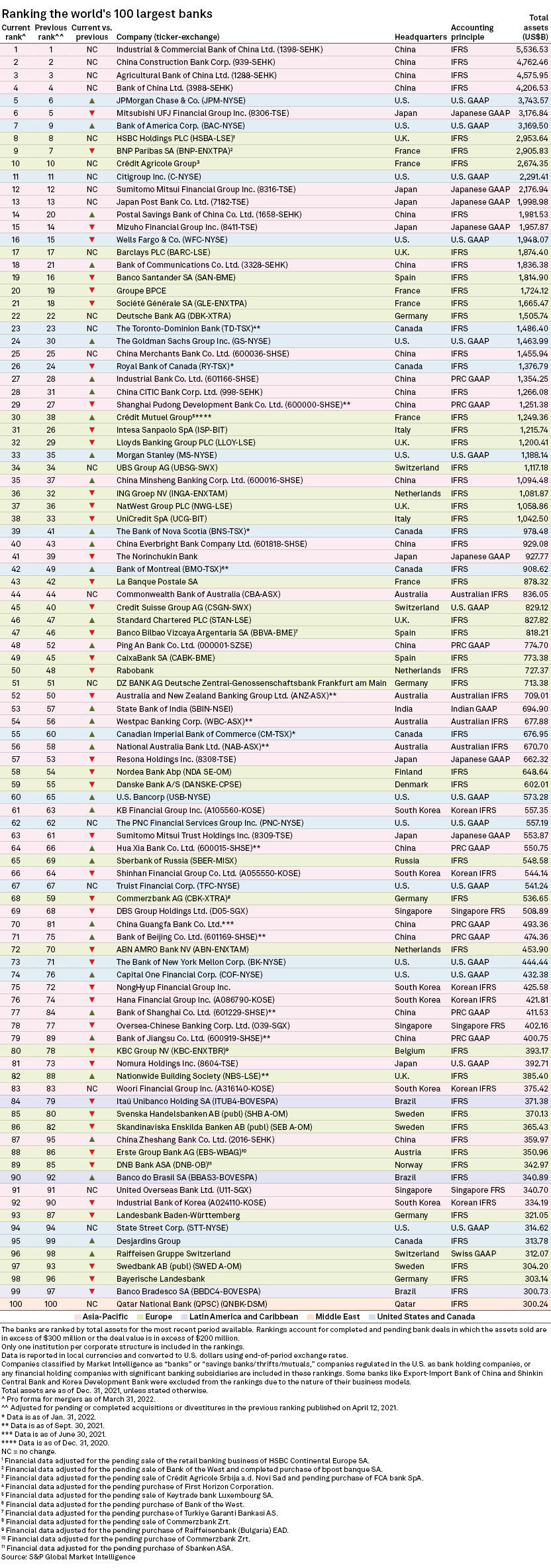

Кстати, рассмотрим позиции американских ТНБ в мировом банковском бизнесе.

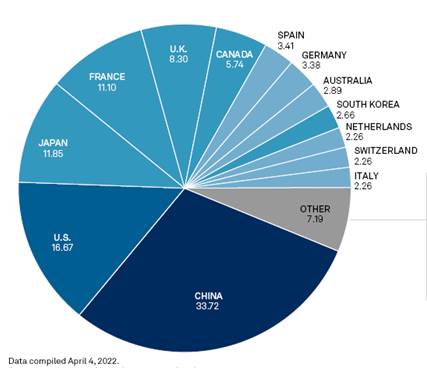

Оказывается, американские ТНБ далеко не доминируют по официальным объемам активов. Первые четыре места занимают китайские банки, в первой двадцатке китайцы опережают американцев, а японцы не уступают им по количеству банков. Знаменитая америкинская банковская группа Голдман-Сакс, которую называют кузницей кадров для мировой финансовой и управленческой элиты и вовсе не входит в мировую двадцатку, занимая 24-е место.

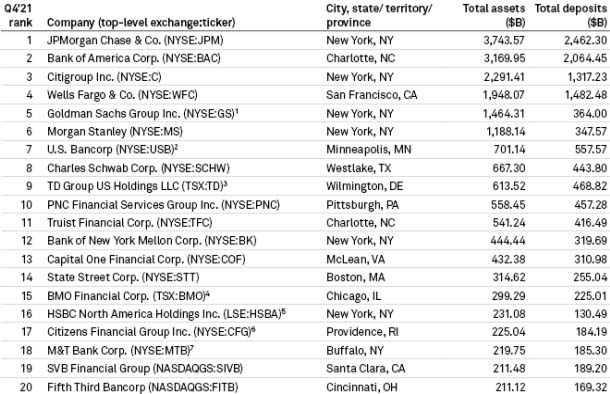

Рисунок 3 демонстрирует, насколько уверенно первая шестерка легендарных и именитых американских банковских корпораций опережает оставшиеся банки в первой двадцатке банков США

Рисунок 4 более наглядно демонстрирует заметное превосходство китайских банков над американскими и банками других стран Запада.

Китайские отраслевые банки, имеющие дело с могучим реальным сектором страны, заметно опережают легендарные американские финансовые супермаркеты Дж Пи Морган Чейз, Бэнк оф Америка и Ситигруп. Оно и понятно - если Китай в разгар промышленного бума в 2013-14 гг., т.е. за два года произвел цемента больше, чем США за все столетие двадцатого века (!), то Китайский строительный банк, №2 в мировом списке, не мог не взрасти на таких бешеных объемах!

Но данное превосходство в активах, имеющих непосредственное отношение к кредитованию реального сектора или вложениям в ценные бумаги первого уровня, не означает мирового лидерства китайских банков в тех тонких финансовых операциях, которые не всегда отражаются на балансовых счетах. К таким скрытым инструментам банковской власти относятся, в частности, упоминавшиеся деривативы. Посмотрим на первый в рейтинге американский банк Джи Пи Морган Чейз. Его официальные активы на 3.7 трлн., зато деривативы на 88 трлн. долл.! Иными словами, только один американский банк и только по оценкам официального государственного органа США держит деривативы на сумму, превышающую мировой ВВП! Т.е. Морган Чейз выстроил многоуровневую систему финансовых взаимоотношений, в которую вовлечены, видимо, миллионы агентов, С каждой из этих деривативных сделок банк получает свои посреднические доходы. Возьмем, скромно, например, 2% со сделки. Это означает, что Морган Чейз может рассчитывать на 1,76 трлн. долл. прибыли!!! Прибыли из ничего!

Такие немыслимые масштабы прибылей от финансовых пирамид - не просто завораживающее зрелище, но и причина нарастающей хрупкости всей мировой финансовой системы. По законам сохранения энергии и равновесия любых систем (от космических до финансовых) длительное отклонение в одну сторону не может не привести к обратному движению. Понимание этих нехитрых основ бытия присуще многим, включая аналитиков финансового сектора. Поэтому, они так озабоченно ожидают очередного прорыва тонкого звена в мировой финановой цепочке, подобно тому как это произошло 15.09.2008 с Леман Бразерс.

Прошедшее в мировых СМИ в конце октября 2022 г. сообщение, что Credit Suisse, второй по величине швейцарский банк, номер 45 в мировом списке, разместит новые акции на 4 млрд франков и продаст часть инвестиционного бизнеса, чтобы сосредоточиться на управлении активами состоятельных клиентов, как раз из разряда ожидаемого взрыва проколотого пузыря деривативов.

«Согласно отчетности Credit Suisse за третий квартал, чистый убыток банка в июле-сентябре составил 4 млрд швейцарских франков против прибыли в 434 млн франков годом ранее. Акции банка с начала года упали на 48%, достигнув рекордного минимума в начале октября.

Мнение гендиректора инвестиционной компании «Инфраструктура России» Станислава Машагина:

— Credit Suisse фактически рухнул — это уже секрет Полишинеля. Вопрос в том, насколько долго этот локдаун по исполнению обязательств продлится и случатся ли покупки и дополнительные вливания или нет. Если вдруг эта ситуация не удержится, то европейским банкам хана. Полное уничтожение их финансовой системы, потому что Credit Suisse завязан практически на каждый крупный европейский банк и особенно на тех, кто самый крупный, и на тех, кто работает на инвестиционном рынке. Credit Suisse один из крупнейших производителей деривативных инструментов и всевозможных деривативных сделок (выделено нами - С.Т.), и их намного больше, чем физических, и даже больше, чем долговых. Для всего мира это будет гораздо хуже, чем Lemon Brother’s. Гораздо хуже, раз в пять примерно.

4 млрд — это надгробная табличка, где написано, что 4 млрд умерли в таком-то году. На самом деле сумма гораздо больше, и можно ее оценить от 50 млрд до 100 млрд долларов. И эта сумма, к сожалению, мультиплицируется, потому что деривативы, в которые очень сильно вовлечен Credit Suisse, позволяют делать сделки с многократным увеличением. И это будет потеря примерно триллиона долларов, именно в балансах банков убытков. Это вещь, которую современная финансовая система не переживет».

Из данной пространной цитаты понятно, что установление и разглашение настоящей величины деривативных сделок банков невыгодно ни им самим, ни мировым финансовым регуляторам. Хотя секрет Полишинеля известен всему банковскому сообществу. Но, тем не менее, официальные регуляторы, если и отваживаются указывать объемы банковских деривативов, то нещадно уменьшают их на многие порядки раз.

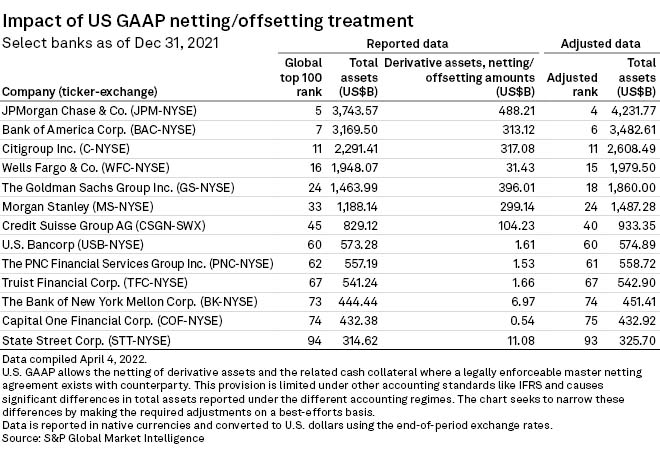

Следующий рисунок показывает как в соответствии с принятой в США системой бухгалтерского учета US GAAP официальный регулятор оценивает размеры чистых деривативов на балансах американских банков в случае, если «существует легальное доступное для обязательного исполнения соглашение с контрагентом.

Наш герой Морган Чейз добавляет себе на баланс всего-то 488 млрд. долл. признаваеемых GAAP деривативов, по сравнению, напомним, с 88 трлн. долл. деривативных контрактов данного банка. оцениваемых экспертами. Очевидно, что увеличение стоимости деривативных контрактов на балансе банка сродни натягиванию дополнительных парусов в период бури - риск опрокидывания кораблясрезко возрастает.

А между тем весь американский финансовый корабль налетает на очередной гигантский шторм, все признаки которого по своим очертаниям собятия осени 2008 г.

Например, «индекс заявок на ипотеку американской Ассоциации ипотечных банкиров MBA за 2022 год упал вдвое, с 300 до 150 пунктов, и находится сейчас на уровне 2015 года, а сама тридцатилетняя ипотека стоит более 7%. Уже очевидно, что впереди падение цен на жилье, а значит, и обесценение ипотечных ценных бумаг. Покупать их никто не хочет, и с июня ФРС начала продажу MBS (обеспеченных ипотекой бумаг) со своего баланса, но продать удалось лишь около четверти от запланированного объема. Тогда же практически встали размещения новых MBS. Одна искра, и любой банк, пенсионный или инвестиционный фонд — словом, любой держатель MBS, который не сможет их быстро продать, повторит судьбу Lehman Brothers и запустит цепную реакцию на рынках».

ФРС с начала 2022 года находится между сциллой борьбы с инфляцией и харибдой предотвращения массовых банкротств и рецессии. Поэтому ФРС с начала года рекордными темпами скупает мусорные корпоративные облигации и закладные на недвижимость, включая подчас сомнительные активы. В частности, в мае она закупилась акциями биржевых фондов (ETF) с корпоративными облигациями на 1,8 млрд долларов.

Показательна фокусировка мер ФРС на помощи реальному сектору США: она впервые в истории начала покупать корпоративные облигации, причем рискованные. ФРС также планирует выкупить кредиты американского малого и среднего бизнеса на 600 миллиардов долларов, что составляет почти десять процентов ее баланса.

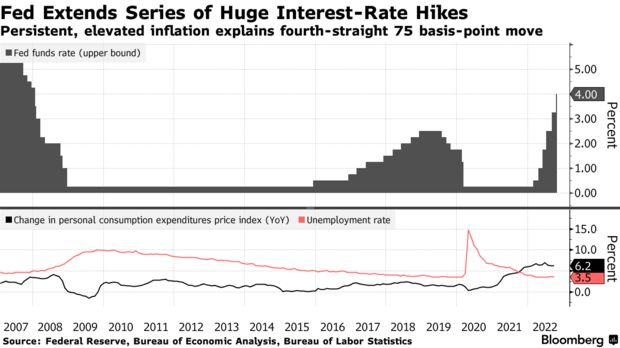

Рисунок 6 показывает насколько лихорадочно повышается ставка по фондам ФРС с начала 2022 года в ответ на усиление инфляции, наблюдаещееся с 2021 года.

На последней пресс-конференции 2 ноября 2022 г. председатель ФРС Джером Пауэлл, комментируя очередное резкое повышение ставки на 75 базисных пунктов до 4%, сервировал его следующими тезисами:

- Снижение инфляции, скорее всего, потребует длительного периода роста экономики ниже тренда и деградации условий на рынке труда.

- Исторические данные предостерегают от преждевременного ослабления денежно-кредитной политики. ФРС будет придерживаться курса ужесточения до тех пор, пока инфляция не вернется к таргету.

- Скорость ужесточения денежно-кредитной политики экстремальная – подобный рост (3.75% за семь месяцев) наблюдался лишь в 1980 году! - но это ответ на беспрецедентный инфляционный импульс.

- Недавно, всего семь месяцев назад, ключевая ставка была 0.25%, в середине июня 2022 всего лишь 1%, а сейчас уже 4% и формируются планы по штурму 5%. Последний раз ставки 4% были в январе 2008, а 5% - в декабре 2007, т.е. 15 лет назад.

- У ФРС нет решения, когда замедлить скорость повышения ставки. Это может быть 14 декабря, а может быть 1 февраля. Более важен вопрос – насколько повышать ставки и как долго их сохранять на высоком уровне.

Однако рекордное повышение ключевой ставки ФРС уже оказало колоссальное воздействие на всю финансовую сферу, и, в первую очередь, на государственные финансы США. Стоимость обслуживания государственного долга в виде доходности размещаемых казначейских долговых бумаг выросла в соответствии с ростом ставки ФРС.

В таблице 1 представлены изменения доходности казначейских облигаций США за один год.

Таблица 1. Доходность казначейских облигаций США со сроками погашения от 3 месяцев до 30 лет по состоянию на 4 ноября 2022 г.

| NAME | COUPON | PRICE | YIELD | 1 YEAR | TIME (EDT) |

|---|---|---|---|---|---|

| GB3:GOV 3 Month | 0.00 | 4.01 | 4.10% | +407 | 11/4/2022 |

| GB6:GOV 6 Month | 0.00 | 4.40 | 4.56% | +450 | 11/4/2022 |

| GB12:GOV 12 Month | 0.00 | 4.49 | 4.71% | +459 | 11/4/2022 |

| GT2:GOV 2 Year | 4.38 | 99.47 | 4.66% | +426 | 11/4/2022 |

| GT5:GOV 5 Year | 4.13 | 99.09 | 4.33% | +328 | 11/4/2022 |

| GT10:GOV 10 Year | 2.75 | 88.78 | 4.16% | +271 | 11/4/2022 |

| GT30:GOV 30 Year | 3.00 | 79.05 | 4.25% | +236 | 11/4/2022 |

Например, в первой строке доходность бескупонных краткосрочных трехмесячных облагаций за один год выросла на 407 базисных пункта, а бескупонных годовых аж на 459 пунктов. Это значит, что год назад эти облигации приносили инвестору, соответственно, всего-то 0,03% (4,10 - 4,07) и 0,12% (4,71 - 4,59 ) доходности, а сегодня уже 4,1% и 4,71%!

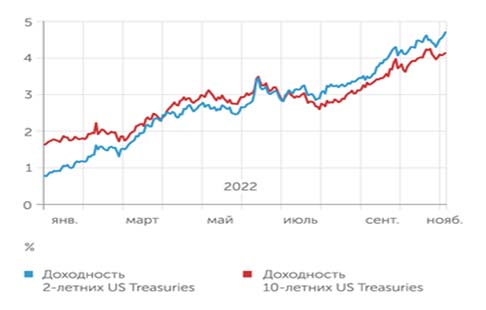

Инверсия в доходности 2-х и 10-ти летних бумаг, произошедшая летом 2022 года (Рисунок 7), по мнению аналитиков явно предвещает финансовый кризис, ибо свидетельствует о росте недоверия к рынку гособлигаций США.

В итоге уже к середине 2022 года США превысили очередную важную веху в размере госдолга - 30 трлн долл., далеко опережая опережаю по абсолютному размеру любую другую страну и даже суммарный долг следующих семи развитых стран, включая Китай. По относительному размеру долга Штаты, перешагнув психологически важную отметку 100% ВВП, уступают только давно и безумно перекредитованной Японии и хронически неустойчивой Италии.

Разворачивающийся долговой апокалипсис на фоне роста ставок по всем долговым операциям, разумеется, поддержит американские ТНБ на краткосрочном отрезке времени в секторе спекулятивных операций, но, в то же время, подорвет их долгосрочные стратегические очаги роста в сфере реальной экономики. Эксперты отмечают, что «приток капиталов уже не помогает экономике Штатов. Инвестиции в реальную экономику не идут, и уже давно Это не исправили ультранизкие ставки — так с чего бы бизнесу вкладывать деньги сейчас, когда ставки в разы выше? В то же время компаниям все сложнее обслуживать долги, перекредитование стремительно закрывается (парадоксально, но те же банки, которые готовы были давать зомби-компаниям кредиты под 0,5%, совершенно не горят желанием кредитовать те же зомби-компании под 5% — потому что риски слишком возросли)».

Рынок капитала уже отреагировал бурным провалом на экспансию рынка государственного долга. «За первые 6 месяцев 2022 объем IPO составил всего 4.6 млрд долл, что в 19 раз (!) ниже 2021, когда первичное размещение акций составило 87.3 млрд и даже в 5.3 раза ниже 2020, когда бушевал свирепый вирус и мир погрузился в глобальный локдаун». Для США фондовый рынок является важнейшим каналом фондирования и получается, что сейчас рынок капитала для бизнеса закрыт. Это приведет к обрушению доходов инвестбанков, среди которых все крупнейшие ТНБ США, получившие возможность в 1999 году после отмены закона Гласса-Стиголла смешивать потоки коммерческих и инвестиционных операций ради максимизации спекулятивных прибылей.

Будет ли означать намечающийся крах финансово-спекулятивной банковской модели США завершение эпохи господства финансового капитала и возвращение к рулю управления экономикой промышленного капитала, фронтменом которого является Дональд Трамп? Сможет ли американский банковский капитал перестроить свою модель бизнеса от деривативно-спекулятивной к новоиндустриализационной? Думаю, ответ не за горами.

Написать комментарий