Как финансовые пузыри связаны с новыми технологиями и когда надуется очередной пузырь?

Финансовые пузыри возникают вследствие концентрации всех доступных инвестиций в новых технологиях. Какие при этом существуют закономерности? Что об этом процессе может рассказать теория длинноволнового развития? И когда ожидать нового финансового пузыря, связанного с магистральными технологиями?

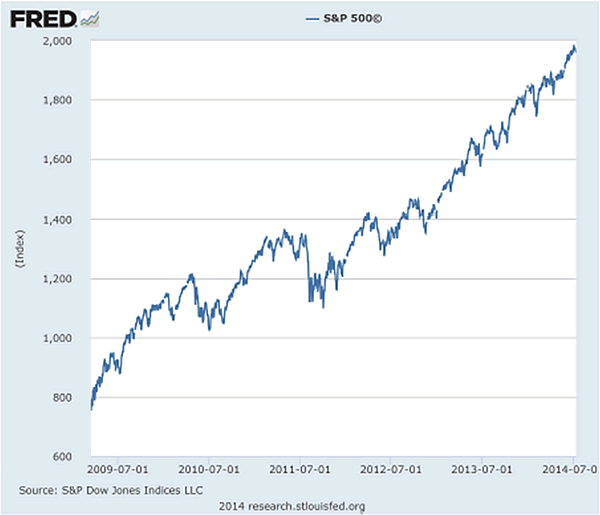

Начиная со знаменитого «тюльпанового пузыря» в Голландии в 1636 году проблематика исследования так называемых финансовых пузырей продолжает оставаться крайне актуальной, поскольку после преодоления острой фазы финансового кризиса 2008-09 годов уже более 5 лет фондовый рынок США демонстрирует запредельный рост индексов. Как показывает рисунок 1, индекс Standard & Poor’s500 (S&P500) вырос за прошедший период с 800 до 2000 пунктов. С учетом невнятной экономической динамики США столь резвый рост фондового рынка явно намекает на его предельную пиковую величину. За этим должно последовать резкое падение котировок.

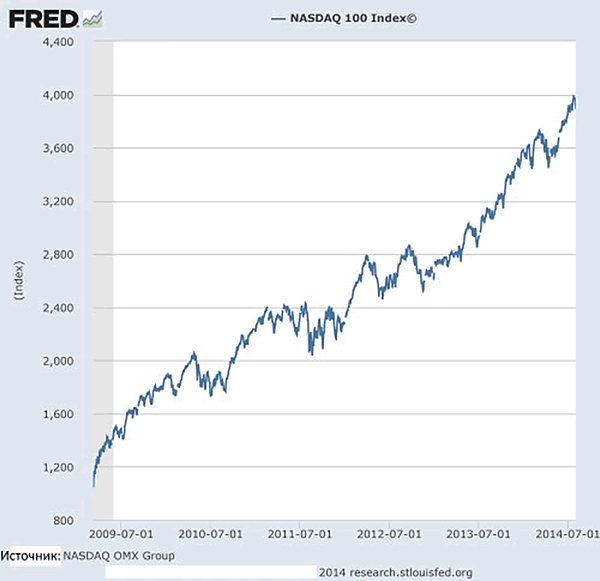

А индекс высокотехнологичных компаний биржи NASDAQ100 за этот же период продемонстрировал еще более удивительный рост, выросший в 3,5 раза с отметки марта 2009 года. (Рисунок 2).

Дэвид Стокман, сопоставивший данный показатель с удручающей динамикой таких макроэкономических показателей, как обязательства и потребление домохозяйств, чистые инвестиции фирм и др. отмечает: «Финансовые рынки существенно переоценили в своей капитализации все классы активов» и ставит неутешительный диагноз: «В реальности, этот растущий индекс отражает наиболее искусственный, нежизнеспособный и опасный финансовый пузырь, который когда-либо был создан ФЕДом».

В экономической литературе чрезвычайно обильно представлены исследования, касающиеся краткосрочных и финансовых аспектов развертывания пузырей на фондовых рынках. Так, Станик, Иванюк и Попов [5] выделяют два естественных подхода к анализу феномена пузырей. Первый заключается в выявлении факторов, обеспечивающих появление пузырей, на уровне моделирования. Второй подход предполагает построение численных алгоритмов, выделяющих пузыри. Авторы провели сравнительный анализ эконометрических моделей финансовых пузырей в западной экономической литературе.

Гораздо менее исследованным является фундаментальный вопрос о связи финансовых пузырей с динамикой длинноволнового развития, видимо, потому, что сама проблематика кондратьевских длинных волн, развитая в теориях инновационного технико-экономического развития Менша [8], Глазьева[2], Перес[6,7] не находятся в мэйнстриме современной экономической науки. Между тем, как с развитием и учащением пароксизмов краха фондовых пузырей, так и ввиду несомненных признаков перехода к новому шестому технологическому укладу, о чем свидетельствует моя недавняя работа, данная проблематика становится чрезвычайно актуальной.

Исследования Перес [8] и продолженные в этом направлении изыскания Дементьева [3] иллюстрируют, что существуют определенные закономерности при формировании финансовых пузырей, возникающие в контексте ключевых тенденций длинной волны или технологического уклада. В данной статье предлагается на опыте экономики США проследить последовательность развития финансовых пузырей в рамках стадии роста 5 длинной волны.

Длинноволновая теория развития экономических систем позволяет с высокой степенью точности предсказывать периоды и источники формирования финансовых пузырей. Вместе с тем, финансовый пузырь – это, по выражению Перес, безжалостный способ сконцентрировать доступные инвестиции в новых технологиях. Крах финансового пузыря способствует переориентации инвестиций еще в условиях депрессии с финансовых на реальные активы. Как следствие, начинается выход из депрессии, обеспечиваемый, прежде всего, ростом новых отраслей.

Первый финансовый пузырь приходится на начало фазы внедрения длинной волны, когда лидирующие страны/отрасли исчерпали потенциал улучшающих инноваций в технологиях текущей волны. Образование положительного финансового пузыря в этот период связано с переоценкой участниками рынка активов уходящей технологии при негативном тренде фундаментальных факторов. Запаздывающая реакция связана с иррациональным поведением инвесторов, доверяющих уже привычным отраслям реального сектора. Предпосылкой формирования пузыря и способом его превентивного выявления может служить наличие разрыва между фактической стоимостью актива (ценой акций компаний той или иной отрасли) и фундаментальными факторами, определяющими эффективность конечного продукта/услуги связанного с данным активом (производительность труда в исследуемой отрасли).

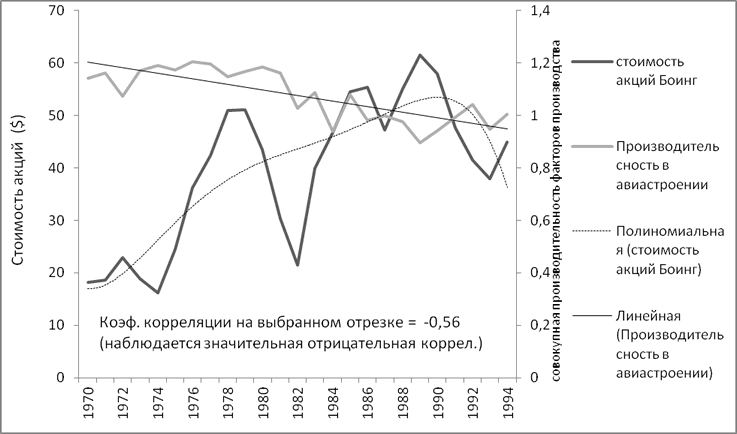

Типичным примером описываемого пузыря является временной лаг между снижением совокупной производительности факторов (TFP) производства технологий 4 волны (авиастроение) и стоимостью их акций в начале 5 волны. В качестве иллюстрации (рисунок 3) используем разнонаправленность трендов стоимости акций крупнейшей авиастроительной компании в США Boeing и TFP авиастроения США.

Рис 3. Стоимость акций компании Boeing и совокупная производительность факторов производства в авиастроительной отрасли США (1970-1994 гг.)

Источник: составлено автором с использованием материалов http://finance.yahoo.com и данных http://www.nber.org/

70-80-е годы относятся к нисходящей фазе четвертого технологического уклада (ТУ), однако именно в этот период наблюдался отчетливый рост капитализации Боинга, в то время как в начале развертывания повышательной волны пятого ТУ динамика капитализации приобретает отрицательный тренд, что объясняется перетоком инвесторов на рынок информационных технологий, являвшийся драйвером очередного технологического подъема.

После ликвидации положительного финансового пузыря у инвесторов формируется пессимистический взгляд на среднесрочные перспективы экономики, что в условиях отсутствия фундаментальных триггеров роста ведет к падению рыночных цен на активы. Для данного этапа становления новой магистральной технологии характерен отрицательный финансовый пузырь, т.е. период, когда фактическая цена активов опускается ниже фундаментальной. Опираясь на исследование Мишкина и Уайт [9] определим отрицательный финансовый пузырь как отклонение более чем на 20% фактической цены от полиномиального тренда актива за период от 1 года до 3 лет.

Рисунок 4. Динамика индекса Dow Jones, 1984 – 2012 гг.

Источник: составлено автором по материалам http://finance.yahoo.com

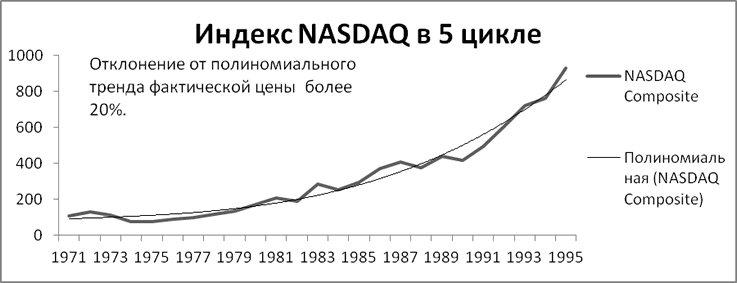

Необходимо обратить внимание, что период формирования отрицательного пузыря в 5 цикле идентичен для индекса, характеризующего стоимость активов устаревшего технологического уклада (Dow Jones Industrial Average) и нового (Nasdaq Compositive), (Рисунок 5). Какое-то время остается заниженной оценка и создаваемых активов в новых отраслях. Причины этому и высокая неопределенность эффективности новых технологий в начале их коммерциализации, и слабое присутствие фирм-инноваторов на фондовом рынке. Как следствие, диверсификация деятельности старых фирм в направлении новых отраслей и технологий не дает в этот период большой отдачи.

Рисунок 5. Динамика индекса NASDAQ, 1971 – 1995 гг.

Источник: составлено автором по материалам http://finance.yahoo.com

Со временем потенциал новых технологий становится более очевидным, что способствует развитию всех отраслей экономики, что в свою очередь приводит к формированию положительного финансового пузыря, стимулируемого позитивными ожиданиями. Так, распространение новых технологий в 80-х годах в США (информатизация и компьютеризация экономики) стимулировало активный рост экономики сразу же по нескольким направлениям:

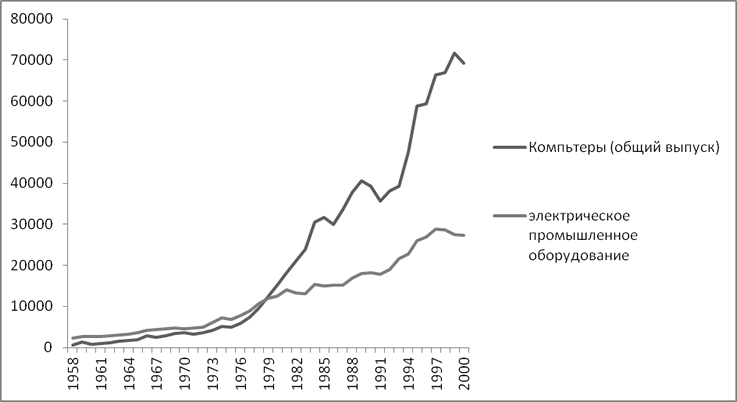

1) На рынке был сформирован и получил широкое развитие сектор комплектующих к стационарным компьютерам и периферийных устройств. Динамика развития данного сектора практически полностью повторяет динамику выпуска самих компьютеров (коэффициент корреляции между двумя индексами = 0,97), (рисунок 6). Развитие данного сектора обеспечивало в 80-ых годах в среднем 195,3 тыс. (в 90-ых годах 147,03 тыс.) рабочих мест ежегодно с совокупным среднегодовым доходом в 5 414,44 млн долларов (в 90-ых годах 5934,06 млн долларов).

Рисунок 6. Производство компьютеров и компьютерного оборудования

Источник: составлено автором по материалам Center for Economic Studies, U.S. Census Bureau, randy.a.becker@census.gov

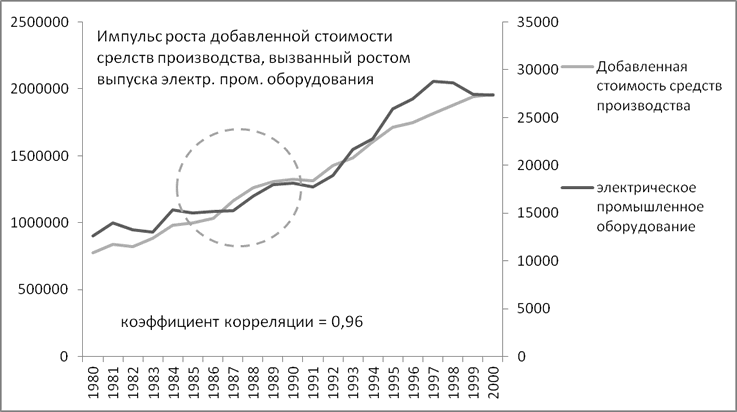

2) Развитие вычислительной техники позволило усовершенствовать уже имеющие средства производства за счет внедрения инноваций в устаревающие отрасли, что отразилось в росте выпуска электронных систем управления производством (коэффициент корреляции с учетом временного лага между выпуском компьютеров и электронных систем управления составил 0,96). Рост выпуска данной отрасли отразился на общей эффективности реального сектора, подняв уровень добавленной стоимости с 773 640,9 млн долларов в 80-ом году до 1 961 122 млн долларов в 2000-ом (2,5 раза), (Рисунок 8).

Рис 7. Производство компьютеров и электрического промышленного оборудования.

Источник: составлено автором по материалам Center for Economic Studies, U.S. Census Bureau, randy.a.becker@census.gov

Рис 8. Взаимосвязь электрического промышленного оборудования и добавленной стоимости в промышленном производстве США

Источник: составлено автором по материалам Center for Economic Studies, U.S. Census Bureau, randy.a.becker@census.gov

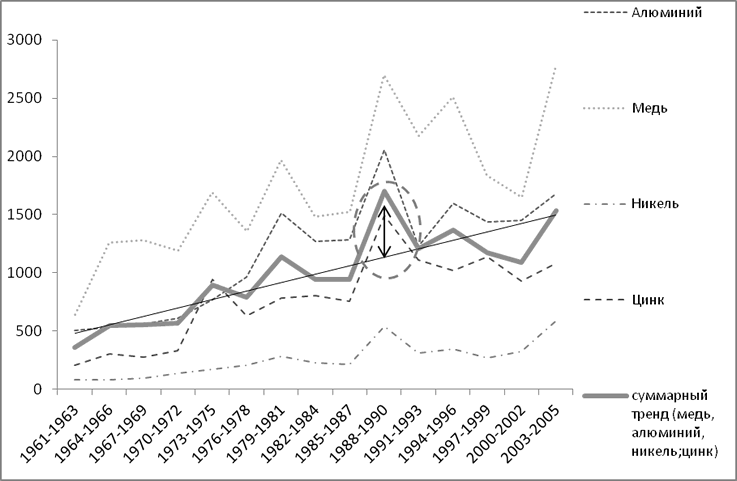

3) В условиях общего роста экономики аналогичную тенденцию показывают и сырьевые активы, так как они поставляют материалы для производства продукции новой технологической волны. После периода спада спроса на первичные активы наблюдается переоценка их рыночной стоимости приходящаяся на 1988-1990 годы, (рисунок 9).

Рис. 9. Рост стоимости commodities

Источник: составлено автором по материалам UNCTAD, UNCTADstat

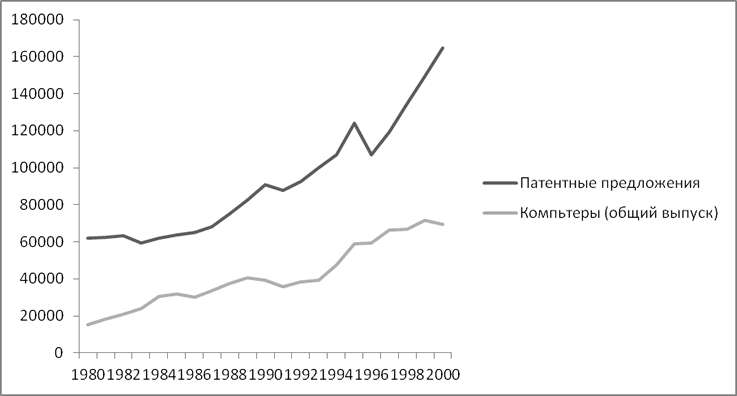

4) Развитие вычислительных мощностей способствовало интенсификации научного прогресса, что можно выявить из взаимозависимости выпуска компьютеров и количества патентных предложений (коэффициент корреляции – 0,938). (Рисунок 10).

Рис. 10. Выпуск компьютеров и количество патентных предложений

Источник: составлено автором по материалам Всемирного Банка http://data.worldbank.org

Под влиянием указанных выше причин в США сложилась ситуация, благоприятная для формирования финансового пузыря, темп роста которого можно идентифицировать как разность между темпом роста совокупного промышленного капитала и индексом цен акций 500 крупнейших компаний США (S&P500), (рисунок 11).

Рис. 11. Темп изменения Индекса S&P500 и объемов капитала в США

Источник: автором с использованием материалов http://finance.yahoo.com и данных http://www.nber.org/

Рисунок 11 показывает, как финансовый пузырь нисходящей фазы четвертого ТУ, приходящийся на середину 80-х годов, сменяется пузырем восходящей фазы пятого ТУ с пиком в 2000 году в момент ажиотажа на акциях доткомов.

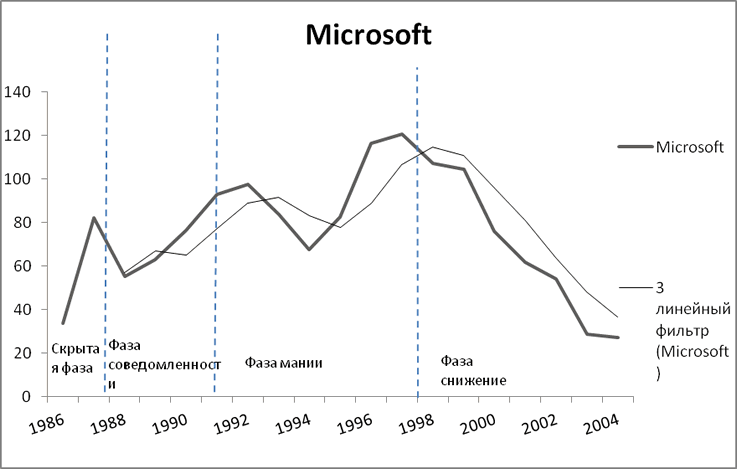

Во многом формирование финансовых пузырей на этапе роста длинной волны связано с асимметрией информации и влиянием институциональных факторов. Примером возникновения финансовых пузырей при ограниченности информации в процессе принятия инвестиционных решений может служить динамика стоимости акций лидирующих ИТ компаний (Microsoft и Intel), определяющих основные тренды в программном обеспечении и компьютерном оборудовании для массового пользователя в 90-ые, начале 2000-х годов (Рисунок 12).

Рис. 12. Рыночная стоимость акций компаний (Intel и Microsoft Cor.)

Источник: составлено автором по материалам http://finance.yahoo.com

Формирование финансовых пузырей под влиянием раскрывающихся возможностей новых технологий заканчивается с периодом раннего роста, т.е. пока высоки темпы расширения емкости рынка новых продуктов и технологий. Во второй период в соперничестве за присвоение эффекта масштаба производства, влияния рыночной власти все большую роль начинают играть слияния и поглощения.

С приближением к фазе зрелости длинной волны темпы роста рынка новых продуктов и технологий снижаются. Целью фирм в условиях относительно стабильных объемов рынка является усиление собственной конкурентной позиции за счет отвоевания доли рынка у конкурентов, что усиливает конкуренцию. Фирмы вступают в борьбу не за новых клиентов, а за существующую клиентскую базу, пытаясь переманить клиентов друг у друга, перераспределив доли рынка между собой. В данных условиях наиболее эффективным способом приращения принципиально значимой доли прибыли является политика слияний и поглощений. Это приводит к разогреву рынка корпоративного контроля.

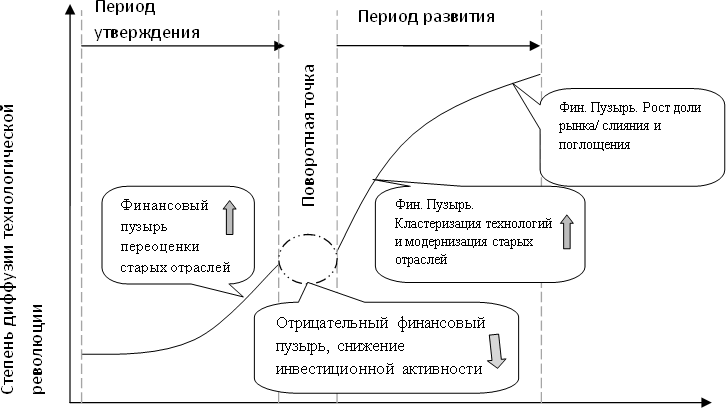

Обобщая результаты исторического анализа возникновения финансовых пузырей в экономике США в 5 цикле длинной волны совместим схему внедрения ключевых (магистральных) технологий, предложенную Перес [7], и схему формирования финансовых пузырей, разработанную Дементьевым [3], (Рисунок 13).

Рис.13.Схема возникновения финансовых пузырей в фазе роста длинной волны

Источник: составлено автором по материалам К. Перес и В.Е. Дементьева

Опираясь на гипотезу, что инсталляция общего образа магистральных технологий будет завершена к 2020 году, которая подтверждается моим недавним исследованием о реиндустриализации в США, экстраполируя полученные результаты и опираясь на разработки Глазьева [2] и Дементьева [3] можно спрогнозировать следующую периодизацию развития 6 ТУ:

- До 2020 года ожидается пик формирования финансового пузыря в ключевых технологиях текущей, 5 волны (нефтегазовая отрасль, производство гаджетов, коммерциализация интернет ресурсов, социальных сетей, коммуникативных приложений);

- последующий отрицательный финансовый пузырь в период 2020-2025 годов будет связан с необходимостью активного промышленного внедрения магистральных технологий и потребностью привлечения промышленного капитала. Для описываемого периода будут характерны снижение темпов роста производства продукции новой технологии, рост волатильности на рынке финансовых активов, снижение инвестиционной активности;

- общий бум развития биотехнологий, основанных на достижениях молекулярной биологии и генной инженерии, нанотехнологий, систем искусственного интеллекта, глобальных информационные сети и интегрированные высокоскоростные транспортные системы сформирует развитие основного финансового пузыря 6 ТУ. Развитие технологий будет направлено не только на производство материалов с заданными свойствами, но и развитие энергетического сектора. Использование водорода в качестве экологически чистого энергоносителя и расширение применения альтернативных источников энергии дополнят уже имеющиеся источники энергии – атомную энергетику и потребление природных горючих материалов;

- на завершающем этапе фазы роста 6 цикла длинной волны сформируется новый финансовый пузырь под влиянием массовых процессов слияний и поглощений, вызванных стремление азиатских (в первую очередь китайских) ТНК к переделу сфер влияния мирового рынка.

Литература:

- Андрукович П.Ф. Долгосрочная и среднесрочная динамика индекса Доу-Джонса // Проблемы прогнозирования. 2005. № 2.

- Глазьев С.Ю. Экономическая теория технического развития. М., Наука, 1990.

- Дементьев В.Е. Длинные волны экономического развития и финансовые пузыри репринт # WP/2009/252 - М.: ЦЭМИ РАН, 2009. - 88 с.

- Кондратьев Н.Д. Большие циклы конъюнктуры / Избр. соч. М.: Экономика, 1993.

- Станик Н.А., Иванюк В.А., Попов В.Ю. Феномен пузырей на финансовых рынках. / Современные проблемы науки и образования. 2012. № 6;

- Perez Carlota. Finance and technical change: A long-term view / H. Hanusch and A. Pyka (eds.).The Elgar Companion to Neo-Schumpeterian Economics. Cheltenham: Edward Elgar, 2004.

- Perez Carlota. Technological Revolutions and Financial Capital: The Dynamics of bubbles and Golden Ages. Cheltenham: Elgar, 2002.

- Mensch G. Stalemate in technology: Innovations overcome the depression. – Ballinger. Cambridge (Massachusetts), 1979.

- Frederic S. Mishkin and Eugene N. White. U.S. Stock Market Crashes and Their Aftermath: Implications for Monetary Policy//NBER Working Paper No. 8992, 2002

- Федеральная служба государственной статистики (www.gks.ru )

- National Bureau of Economic Research, 1050 Massachusetts Ave., Cambridge http://www.nber.org/

- www.finance.yahoo.com

- davidstockmanscontracorner.com...

Написать комментарий

Во многих технологиях используется принцип «победитель получает все». В современных технологиях, таких как электронная коммерция и программное обеспечение, заметно, как сетевые эффекты, затраты на переключение и преимущества масштаба позволили некоторым отраслям стать высококонцентрированными. Apple и Google в значительной степени доминируют на рынке телефонов. Google является победителем в поиске. Amazon лидирует в электронной коммерции, а Meta доминирует в социальных сетях. Главная причина формирования технологического пузыря — это неверная оценка ситуации инвесторами, инвесторы начинают коллективно думать, что перед ними открываются потрясающие возможности или что на рынках наступило уникальное время. Это приводит к тому, что они покупают акции по завышенным ценам. Большинство пузырей заканчиваются крахом, когда инвесторы осознают неправдоподобность оправдания повышенных ожиданий и бросаются на выход. Некоторые пузыри могут просто сдуться, поскольку инвесторы постепенно теряют интерес, а давление со стороны продаж возвращает стоимость акций к нормализованному уровню. Технологический пузырь доткомов, как и большинство пузырей, закончился крахом, как только инвесторы осознали реальность того, что завышенные ожидания не оправдаются, и поспешили массово уйти. При этом некоторые из исторических технологических пузырей, возможно, были социально полезными, поскольку, хотя они могли быть неэффективными или оптимальными, они оставили в наследство что-то ценное для общества. Железнодорожная мания Великобритании 1840-х годов привела к развитию железнодорожной сети, а пузырь доткомов — к развитию сети оптоволоконного кабеля. Если будет предложено регулирующим органам прокалывать пузыри, нужно учитывать, что последствия технологических пузырей могут быть столь неоднозначными, это может принести больше вреда, чем пользы. Вместо этого директивные органы должны обеспечить, чтобы системно значимые органы не рухнули, когда пузырь лопнет. Финансовые учреждения, как правило, гораздо менее уязвимы к пузырям на фондовом рынке, чем к пузырям на рынке, к примеру жилья.

На протяжении всей истории некоторые основные человеческие принципы привели нас к нескольким поворотным моментам в нашей экономике. Постоянно воспринимаемая ценность, цена, которую кто-то готов заплатить за что-то, намного перевешивает фактическую внутреннюю ценность товара. Обычно это происходит вскоре после спада и экономического кризиса, ведущего к рецессии и депрессии. Даже знаменитый Кейнс однажды упомянул, что экономические циклы неизбежны, и "спонтанный оптимизм" во многих отношениях является большей движущей силой экономики, чем математические правила. Может быть много факторов, которые приводят к возникновению экономических пузырей, и мы объясним наиболее распространенные типы и общие стадии этих финансовых пузырей. Экономический пузырь - это ситуация в экономике, когда предполагаемые цены и оценки активов намного выше, чем их базовая стоимость. Новости о росте цен приводят к увеличению притока новых инвесторов, которые ускоряют рост цен и дополняют истории новыми историями успеха до тех пор, пока рыночная стоимость и цены на активы не взлетят до небес. Затем за резким ростом цен следует резкое снижение/замедление по мере того, как пузырь лопается. В общем, любой тип финансового актива может быть вовлечен в пузырь. Но мы можем выделить 4 различных типа, которые мы узнали из прошлого. пузырь на фондовом рынке Хорошо известным пузырем фондового рынка был знаменитый пузырь доткомов конца 1990-х годов. Этот тип экономического пузыря в первую очередь влияет на акции, ЭФТ и другие финансовые активы, связанные с компаниями. Обычно она ограничивается конкретным сектором (например, интернет-индустрией в пузыре доткомов) и часто подпитывается новой технологической парадигмой или раздутой новой бизнес-моделью. Пузырь на рынке активов Другие неосновные активы также могут образовать экономический пузырь. Пузыри на рынке активов можно наблюдать на рынках недвижимости, а также валют. Эта категория пузырей может включать как традиционные валюты, такие как EUR, USD, так и новые валюты, такие как Bitcoin, Ethereum, Litecoin и другие криптовалюты, а также NFT. Пузырь кредитного рынка Когда рынок бизнес- и потребительских кредитов, долговых инструментов и других форм кредитования внезапно взрывается, тогда мы говорим о пузыре на кредитном рынке. Они могут включать корпоративные облигации, государственные облигации, ипотечные кредиты, а также рост лизинга и займов "купи сейчас-заплати позже". товарный пузырь В условиях товарного пузыря цены на торгуемые товары растут. Товары включают материальные активы и сырье, такие как нефть, газ, золото, промышленные металлы, сельскохозяйственные культуры и тюльпаны, как во времена тюльпаномании. Во многих типах экономических пузырей на протяжении всей истории мы видим, что по самой нашей природе всегда существует потенциал для роста пузыря. Поведенческая экономика показывает, что мы следуем за стадом, смотрим только на ту информацию, которая нам нравится, и склонны игнорировать факты, потому что мы геймеры по натуре. Это также приведет к появлению еще многих экономических пузырей в будущем, что подстегнет интерес к новым технологиям, новой парадигме и, наконец, приведет к новому экономическому циклу, который начнется после спада после пузыря. Мы увидим, какой пузырь образуется в будущем, и, скорее всего, мы увидим это только тогда, когда будет уже слишком поздно. Особенно в случае пузырей с привлечением заемных средств, мы увидим еще большие последствия для нашей экономики, и не только для конкретной ниши, в которой был создан пузырь, поскольку (финансовая) экономика становится более взаимосвязанной и взаимозависимой в глобальном масштабе. Мы также не должны забывать, что с быстро распространяющимися новостями в СМИ, пузырями фильтров в социальных сетях и все более экстремистским обществом у нас будет много стимуляторов, которые помогут разжечь новые пузыри.

Исследование взаимосвязи между формированием финансовых пузырей и динамикой длинноволнового развития (согласно теории Н. Кондратьева) остается по-прежнему актуальным. Рассматривая непосредственно механизм образования финансовых пузырей – экономисты утверждают, что явление возможно в условиях информационной асимметрии и неполной рациональности участников рынка. Гипотеза об абсолютно рациональном поведении инвесторов, действующих в условиях полной и достоверной информации, лежит в основе неоклассических теорий «эффективного рынка», согласно которым пузырь как рыночное явление в принципе невозможен. Рациональные инвесторы — профессионалы своего дела, которые принимают решения на основе тщательно отобранной и обработанной информации, руководствуясь разработанными алгоритмами технического и (или) фундаментального анализа. В последующем в рамках неоклассической теории были обнаружены ограничения сформулированных Ю. Фамой гипотез сильной и средней эффективности, наиболее известные из которых — «загадка волатильности» и «механизмы самовозбуждения» рынка. В противовес - ученые «информационной» экономики выдвигают гипотезы о существовании «информационной асимметрии» и «петли обратной связи». Значимую роль в понимании финансового пузыря внесла теория «поведенческих финансов», основанная на междисциплинарном подходе (психологии, социологии, антропологии и пр.) и гипотезе иррационального поведения инвесторов. Согласно анализу, во время всеобщей «эйфории» роста рынка, доля иррациональных инвесторов увеличивается ускоренными темпами. Это сопровождается формированием пузыря, который, в свою очередь, может увеличить амплитуду делового цикла. На основе данного явления выдвигается предположение: современная цикличность имеет главным образом институциональную природу. Среди последних наблюдаемых пузырей экономисты выделяют 2021 г., когда в июне индекс Nasdaq-100, состоящий преимущественно из акций американских технологических компаний, достиг исторического максимума — 14 174,14. С конца 2014 года (даты написания данной статьи) он вырос более чем в три раза. До этого подобную картину мы наблюдали в период с 1995 по 2000 годы. Тогда индекс вырос в 5 раз, и за этим последовал обвал котировок. Тот период еще называют пузырем доткомов. Заранее спрогнозировать или определить формирование пузыря достаточно сложно, однако процесс всегда сопровождается рядом признаков: резкий нелинейный рост цен активов в течение короткого времени, выход на рынок множества неопытных инвесторов, резкое увеличение количества IPO (например, в 2020-2021 гг. в сравнении с 2019 г. выросло более чем в 2 раза), увеличение жалоб на мошенничество (в 2020 г, количество жалоб в США достигло 2,2 шт., в сравнении со среднестатистическим уровнем 1,4 шт.) и пр. Безусловно, точно предугадать образование финансового пузыря, соотнеся с длинноволновыми циклами развития – достаточно сложная задача, однако после «разрыва» пузыря ситуация проясняется, зачастую приводя экономику к рецессии и спаду.

Финансовый пузырь можно определить как некое отклонение в процессе торгов цены того или иного актива от ее среднего нормального значения. Обычно, появление так называемого финансового пузыря характеризуется резко увеличившимся спросом на некий актив. Данный ажиотаж провоцирует значительный рост цены на данный товар (актив), что в свою очередь способствует дальнейшему увеличению спроса на него. Кроме того, еще одним фактором увеличения – «раздувания» цены актива могут быть недостоверные статистические данные и отчеты. Проблема изучения возникновения и последствий финансовых пузырей на сегодняшний день имеет важное значение во всем мире. Данная тенденция связана с тем, что мировая экономика проходила и проходит ряд значимых и довольно серьезных глобальных кризисов. Одним из первых ярких примеров финансового пузыря можно назвать «тюльпановый пузырь» в Голландии в 1636 году. Данный кризис считается первым в истории экономическим крахом. Еще одним не менее разрушительным кризисом считается период Великой депрессии в США, происходивший в 30-е годы прошлого столетия. На сегодняшний день, в ключе последнего 20-летия стоит выделить следующие кризисные периоды. Кризис 2008 года, который проявился в виде резко снижения ряда экономических показателей практически во всех странах мира, впоследствии перешедшего в рецессию. Основной причиной, предвестником глобального кризиса 2008 года считают ипотечный кризис США, который повлек за собой общий спад. Следующий кризис – это кризис 2020 года, вызванный распространением новой коронавирусной инфекции COVID-19, который, по сути, был уникальным событием. Мир был не готов к данной ситуации, в связи с тем, что не было заготовлено моделей поведения в сложных сложившихся условия, с учетом прекращения международной координации и нарушения цепочек поставок. Стоит также отметить, что в еще полностью не оправившемся от короновируса мире, возникла высокая политическая напряженность с рядом последствий. С целью анализа и выявления закономерностей в вопросе формирования финансовых пузырей, огромное внимание уделяется их изучению. Ряд западных и отечественных ученых проводят различные исследования в данной области. Так, например, Станик, Иванюк и Попов выделили два естественных подхода по выявлению и прогнозированию финансовых пузырей на основе моделирования и ряда алгоритмов. Известные теории длинных волн не предполагают глубокого исследования вопроса взаимосвязи длинноволнового развития и формирования финансового пузыря. Но стоит отметить, что исследования Перес и Дементьева говорят о существовании определенных закономерностей при формировании финансовых пузырей. Они возникают в ключе тенденции той или иной длинной волны, которые приходятся на определенный технологический уклад. Длинноволновые теории развития позволяют предсказывать периоды и причины появления финансовых пузырей с высокой точностью. Например, первый финансовый пузырь чаще всего приходится на начало фазы внедрения длинной волны, когда конкурентными секторами экономики или государствами исчерпаны все возможности. Также стоит помнить, что может образовываться как положительный, так и отрицательный пузырь. Предпосылкой к формированию финансового пузыря является наличие разрыва между фактической стоимостью актива и фундаментальными факторами, определяющими эффективность конечного результа, связанного с данным активом. Среди типичных примеров такого явления можно выделить, снижение производительности факторов во время 4 технологической волны. Далее пессимистичный настрой сменяется оптимистичным. В ряде факторов и событий наблюдается все больший потенциал нововведений. Так, например, распространение технологий в конце прошлого столетия в США, которые стимулировали активный рост экономики. Развитие и становление инновационных технологий привело к росту ряда рыночных показателей. Например, рост выпуска ряда отраслей производства отразился на общей эффективности реального сектора экономики, подняв уровень добавленной стоимости с 773 640,9 млн долларов в 80-ом году до 1 961 122 млн долларов в 2000-ом (2,5 раза). Таким образом, существует ряд реальных исторических примеров формирования финансовых пузырей, которые имели огромное влияние на дальнейшее развитие мировой экономики. Стоит отметить, что согласно ряду последних исследований в данной сфере предполагалось формирование финансового пузыря в период 2020 года. Можно говорит о том, что формирования такого финансового пузыря произошло в связи с распространением новой коронавирусной инфекции COVID-19, которая полностью изменила привычный мировой уклад. Ярко было выражено изменение всех процессов на мировом рынке. Например, серьезно пострадал энергетический сектор. На период весны 2020 года рынок фьючерсов на нефть впервые в истории принял отрицательные значения и долгое время восстанавливался. Похожая ситуация происходила с курсами валют, наблюдалось резкое колебание курсов. Так, например, в том же периоде курс евро к рублю достигал 87 рублей, аналогичная ситуация была с долларом. Также с учетом неполностью оздоровившегося мира, происходят ряд политических конфликтов, приводящих к разногласиям, что усиливает развитие ряда проблем. Снова наблюдаются резкие колебания курсов на международной бирже. В период с февраля по сентябрь 2022 года можно наблюдать волатильность курса от 56 до 132 рублей за доллар и евро. Не стоит забывать и о быстро происходящем процессе глобализации и трансформации в эпоху инновационных технологий, что является возможность для формирования нового финансового пузыря. Таким образом, на сегодняшний день вопрос изучения финансовых пузырей является одним из основных, так как мир находится в процессе цифровой трансформации и нового мира устройства.

Процесс экономического развития неразрывен с процессом социокультурных трансформаций. Статистические данные не отражают сути происходящего, а лишь фиксируют его проявление с точки зрения того или иного наблюдателя. Однако проблема имеет решение: см. "К вопросу о взаимодействии и взаимном влиянии волн в экономике и социокультурных трансформаций массового сознания, коллективного поведения и взаимодействия. Доклад на Первом международном политэкономическом конгрессе стран СНГ И Балтии. Москва - 2012."

15-сильный с/х трактор рулит миром. По меньшей мере, частью... до сих пор...